原标题:财说| 广州浪奇(维权)的存货问题,早在2018年就已经暴露

记者 | 袁颖琪

继扇贝之后,洗衣液也“逃跑”了。

广州浪奇(000523.SZ)此前发布关于部分库存货物可能涉及风险的提示性公告称:位于瑞丽仓、辉丰仓共计5.72亿元存货不翼而飞,仓储方否认签署相关仓储合同,也否认保管有公司存储的货物,同时不配合公司进行货物盘点和抽样检测工作,该存货涉及风险,未来可能全额计提存货跌价准备。

其中一个仓储方瑞丽仓所涉公司——江苏鸿燊物流有限公司的法定代表人黄勇军表示,公司确实与广州浪奇签订了仓储合同,但并未实际入货。9月28日晚间,另一个仓储公司*ST辉丰(维权)(002496.SZ)公告称,辉丰石化从未与广州浪奇签订过仓储合同,广州浪奇也从未有货物储存于辉丰石化库区。

这样的问题似曾相识。一方说自己存货已经入库,另一方却说自己没有收到货物。到底是广州浪奇存货造假还是两个仓库保管不善,目前三方各执一词。

本次“丢了”的存货,占到广州浪奇存货总额的33%,净资产的约30%。存货到底是不翼而飞还是从未出现过,需要专业机构介入盘点核实才会有答案。但界面新闻翻阅了过去三年内广州浪奇的年报,却发现广州浪奇的存货从2018年起就已经显露出疑点。除了存货,还有产量和营收不匹配、负债无端增长这两大疑问。也难怪会有私募人士对界面新闻表示,“广州浪奇会暴雷一点也不意外”。

疑点一:存货骤增

广州浪奇是华南地区最早成立的洗涤用品企业之一。公司拥有“浪奇”、“高富力”、“天丽”、“万丽”等多个知名品牌。2017年至2019年,广州浪奇的营收均超过百亿级别,但归母净利润却不足一个亿。2018年以后,广州浪奇的营业收入增长陷入停滞,净利润也开始萎缩。2019年,广州浪奇实现营收123.98亿元,实现归母净利润6100万元。

数据来源:WIND、界面新闻研究部

数据来源:WIND、界面新闻研究部但在这期间,存货、应收账款等科目却出现了与营收趋势不符的大幅增长。

2018年以前,广州浪奇的存货总额在3亿到5亿元的规模。但到了2018年,广州浪奇的存货从3.5亿骤增至12.6亿元。从明细分录看,主要是原材料从期初的1.91亿元增加到9.71亿元所致。

对此,广州浪奇表示,由于部分上游化工原料供应紧缺,公司为控制成本适当地增大了存货。具体是何种原材料涨价,广州浪奇并未披露。

数据来源:WIND、界面新闻研究部

数据来源:WIND、界面新闻研究部但这并不符合逻辑。原材料价格上涨,理论上会对毛利率产生负面影响。但当年广州浪奇的毛利率却并没有下降,反而上升了0.55个百分点,达到3.37%。2019年,原材料价格依然在上涨,但当年广州浪奇的毛利率却继续上涨到4.85%。

数据来源:WIND、界面新闻研究部

数据来源:WIND、界面新闻研究部另外,2019年广州浪奇在年报中同样表示为原材料上涨备货。但从明细项目看,2019年,广州浪奇的原材料并未增加,反而比2018年下降28%,库存商品却增加到6.03亿元,增幅63%。就这样,仅用了两年半的时间,广州浪奇的存货从2017年的3.5亿增长至今年半年报的15.71亿元。

伴随着存货增长的还有应收账款和预付账款。2018年,广州浪奇的应收账款从22.4亿元增加到30.09亿元。预付账款从4.9亿元,增加到9.19亿元。广州浪奇解释是因称,针对市场疲软的状况,公司对销售日化洗涤产品和化工原材料的优质客户给予一定账期以支持业务的拓展,采购部分需要预付货款。

数据来源:WIND、界面新闻研究部

数据来源:WIND、界面新闻研究部预付账款主要是购买原材料,但从2019年起,广州浪奇的原材料就出现了下降。但广州浪奇的预付款项不降反增,到了今年上半年已经达到12.46亿元。

以上种种疑点,都给广州浪奇凭空消失的存货究竟是否存在过打上了问号。一边是预付原材料采购款大幅增加,资金由此流出上市公司。一边是应收账款大幅增加,而却没有资金流入。这样一来,增加了的只有账面的“营业收入”和“存货”。

疑点二:产量和营收不匹配

对于上述财务报表项目的增长,广州浪奇尚且还可以概括为“业务规模”的增长。

这几年广州浪奇的产量连续快速攀升。2018年,广州浪奇的销量为339.9吨,同比增长14%,2019年销量为431.9吨,同比增长27.1%。各期的产量和销量增速基本匹配。

不过,广州浪奇营业收入增速与销量增速并不匹配。

近两年,广州浪奇的营业收入增速分别为1.38%和-6.43%。一边销量增长、一边营收下滑。可能解释是,广州浪奇产品单价下滑所致。但前述广州浪奇原材料成本这两年大幅上升,如果广州浪奇产品单价下滑,成本又上升,那么,广州浪奇是如何实现毛利率持续增长的?

另外,“雄心勃勃”扩大生产的广州浪奇,并没有带来净利的改善。相反,广州浪奇近两年净利正在持续萎缩,2020年今年上半年还出现了亏损情况,这也是近十年广州浪奇首次亏损。今年上半年广州浪奇实现营业总收入38.88亿元,归属于母公司所有者的净利润亏损1.14亿元,2019年同期为2614.94万元。

疑点三:负债快速膨胀

如果广州浪奇确实是通过虚增存货,达到虚增营业收入的目的,那么,背后必须有资金的支持。广州浪奇的财务报表也显示出这些特征。2018年以后,广州浪奇负债短期内迅速膨胀。

2018年以前,广州浪奇的短期借款为6亿至8亿之间,但2018年广州浪奇突然增加短期借款到11.1亿元,2019年又继续增加到18.8亿元。同时增加的,还有应付账款和应付票据。在2018年广州浪奇的应付账款及票据从15.1亿增加到21.6亿元,同比增加43%。对此,广州浪奇并未没有给出原因。

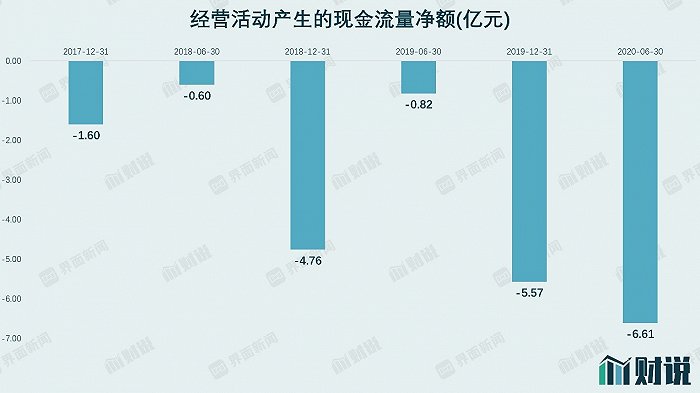

负债越借越多,广州浪奇自身也失去了造血能力。近五年,广州浪奇的经营性现金流均为负数。2018年和2019年两年,广州浪奇经营性现金流出高达10.2亿元。这对于一个年净利率只有几千万的企业形成的资金压力可想而知。

数据来源:WIND、界面新闻研究部

数据来源:WIND、界面新闻研究部就在几天前,广州浪奇还陷入因资金紧张导致部分债务逾期的情况。9月25日,广州浪奇发布公告称,公司因资金状况紧张出现部分债务逾期情况。截至2020年9月24日,广州浪奇12个银行账户被冻结,逾期债务合计3.95亿元,占广州浪奇最近一期经审计净资产的20.74%。

目前,深交所已经向广州浪奇下发了关注函。存货到底是否存在过,很快就会见分晓。