来源:岳读债市

基本结论

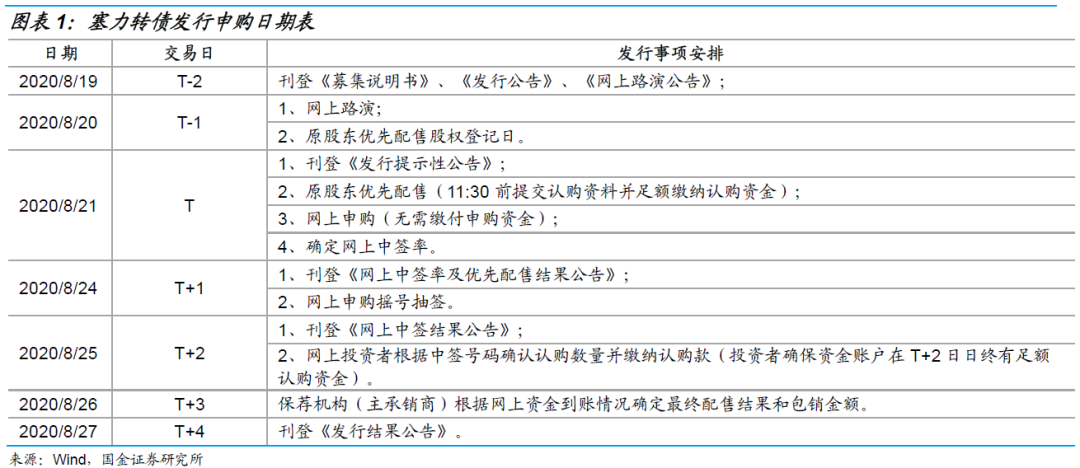

事件:8月18日晚,塞力斯发布公告,将于2020年8月21日发行54,331万元可转债,对此我们进行简要分析,结论如下:

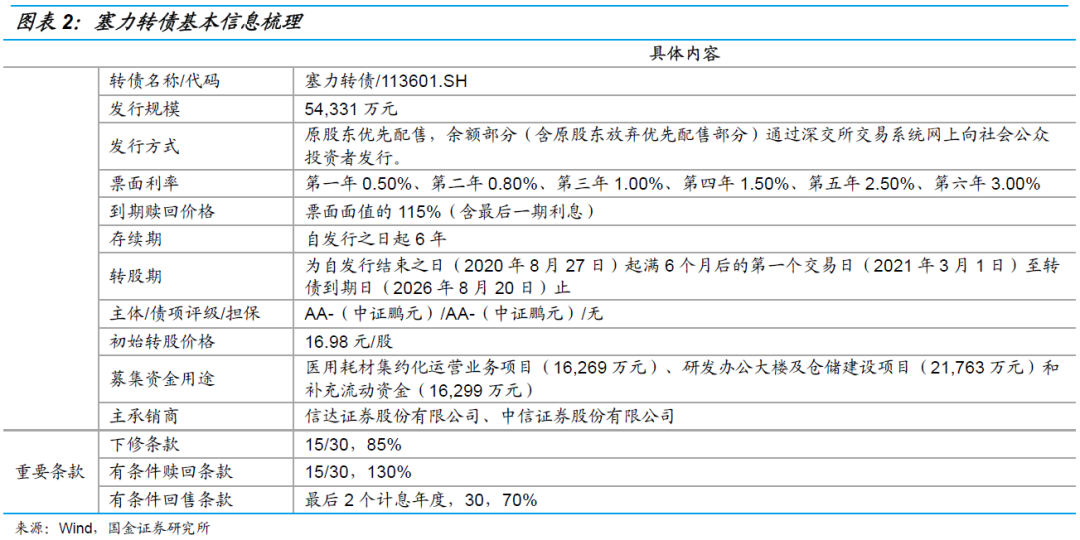

当前债底估值(全价)为82.7元,YTM为3.34%。塞力转债期限为6年,债项评级为AA-(中证鹏元),票面面值为100元,票面利率第一年至第六年分别为0.50%/0.80%/1.00%/1.50%/2.50%/3.00%。到期赎回价格为票面面值的115%(含最后一期利息),按照中债6年期AA-企业债到期收益率(2020/8/18)6.74%作为贴现率估算,纯债价值为82.7元,纯债对应的YTM为3.34%,债底保护一般。

当前平价为100元,下修条款中规中矩。转股期为自发行结束之日(2020年8月27日)起满6个月后的第一个交易日(2021年3月1日)至转债到期日(2026年8月20日)止,初始转股价16.98元/股,正股塞力斯8月18日的收盘价为16.98元,对应转债平价为100元。塞力转债的下修条款为:15/30,85%,有条件赎回条款为:15/30,130%,有条件回售条款为:最后2个计息年度,30,70%,下修条款中规中矩。

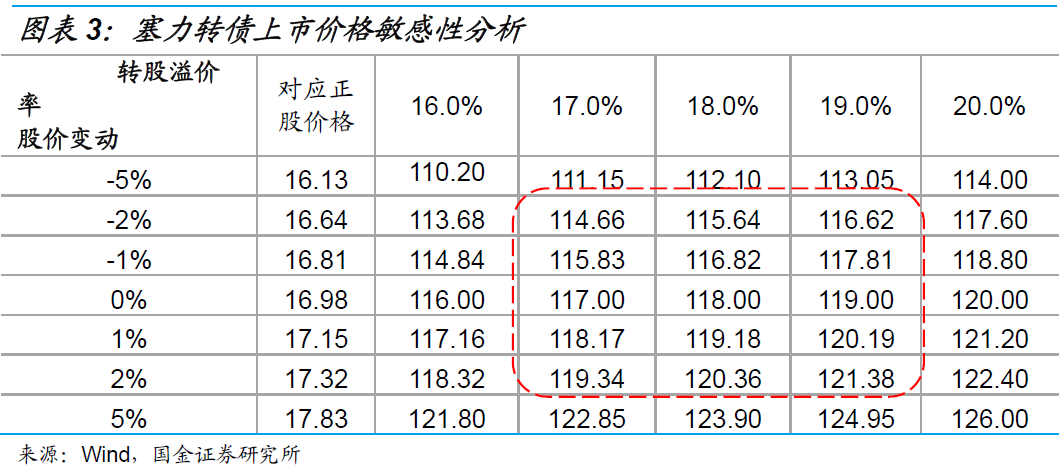

预计塞力转债上市首日价格在114.66~121.38元之间。按塞力斯最新收盘价测算,当前转债平价为100元,等于面值。综合可比标的,预计上市首日转股溢价率在18%左右,对应的上市价格在114.66~121.38元区间。

预计原股东优先配售比例为72.45%。塞力斯的主要股东包括天津市瑞美科学仪器有限公司以及自然人温伟、上海高能投资管理有限公司-高能汇实专项私 募股权投资基金 1 号等,最新持股比例分别为40.06%、4.7%和4.5%。,天津瑞美为公司的控股股东,温伟先生为公司的实际控制人。截至目前,暂无股东承诺参与此次优先配售,假设前十大股东80%参与优先配售,其他股东中有60%参与优先配售,预计原股东优先配售比例为72.45%。

预计中签率为0.0025%~0.0037%。塞力转债发行总额为54,331万元,预计原股东优先配售比例为72.45%,剩余网上投资者可申购金额为1.48亿元,预计网上有效申购户数中枢为600万户,平均单户申购金额为100万元,预计网上中签率在0.0025%~0.0037%之间。

整体来看,塞力转债债底保护一般,下修条款中规中矩。塞力斯是国内实行诊断试剂集约化服务的领先企业,IVD业务在供应和销售渠道都有较强的竞争力,近两年重点拓展SPD医用耗材集约化业务,中标项目不断增加,预计将成为公司未来重要的盈利增长点。预计本次转债打新收益可观,建议积极参与一级申购。

风险提示:医疗政策变动、业务拓展不及预期、市场竞争加剧等。

8月18日晚,塞力斯医疗科技股份有限公司(以下简称“塞力斯”)发布公告,将于2020年8月21日发行54,331万元可转债,此次募集资金扣除发行费用后将用于医用耗材集约化运营业务项目(16,269万元)、研发办公大楼及仓储建设项目(21,763万元)和补充流动资金(16,299万元)。以下我们对塞力转债的申购价值进行简要分析,以供投资者参考。

一、塞力转债基本要素分析

当前债底估值(全价)为82.7元,YTM为3.34%。塞力转债期限为6年,债项评级为AA-(中证鹏元),票面面值为100元,票面利率第一年至第六年分别为0.50%/0.80%/1.00%/1.50%/2.50%/3.00%。到期赎回价格为票面面值的115%(含最后一期利息),按照中债6年期AA-企业债到期收益率(2020/8/18)6.74%作为贴现率估算,纯债价值为82.7元,纯债对应的YTM为3.34%,债底保护一般。

当前平价为100元,下修条款中规中矩。转股期为自发行结束之日(2020年8月27日)起满6个月后的第一个交易日(2021年3月1日)至转债到期日(2026年8月20日)止,初始转股价16.98元/股,正股塞力斯8月18日的收盘价为16.98元,对应转债平价为100元。塞力转债的下修条款为:15/30,85%,有条件赎回条款为:15/30,130%,有条件回售条款为:最后2个计息年度,30,70%,下修条款中规中矩。

总股本稀释率为15.6%。若按塞力转债初始转股价计算,转债发行对总股本和流通盘的稀释率分别为15.6%和16.73%,对股本造成一定的摊薄压力。

二、投资申购建议

预计塞力转债上市首日价格在114.66~121.38元之间。按塞力斯最新收盘价测算,当前转债平价为100元,等于面值。

1)参照平价和评级可比标的起步转债、新春转债和瀛通转债,当前转股溢价率分别为9.91%、11.16%和18.7%;

2)参照同属医药板块的九州转债、柳药转债和华通转债,当前转股溢价率分别为18.93%、18.43%和17.14%;

3)参考近期上市的苏试转债、紫银转债和联诚转债,上市首日转股溢价率分别为16.57%、14.07%和13.58%;

4)正股估值当前处于2017年以来77%分位,处于行业中等水平,股价弹性较好;

综合可比标的,预计上市首日转股溢价率在18%左右,对应的上市价格在114.66~121.38元区间。

预计原股东优先配售比例为72.45%。塞力斯的主要股东包括天津市瑞美科学仪器有限公司以及自然人温伟、上海高能投资管理有限公司-高能汇实专项私 募股权投资基金 1 号等,最新持股比例分别为40.06%、4.7%和4.5%。,天津瑞美为公司的控股股东,温伟先生为公司的实际控制人。截至目前,暂无股东承诺参与此次优先配售,假设前十大股东80%参与优先配售,其他股东中有60%参与优先配售,预计原股东优先配售比例为72.45%。

预计中签率为0.0025%~0.0037%。塞力转债发行总额为54,331万元,预计原股东优先配售比例为72.45%,剩余网上投资者可申购金额为1.48亿元,预计网上有效申购户数中枢为600万户,平均单户申购金额为100万元,预计网上中签率在0.0025%~0.0037%之间。

整体来看,塞力转债债底保护一般,下修条款中规中矩。塞力斯是国内实行诊断试剂集约化服务的领先企业,IVD业务在供应和销售渠道都有较强的竞争力,近两年重点拓展SPD医用耗材集约化业务,中标项目不断增加,预计将成为公司未来重要的盈利增长点。预计本次转债打新收益可观,建议积极参与一级申购。

三、正股基本面分析

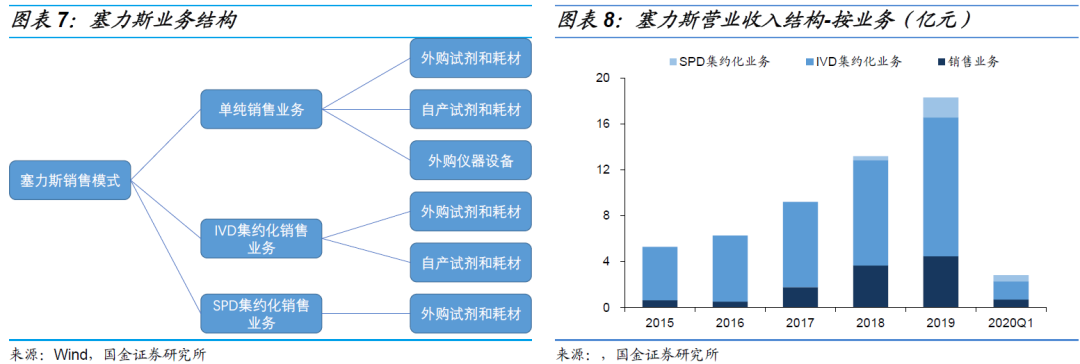

塞力斯的主营业务是医疗集约化运营服务(IVD和SPD业务),包括体外诊断产品和医用耗材,辅以体外诊断产品的代理及自主体外诊断产品的研发、生产和销售,为下游医疗机构提供专业高效的整体营销及服务。

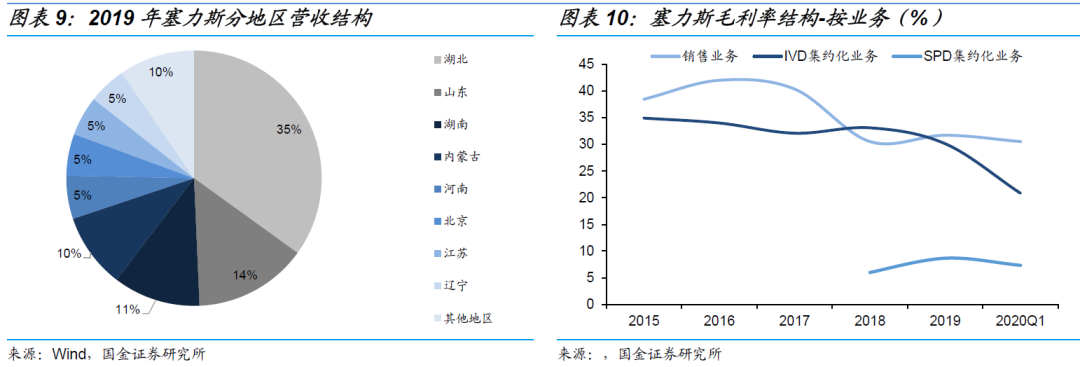

近年营收和净利润高速增长,受疫情影响,2020Q1由盈转亏。2019/2020Q1年公司分别实现营收18.31亿元/2.81亿元,同比变动38.96%/-21.8%;实现归母净利润0.94亿元/1.10亿元,同比增长17.27%/-216.2%。近年来业绩保持持续高速增长。公司营收增速大于净利润有两方面因素:1)商品和原料采购价格上涨,2)公司业务结构发生变化,SPD业务增长较快,其毛利率低于IVD业务。2020Q1受新冠疫情影响,同时湖北是公司的核心市场,导致收入和盈利下滑幅度均较大。随着疫情得到控制,业务已逐步恢复正常。盈利能力方面,2019年公司毛利率为28.47%,净利率为7.78%,均较2018年下滑。

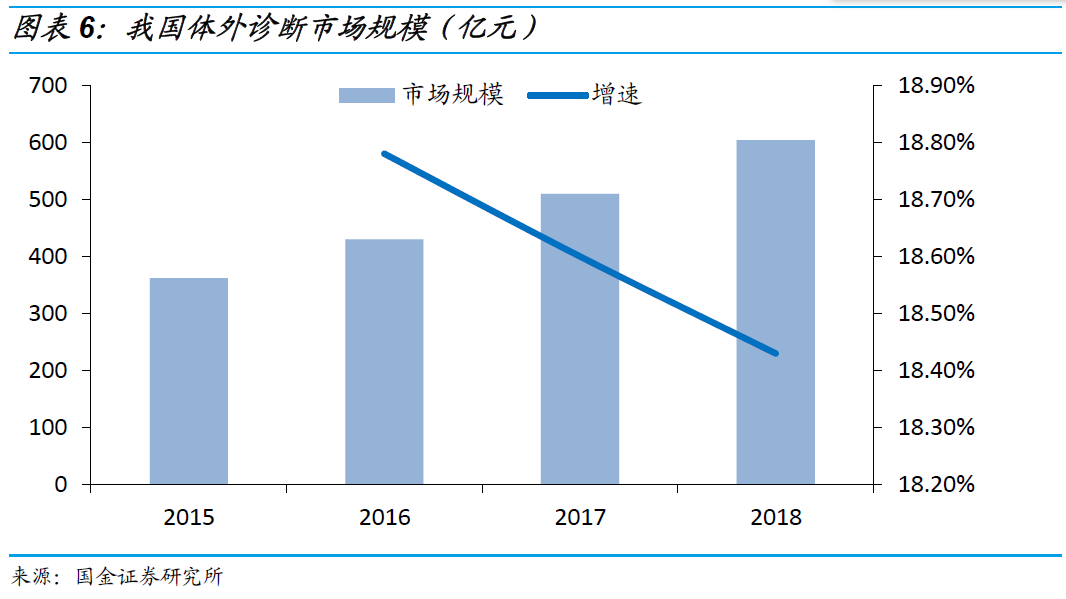

体外诊断行业高速发展。随着国内经济发展,健康需求不断上升,中国医疗器械市场迎来巨大机遇。根据医械研究院测算,2018年中国医疗器械市场规模约为5304亿元,同比增长19.86%。而体外诊断市场在医疗水平不发达的区域和国家发展空间巨大,作为疾病诊断的重要手段,2018 年我国体外诊断市场规模约为 604 亿元,同比增长 18.43%。根据中国医药工业信息中心预测,2020年国内医疗器械市场规模将达到7000亿元,未来十年继续保持年均10%的增长速度。

IVD诊断试剂及耗材是公司的核心业务。公司是国内最早实施诊断试剂集约化服务的企业之一,业务包括单纯的销售业务和集约化综合服务。公司的诊断试剂和耗材包括自产和外购两大渠道,自产方面,公司具有凝血类IVD试剂产能1万升;外购试剂方面,公司通过战略合作辅以代理的方式与国内外各大 IVD 供应商建立合作,包括西门子、德国 BE、奥地利 TC、 碧迪、迈瑞、梅里埃等。公司营销渠道基本覆盖全国,主要集中在湖北、湖南等中部省份。截至2019年底,客户累计282家。2019年,公司IVD业务实现营收16.56亿元,同比增长28.77%,营收占比超过90%。

SPD集约化业务快速扩容中。公司自2018年起拓展SPD医用耗材业务,业务范围进一步扩张至全国。2019年SPD业务不断加速落地,公司已在内蒙古医科大学附属人民医院、内蒙古自治区妇幼保健院、内蒙古医科大学附属医院等 7 家医院成功运营 SPD 业务,并相继中标浙江大学医学院附属邵逸夫医院、大连医科大学第一附属医院、首都医科大学附属北京佑安医院等医院16 个;累计已签署或中标的 SPD 项目共计 25 个。2019年,SPD业务实现营收1.74亿元,同比增长4.41倍,,占公司总营收的占比由2018年的2.43%提升至9.51%。

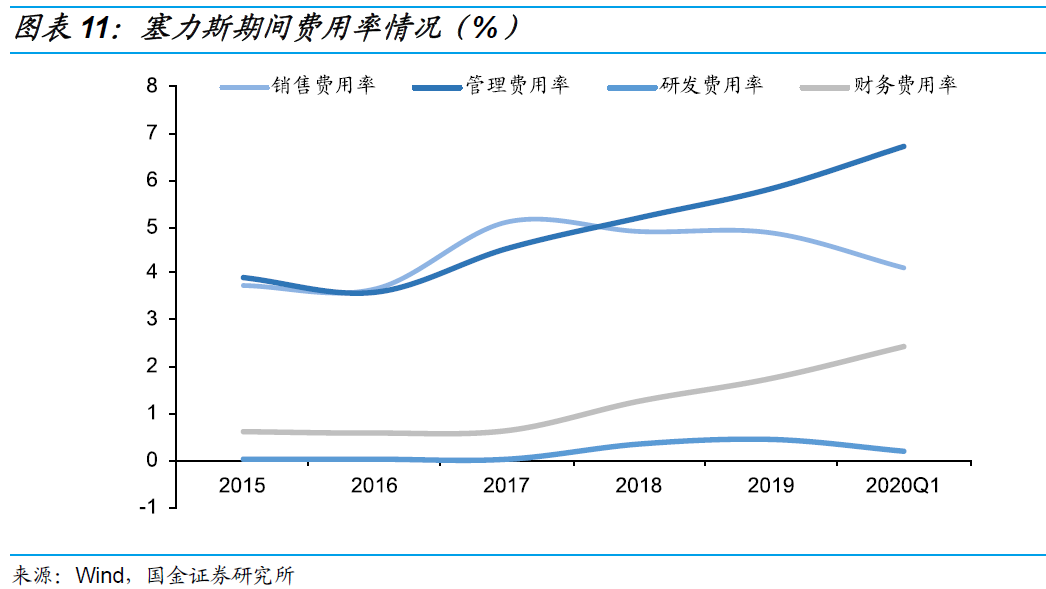

期间费用方面,管理费用、财务费用增长较快。2019年公司的管理费用率和财务费用率分别为5.80%和1.73%,较2018年有较大幅度提升,主要由于员工股权激励等待期分摊成本费用以及向金融机构借款的利息支出增加。总体上,2017-2019年公司的期间费用率分别为10.23%、11.66%和12.84%,呈逐年提升趋势。

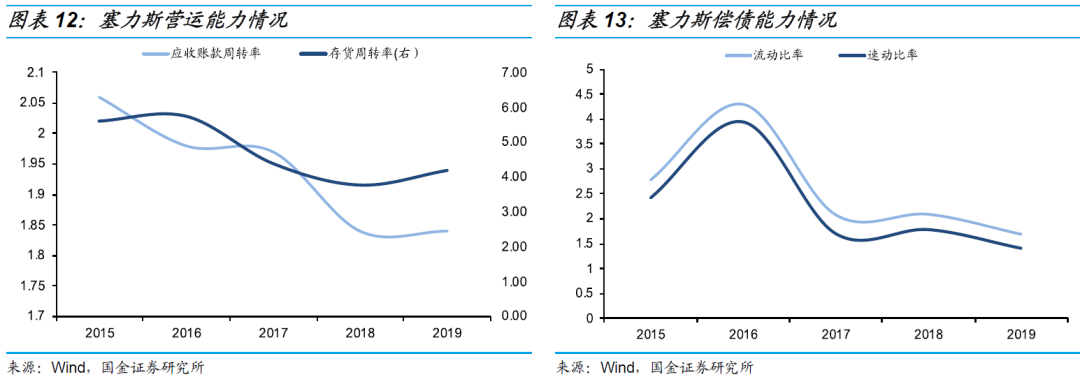

营运能力小幅减弱,偿债能力有所下滑。2019年公司应收账款周转率为1.84,存货周转率为4.20,近年来均呈下滑趋势。公司应收账款的对象以规模较大的公立医院为主,回款周期普遍较长,回收风险较小。偿债能力方面,2017-2019年公司的流动比率分别为2.08、2.09和1.69,速动比率分别为1.71、1.79和1.42,2019年流动比率和速动比率下降主要系银行短期借款增加,偿债能力有所减弱。

四、风险提示

医疗政策变动、业务拓展不及预期、市场竞争加剧等。