【今日直播】

牛市还在吗?|牟一凌:周期回归,把握轮动

圆信永丰基金李明阳:如何精选长期优质价值股?

牛市还在吗?|胡国鹏谈下半年策略:御风而行

富国基金许炎:高估值的科技股还是成长主赛道吗?

博时基金赵云阳:金价创历史新高,如何上车?

太平洋证券|倪爽:影院复工分析与投资机会

广发证券郭磊(金麒麟分析师)、长信基金杨帆:震荡行情下大类资产如何配置?

慧悦财经对话正谊资产:赴港上市成热潮,如何抓住新股投资机遇?

对话广发基金傅友兴——洞见价值投资的艺术与哲学

中金公司李求索:热议科创板在资本市场中的跌宕起伏

天风证券宏观首席宋雪涛(金麒麟分析师):下半年宏观经济场景和投资展望

重磅干货!A股美股十年十倍股基因大揭秘,四大维度筛选未来A股潜力股

原创 陈见南

大数据揭秘A股美股牛股基因。

在注册制加快推进之际,A股市场哪类股票能够长期跑赢大盘,对投资者意义重大。今年贡献最多十年十倍股的消费科技板块,能否强者恒强?对标美股,A股长线牛股存在哪些共同特征,又有哪些不同?证券时报·数据宝从近六年的数据进行全面分析,解开A股、美股市场长线牛股的共同基因。

数据宝统计显示,自2015年以来,沪深两市A股共有732只十年十倍股(截至各个年度7月底)。其中,隶属于消费科技板块的个股合计共有397只,占比超54%。近年来,消费科技板块愈发得到市场青睐,也诞生越来越多的长线大牛股。去年和今年两大板块贡献十倍股占比均超76%。

与此同时,美股市场消费科技板块同样诞生了大部分的十年十倍股。数据显示,截至7月底,美股市场近六年各年度的十年十倍股,消费科技板块占比达到71.67%。

康泰生物大涨逾70倍居首

数据宝统计显示,截至7月底,沪深两市A股合计有71只个股十年来涨幅超过10倍。其中,疫苗龙头康泰生物涨幅高达7060.7%位居首位。涨幅第二位的是科技龙头立讯精密,十年涨幅超48倍。涨幅第三位是消费类龙头牧原股份,十年涨幅超33倍。

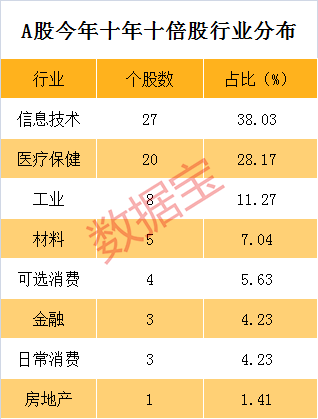

从行业分布来看,信息技术、医疗保健两大行业贡献了最多的十年十倍股,分别有27只、20只,占比38%和28%。工业行业位居第三位,贡献8只牛股,占比超11%。可选消费和日常消费两个消费类行业贡献7只股票,占比近10%。

医疗保健、可选消费、日常消费等行业,隶属于大消费板块,信息技术属于科技股。也就是说,今年消费科技股中合计有54只十年十倍股,占比超76%。

近六年A股十年十倍股,消费科技股成集中营

今年以来,A股市场上述领域股票涨势凶猛。截至7月底,医疗保健指数大涨超62%位居万德行业涨幅榜首位,日常消费指数涨逾45%位居次席,信息技术指数涨超34%位居第三位。上述三个行业均隶属于大消费大科技板块。在指数大涨背景之下,上述大消费大科技板块出现十倍股并不意外。而通过大数据对比发现,在过去的6年时间里,A股市场各个年度的十倍股,也多出现在上述大消费大科技板块。

以去年为例,同样截至去年7月底这个时间点,沪深两市A股有21只十年十倍股,消费科技股贡献16只,占比76.19%。2018年同期,消费科技股占比68.75%。整体来看,自2015年以来,截至各个年度7月底,沪深两市A股共有732只十年十倍股。其中,隶属于消费科技板块的个股合计共有54只,占比超54%。

消费科技板块近年来愈发得到市场青睐,也诞生越来越多的长线大牛股。去年和今年两大板块贡献十倍股占比均超76%,显著高于2015年至2018年。

美股市场消费科技大牛股占比更高

在过去的六年时间里,A股市场的十倍股多集中在消费科技板块。那么,港股、美股市场的大牛股,又是如何的呢?

数据宝统计显示,截至今年7月底,港股十年十倍股合计共有25只,消费科技板块贡献15只,占比60%。2015年至2020年期间,港股市场各年度累计诞生十倍股280只,消费科技板块贡献172只,占比超过61%。

美股市场上,截至今年7月底,十年十倍股合计共有131只,消费科技板块贡献93只,占比71%。2015年至2020年期间,美股市场各年度累计诞生十倍股509只,消费科技板块贡献392只,占比超过77%。其中,2016年消费科技股占比更是超过81%。

整体来看,美股市场消费科技股十年十倍股占比在七成水平。

A股美股长线牛股四大共同基因

A股长线大牛股比例也在美股化。此外,通过梳理今年A股美股市场的大牛股可以发现,除了赛道的选择非常重要外,它们在盈利能力、成长性、市值水平等多方面也有着相似的基因。

盈利能力方面,今年71只十年十倍股,去年年报平均净资产收益率中位数接近20%,A股市场整体去年净资产收益率中位数为7.5%左右。其中,智飞生物、卓胜微、恒生电子等9只股票净资产收益率超过30%。

美股十年十倍股同样具备较强的盈利能力。数据显示,美股今年131只十年十倍股,净资产收益率中位数接近14%,市场整体中位数水平为6%左右。

超出市场平均的盈利能力,意味着股东们有望获得超额收益。此外,较好的持续成长能力,也是长线大牛股的普遍特征。数据显示,71只大牛股,近5年净利复合增速中位数接近32%,A股整体增速中位数不足15%。其中,卓胜微、牧原股份、闻泰科技、中际旭创等个股复合增速均超过100%。美股市场上,今年131只十年十倍股,近5年净利复合增速中位数接近20%,市场整体中位数水平为10%左右。

相对来说,A股市场的马太效应更加强烈,龙头股强者恒强态势明显。数据显示,今年的十年十倍股,在5年前市值中位数超过200亿元,远超过5年前A股市值中位数,后者仅为78亿元多。美股也有同样的现象,今年超级牛股5年前的市值中位数超过140亿元,同期所有美股市值中位数仅为64亿元左右。

值得一提的是,A股市场十年十倍股还具有较强的地域属性。北上广深杭五个城市贡献了较多的长线牛股,合计有31只股票,占比近44%。其中,北京贡献10只大牛股,上海7只,杭州6只,深圳5只,广州3只。

A股医药科技龙头市值显著低于美股

综上所述,A股美股长线大牛股在行业特征、盈利能力、成长性、市值水平等方面,具有较强的趋同性。相比较而言,两个市场不同点在于,A股市场上出现了更多上市不足5年的新股,合计有21只,占比近3成;而美股市场上相对较少,只有寥寥几只。这可能与近年来A股市场大量的消费科技股上市有关。

对于早已实施注册制的美股市场来说,其市场的结构性变化,对于A股具有较强的参考意义。现在的问题是,已经高高在上的消费科技板块,未来能否强者恒强?其实美股市场已经用过去十年的表现,给出了答案。而这背后更大的逻辑则是,美股消费科技股估值水平在过去十年时间里,长期处于扩张态势。这意味着,投资者不仅可以赚到公司成长的钱,还能赚到估值扩张的钱。

数据宝统计显示,美股医疗保健行业,从2011年不足14倍的市盈率,扩张至2020年7月底的近40倍,信息技术也同样从14倍市盈率扩张近39倍,日常消费和可选消费,市盈率水平从2011年的13倍左右扩张至2020年7月的近30倍和27倍。

相比较而言,目前A股市场日常消费、可选消费等行业,市盈率在40倍左右,相比美股有所溢价。而医疗保健、信息技术两个行业,市盈率相比美股高出不少。这或许是A股市场为其可能的更高成长性给与对应更高的估值所致。数据显示,根据机构预测,今年、明年信息技术指数每股收益同比增速均有望达到翻倍水平,医疗保健指数今年、明年净利水平同比增速均超20%。

值得注意的是,A股消费科技股在市盈率水平较高,但在市值上面,相比美股有很大的追赶空间。其中,A股医疗保健市值王是恒瑞医药,市值5000亿元左右;美股医疗保健市值王是强生公司,达到2.68万亿元;A股信息技术市值王立讯精密,市值4000亿元左右;美股苹果、微软等公司市值破10万亿元。

此外,在市值百强榜方面,A股更多的是金融股。数据显示A股市值百强榜中,信息技术行业个股数为18只,医疗保健个股数为,12只,最多的是金融股,为29只;而美股方面(剔除非美国公司),市值百强榜中信息技术行业个股数最多,为25只,医疗保健其次,个股数12只。

四大维度筛选未来潜力股

巴菲特有三句话备受投资者推崇,第一句话是:“如果你不能持有一只股票十年,那你就不要持有它十分钟。”,第二句话是:“我一生追求消费垄断型企业。”,第三句话是:“在别人贪婪时恐惧,在别人恐惧时贪婪。”。

第一句话点出价值投资,需要长期投资;第二句话告诉大家,要选什么样的标的;第三句话突出择时的重要性。

从A股美股十年十倍股标的上看,大部分个股符合消费垄断型企业这一特征。首先,消费股的垄断性特征不必赘言,而科技股同样具有垄断性和半垄断性,无论是生态垄断,还是技术垄断,还是产品垄断。事实上,科技股的垄断性和半垄断性,已经在近年来越来越多的科技龙头公司中有所体现。

鉴于消费科技股长线逻辑,龙头股的马太效应依然值得期待。与此同时,一批市值不够大的个股,空间相对更大,有望成为未来大牛股。数据宝从行业角度、最新市值、评级机构数、未来3年成长性及稳定性等角度,筛选出潜力股名单,筛选条件如下:

1、隶属于大消费大科技板块,包括日常消费、可选消费、医疗保健、信息技术等;

2、过去3年时间里,每个年度平均净资产收益率均在15%以上;

3、7月底A股市值在千亿元以下百亿以上,这意味着公司的成长空间相对更为广阔且是行业龙头;

4、评级机构数在5家以上,这意味着公司的质量一定程度上得到了机构的背书;

5、未来三年每年净利增速预测值均超过20%的个股。

根据上述维度筛选后,合计共有54只个股。从行业来看,信息技术行业贡献了27只股票,医疗保健行业有17只个股入选,可选消费、日常消费两个行业均有5只股票进入榜单。

从盈利能力角度看,2017年至2019年年报平均净资产收益率均值最高的是三人行,达到58.52%位居榜首。柏楚电子和卓胜微两只个股净资产收益率均值也均超过50%,分列第二第三位。此外,小熊电器、壹网壹创、华峰测控等个股过去三年净资产收益率均值位居前列。

大部分股票获得了众多机构的背书。其中,珀莱雅有36家机构预测未来业绩,今年、明年、2022年净利增速预测值分别为23.91%、29.99%和25.17%。捷佳伟创位居机构关注度第二位,合计30家机构,今年净利增速有望超过51%,明年超过31%,2022年超过27%。此外,深信服、星网锐捷、凯莱英、小熊电器等个股均有25家以上机构评级。

成长性方面,5家机构预测净利的三人行今年、明年、2022年净利增速预测平均值最高,超过56%居首。国联股份位居次席,达到53.81%。此外,广和通、华峰测控、卓胜微、壹网壹创等个股今年、明年、2022年净利增速预测平均值均超过40%。

这里面已经贡献了很多的超级牛股,包括通策医疗、欧普康视、卓胜微等11只个股过去十年涨幅超过10倍,艾德生物、健友股份、凯莱英等12只个股涨幅超过5倍。另外一些科创板股票出现逆市下跌的情况,主要是因为上市时间较晚所致。未来,这些个股还能继续走牛吗?且拭目以待。

A股美股十年十倍股基因大揭秘 四大维度筛选未来A股潜力股

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。