热点栏目

热点栏目文丨明明债券研究团队

核心观点

美国时间8月27日,美联储官网发布了关于货币政策框架调整的说明,这是2012年美国推出原政策框架之后,做出的一项重要改变。美联储的新框架涉及通胀和就业双重目标的调整,美联储新政策框架有何深意?本文将从短期和长期两个视角为大家进行分析解读。

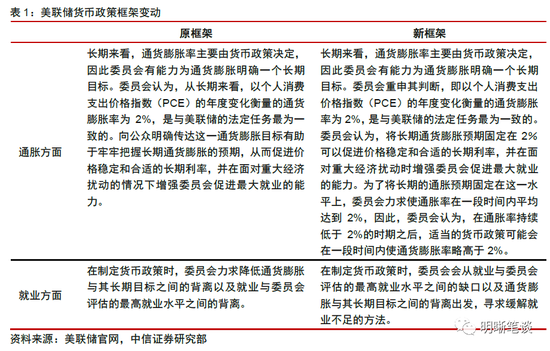

美联储新政策框架:美联储时隔八年推出新的货币政策框架,新政策框架针对美联储实现稳定物价和最大限度增加就业的双重目标均做出了一定调整。通胀目标方面,原有货币政策框架下,美联储通胀方面的目标是将通胀率保持在接近2%的水平,而在新框架下美联储引入了“平均通胀政策”,在通胀率持续低于2%的时期之后,适当的货币政策可能会在一段时间内使通货膨胀率略高于2%。就业目标方面,原政策框架指出美联储在制定货币政策时,将力求降低就业与委员会评估的最高就业水平之间的背离,而在新的框架下美联储将“背离”(deviation)更改为“缺口”(shortfall)。对于美联储进行框架调整的原因,从鲍威尔演讲当中我们可以知道,美联储此次调整主要由于长期经济潜在增长下降、全球总体利率水平下降、疫情前就业市场表现强劲以及菲利普斯曲线趋平这四点原因。

短期视角:从短期市场反应来看,美债收益率的上行一定程度上表现出在本次美联储进行货币政策框架调整之前,市场已经有了比较充分的预期,同时美联储本次对于“平均通胀制度”的具体细节表述并不明确,由此造成了美债收益率的上行。对于美债而言,当前美债也同样面临着供给端的压力,美债收益率上行在一定程度上也反映了美债发行规模较大给债券收益率带来的影响。从美国周期股相对于大盘的走势来看,当前美国经济复苏预期的持续强化或也意味着美债有想要反弹的动力,因此美联储新框架的最终推出导致了美债收益率的上行反应。另外,美债收益率的反弹,可能部分也与美联储主席鲍威尔的部分表态有关。

长期视角:对于美联储新框架调整的长期影响,尽管短期视角下,市场对通胀目标调整的预期较为充分,但从长期的视角来看,美联储确实在为能够更长时间地保持货币政策宽松而提前准备。而且,对结构性就业等的关注,可能反映出美联储比市场反应的情况更为鸽派,对于就业结构的考虑或也同样意味着美联储宽松时间的延长。

债市策略:总体来看,美联储此次货币政策框架的调整,提高了对于通胀水平和就业市场不再对称的容忍程度,同时在就业问题上表现出既考虑总量,也考虑就业结构的态度,这意味着市场或将延长美联储将其利率维持在较低水平的时间预期,同时这也预计将在更长时间内使得美债收益率保持在低位。而对于国内债市而言,我们维持10年国债到期收益率中性区间2.8%~3.0%的判断。

正文

美联储新政策框架

美联储时隔八年推出新的货币政策框架,新政策框架针对美联储实现稳定物价和最大限度增加就业的双重目标均做出了一定调整。在上周召开的杰克逊霍尔全球央行年会上,现任美联储主席鲍威尔发表了题为“货币政策框架评估”的主题演讲,针对美联储本次货币政策框架评估进行了说明并介绍了本次评估的主要结论。在当天的早些时候美联储FOMC宣布一致通过有关“长期目标和货币政策战略声明”的更新,这也意味着美联储时隔八年再次针对其货币政策框架展开了调整,在此之前美联储原货币政策框架是在2012年正式采用的。本次新政策框架针对美联储实现稳定物价和最大限度增加就业的双重目标均做出了一定的调整。

通胀目标方面,原有货币政策框架下,美联储通胀方面的目标是将通胀率保持在接近2%的水平,而在新框架下美联储引入了“平均通胀政策”,在通胀率持续低于2%的时期之后,适当的货币政策可能会在一段时间内使通货膨胀率略高于2%。通胀目标方面,美联储本次新框架的最大变化在于引入了“平均通胀政策”。在美联储2012年发布的货币政策目标当中,美联储表示“从长期来看,以个人消费支出价格指数(PCE)的年度变化衡量的通货膨胀率为2%,是与美联储的法定任务最为一致的”。而在新的货币政策框架下,美联储对于通胀目标的表述进行了改变,在实现其长期通胀2%的目标战略上,提出“寻求逐步实现平均2%的通胀率”,同时将声明更改为“在通胀率持续低于2%的时期之后,适当的货币政策可能会在一段时间内使通货膨胀率略高于2%”,这在一定程度上体现出了美联储对于通胀水平容忍程度的提升。

就业目标方面,原政策框架指出美联储在制定货币政策时,将力求降低就业与委员会评估的最高就业水平之间的“背离”,而在新的框架下美联储将“背离”(deviation)更改为“缺口”(shortfall)。就业目标方面,美联储同样进行了一定的调整,在2012年的货币政策框架下,美联储指出其在指定政策的时候,美联储委员会将力求降低就业与委员会评估的最高就业水平之间的背离(deviation)。而在新的货币政策看框架下,美联储调整了其针对就业方面的货币政策目标表述,美联储在制定政策时将不再瞄准背离水平,而是将力求减少就业与委员会评估最高就业水平之间的缺口(shortfall)。

对于美联储进行框架调整的原因,从鲍威尔演讲当中我们可以知道,美联储此次调整主要由于长期经济潜在增长下降、全球总体利率水平下降、疫情前就业市场表现强劲以及菲利普斯曲线趋平四点原因。对于本次美联储调整货币政策框架的原因,鲍威尔在杰克逊霍尔全球央行年会上的讲话当中,提到了美联储对于四个关键经济发展的理解演变促使美联储进行了此次框架调整。首先,美联储对于长期经济潜在增长率的评估有所下降;其次,无论是在美国还是世界范围内,总体利率水平都在下降,美联储通过降息来支持经济的空间受到限制;第三,就业市场在疫情前表现强劲,劳动参与率趋于平稳并开始回升;最后,当前的菲利普斯曲线趋于平坦化。

短期视角

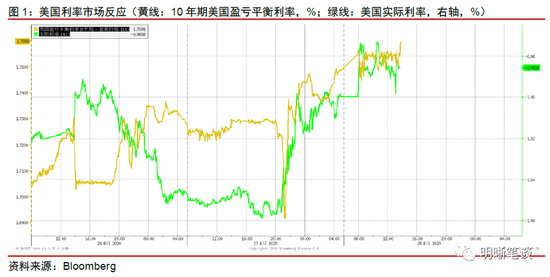

美联储新框架有何深意?又将带来怎样的影响?这是我们需要解答的问题。本次鲍威尔在全球央行年会上发表讲话以后,美国名义利率中的通胀部分和实际利率部分表现是双双上行的,其中通胀部分的表现为低位反弹,而实际利率部分则表现出了“V型”上行走势。结合鲍威尔的讲话内容和美联储新框架的调整,从短期视角如何看待新框架推出之后的市场反应呢?

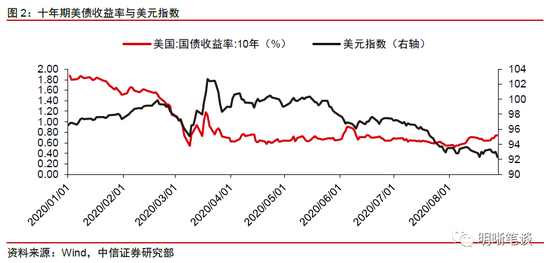

从短期市场反应来看,美债收益率的上行一定程度上表现出在本次美联储进行货币政策框架调整之前,市场已经有了比较充分的预期,同时美联储本次对于“平均通胀制度”的具体细节表述并不明确,由此造成了美债收益率的上行。虽然美联储主席鲍威尔在讲话中如期地提到了“平均通胀政策”,但是市场对此已经有了较为充分的预期。实际上,早在7月份开始,市场可能已经在因此出现变化。而从观察的指标上来看,由于疫情发生后美债收益率被显著压低,所以美元可能是观察市场预期更好的指标。早在7月份的时候,7月17日达拉斯联储主席卡普兰表示,愿意让美联储考虑调整决策框架,允许通胀在一段时间内升至略高2%目标的水平,以在更长时间内保持低位的利率。8月4日芝加哥联储主席埃文斯表示,除非通胀升至2.5%,否则没有必要加息。此后其他多位美联储官员也频繁对通胀目标表态,这也导致了市场预期的强化。因此7月份的时候,已经被压低的美国债券收益率进一步下行,同时美元指数也基本是从7月下旬开启了“美元荒”结束后的第二阶段显著下行。由于在美联储发布新框架之前,市场预期较为充分,但本次美联储声明当中没有针对平均目标的具体范围给出指引,关于平均通胀制度的具体细节表述并不明确,未来仍然面临加强沟通的情况,所以债券收益率显著上行。

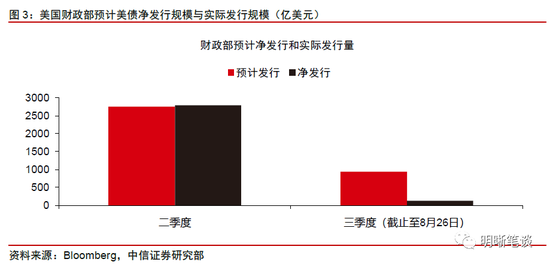

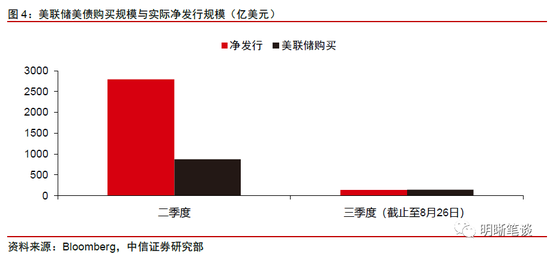

对于美债而言,当前美债也同样面临着供给端的压力,美债收益率上行在一定程度上也反映了美债发行规模较大给债券收益率带来的影响。今年新冠疫情发生后,对于我国国内而言,债券市场不断面临来自供给端的压力。其实,对于债券供给的问题,美债也同样需要面对。当前美债的净发行规模与美国财政部预计的发行规模之间仍旧存在较大的出入,所以在本次鲍威尔的全球央行讲话当中,可能部分投资者甚至希望能够听到更多有关美联储QE的指引。当前美国利率债的买盘看起来正在减少,单就三季度而言,美联储几乎成为唯一买家。因此从这个角度出发,如果海外央行也认为债务的发行成本可以有一定的抬升,那么这或许反映出全球主要央行的一种相似的态度和趋势。

从美国周期股相对于大盘的走势来看,当前美国经济复苏预期的持续强化或也意味着美债有想要反弹的动力,因此美联储新框架的最终推出导致了美债收益率的上行反应。从美国周期股相对于大盘的走势来看,当前美国经济复苏的预期持续强化。从周期股与标普500指数比值和美债收益率之间的关系来看,以往这个相对量与美国国债收益率走势密切相关,但当前二者走势出现一定的分歧,这背后的原因在于疫情发生后,美债收益率或被刻意的压低,美国财政赤字货币化有所体现,而在这种情况下,美国经济复苏预期的持续强化或也意味着美债有想要反弹的动力,因此美联储新框架的最终推出导致了美债收益率的上行反应。

另外,美债收益率的反弹,可能部分也与美联储主席鲍威尔的部分表态有关。在本次全球年会讲话当中,鲍威尔提到对于货币政策目标调整在一定程度上反映了美联储近年来执行政策的方式(To an extent, these revisions reflect the way we have been conducting policy in recent years.)。另外,鲍威尔也提到,如果美国的通货膨胀上升到“高于我们的目标水平”,美联储将“毫不犹豫地采取行动”。这两个表态在一定程度上或也导致了美债收益率在市场提前预期的情况下,形成了一定的反弹。

长期视角

对于美联储新框架调整的长期影响,尽管短期视角下,市场对通胀目标调整的预期较为充分,但从长期的视角来看,美联储确实在为能够更长时间地保持货币政策宽松而提前准备。这次会议上鲍威尔的讲话中,其从理论上解释了这种框架的转变,很重要的一点,是坦言“菲利普斯”曲线的失效(平坦化)。对劳动力市场的描述,美联储表示政策的决定将会依照劳动力市场缺口(shortfall),而不是传统的背离(deviation),虽然显得有些咬文嚼字,但是最主要的区别在于新旧框架下的政策依据,一个是单方向的,一个是双方向的,deviation可以是不足也可以是超过,但shortfall则只关心缺口——充分体现出美联储将会对就业市场的不再对称性的态度,更能够容忍就业市场过紧。

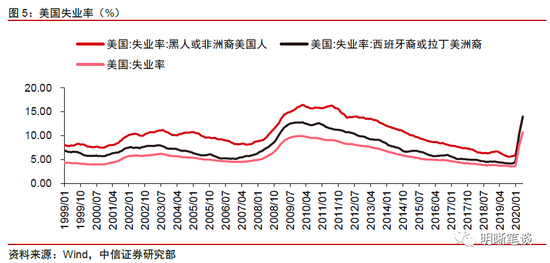

而且,对结构性就业等的关注,可能反映出美联储比市场反应的情况更为鸽派,对于就业结构的考虑或也同样意味着美联储宽松时间的延长。就业问题上,鲍威尔在讲话当中特别提到关注中低收入群体,这使得这次讲话更加偏鸽,美联储在考虑美国就业情况时,在考虑总量的基础上,可能也要考虑美国就业的结构性问题。鲍威尔在讲话当中还特别提到了黑人和西班牙裔的就业情况,历史上,就业情况在结构上的修复倾向于慢于总量上的修复。所以,美联储要考虑这一问题也意味着宽松的持续时间要更加长。

总体来看,从美联储本次货币政策框架的调整上来看,我们可以看到美联储一方面通过“平均通胀政策”以及就业目标的表述改变,提高了其对于通胀水平和就业市场不再对称的容忍程度,同时在提及就业问题时,表现出了既考虑总量,也考虑就业结构的态度。这些调整意味着市场或将延长美联储将其利率维持在较低水平的时间预期,同时这也将在更长时间内使得美债收益率保持在低位。