原标题:伟创电气收到现金与营收差距大 应收款高关联方屡输血

中国经济网

编者按:苏州伟创电气科技股份有限公司(以下简称“伟创电气”)将于9月15日首发上会,公司此次拟于上交所科创板上市,首次公开发行4500万股人民币普通股(A股),不低于发行后总股本的25.00%,保荐机构为国泰君安证券股份有限公司。伟创电气此次拟募集资金3.63亿元,其中,1.91亿元用于苏州二期变频器及伺服系统自动化生产基地建设项目,7199.53万元用于苏州技术研发中心建设项目,1.00亿元用于补充流动资金。

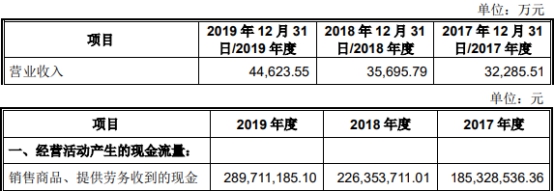

2017年至2019年,伟创电气实现营业收入分别为3.23亿元、3.57亿元、4.46亿元;销售商品、提供劳务收到的现金分别为1.85亿元、2.26亿元、2.90亿元。

2017年至2019年,伟创电气实现归母净利润分别为3160.83万元、3528.08万元、5755.38万元;经营活动产生的现金流量净额分别为-1038.15万元、4754.30万元、7084.20万元。

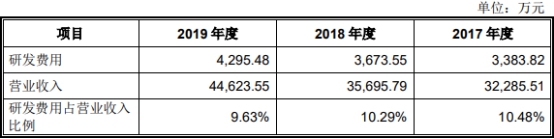

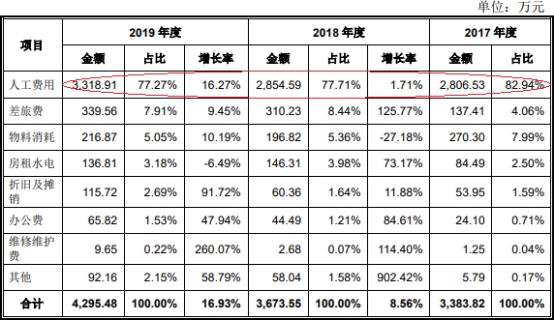

2017年至2019年,伟创电气研发费用分别为3383.82万元、3673.55万元、4295.48万元;其中,人工费用分别为2806.53万元、2854.59万元、3318.91万元;占比分别为82.94%、77.71%、77.27%。

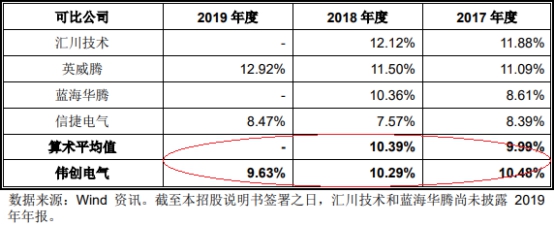

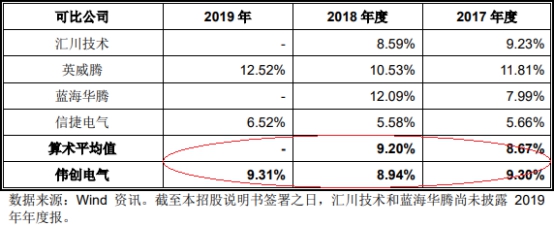

2017年至2019年,伟创电气研发费用占营业收入比例分别为10.48%、10.29%、9.63%;2017年、2018年,伟创电气同行业上市公司均值分别为9.99%、10.39%。

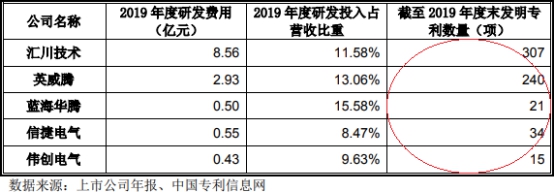

招股书显示,伟创电气截至2019年度末发明专利数量为15项,同行业上市公司汇川技术、英威腾、蓝海华腾、信捷电气发明专利数量分别为307项、240项、21项、34项。

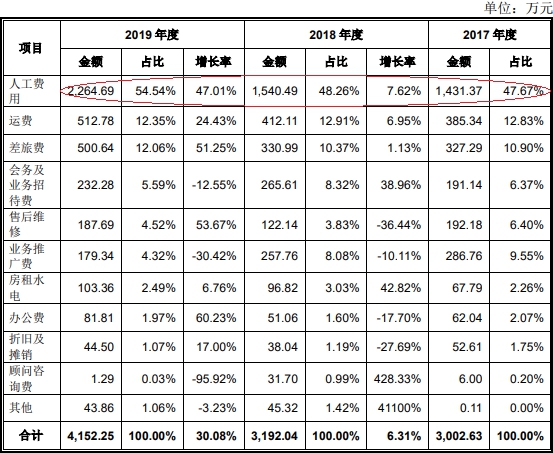

2017年至2019年,伟创电气销售费用分别为3002.63万元、3192.04万元、4152.25万元;其中,人工费用分别为1431.37万元、1540.49万元、2264.69万元;占比分别为47.67%、48.26%、54.54%。

2017年至2019年,伟创电气销售费用占营业收入比例分别为9.30%、8.94%、9.31%;2017年、2018年,伟创电气同行业上市公司均值分别为8.67%、9.20%。

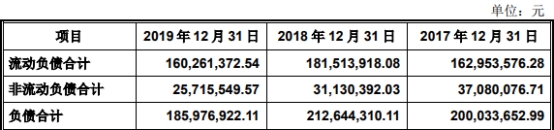

2017年至2019年,伟创电气资产总计分别为3.79亿元、4.17亿元、4.51亿元;负债合计分别为2.00亿元、2.13亿元、1.86亿元。

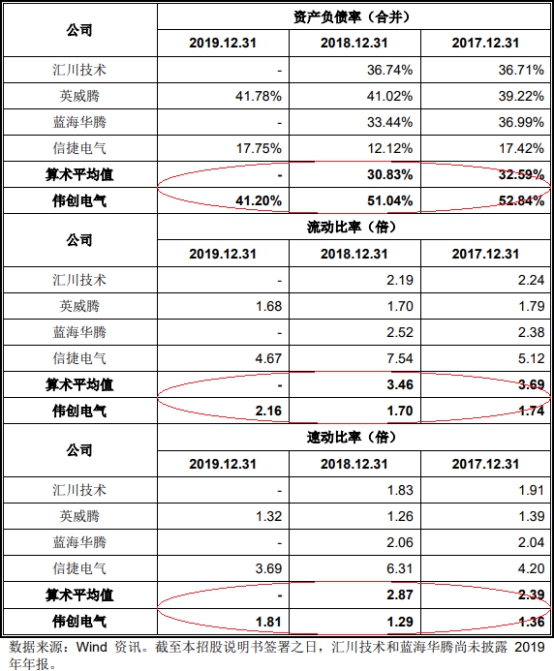

2017年至2019年,伟创电气流动比率分别为1.74倍、1.70倍、2.16倍;2017年、2018年行业均值分别为3.69倍、3.46倍。

2017年至2019年,伟创电气速动比率分别为1.36倍、1.29倍、1.81倍;2017年、2018年行业均值分别为2.39倍、2.87倍。

2017年至2019年,伟创电气资产负债率(合并)分别为52.84%、51.04%、41.20%;2017年、2018年行业均值分别为32.59%、30.83%。

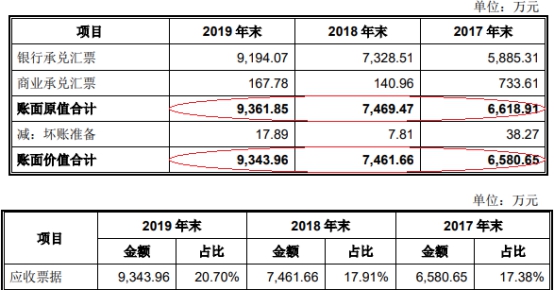

伟创电气应收款高企,应收票据与应收账款都较高。2017年至2019年,伟创电气应收票据账面原值分别为6618.91万元、7469.47万元、9361.85万元;应收票据账面价值分别为6580.65万元、7461.66万元、9343.96万元;占总资产比例分别为17.38%、17.91%、20.70%。

2017年至2019年,伟创电气应收票据中,银行承兑汇票分别为5885.31万元、7328.51万元、9194.07万元。

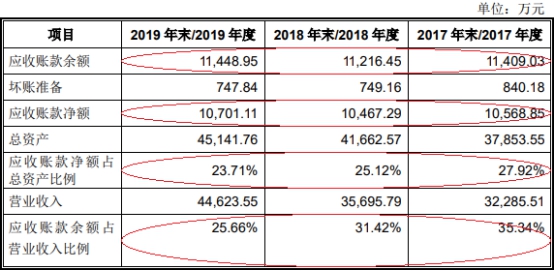

2017年至2019年,伟创电气应收账款余额分别为1.14亿元、1.12亿元、1.14亿元;占营业收入比例分别为35.34%、31.42%、25.66%;应收账款净额分别为1.06亿元、1.05亿元、1.07亿元;占总资产比例分别为27.92%、25.12%、23.71%。

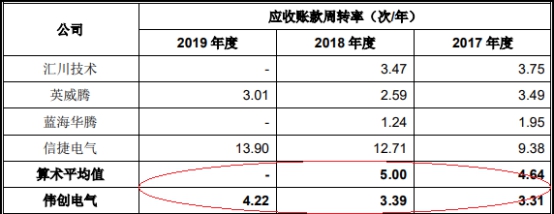

2017年至2019年,伟创电气应收账款周转率分别为3.31次、3.39次、4.22次;2017年、2018年行业均值分别为4.64次、5.00次。

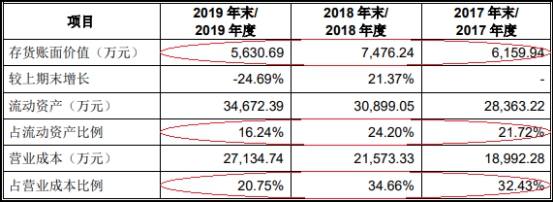

2017年至2019年,伟创电气存货账面价值分别为6159.94万元、7476.24万元、5630.69万元;占流动资产比例分别为21.72%、24.20%、16.24%;占营业成本比例分别为32.43%、34.66%、20.75%。

2017年至2019年,伟创电气存货中,原材料账面价值分别为2400.27万元、3213.98万元、2363.70万元;库存商品分别为1922.30万元、2379.55万元、1790.09万元。

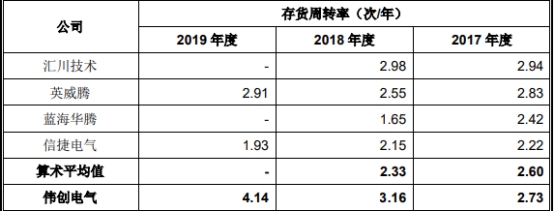

2017年至2019年,伟创电气存货周转率分别为2.73次、3.16次、4.14次;2017年、2018年行业均值分别为2.60次、2.33次。

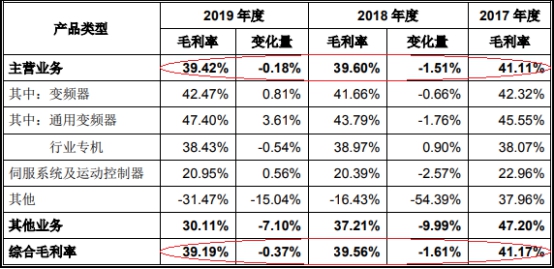

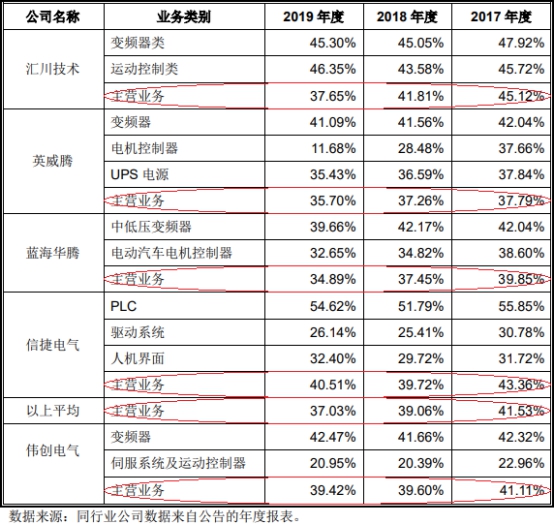

2017年至2019年,伟创电气综合毛利率分别为41.17%、39.56%、39.19%;其中,主营业务毛利率分别为41.11%、39.60%、39.42%;同行业上市公司主营业务毛利率均值分别为41.53%、39.06%、37.03%;其中,汇川技术分别为45.12%、41.81%、37.65%;英威腾分别为37.79%、37.26%、35.70%;蓝海华腾分别为39.85%、37.45%、34.89%;信捷电气分别为43.36%、39.72%、40.51%。

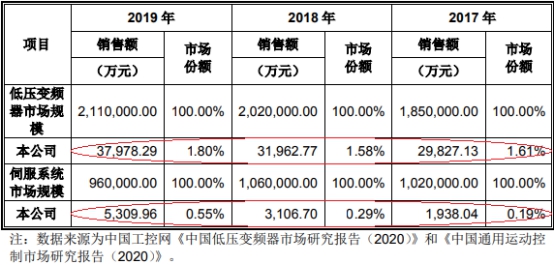

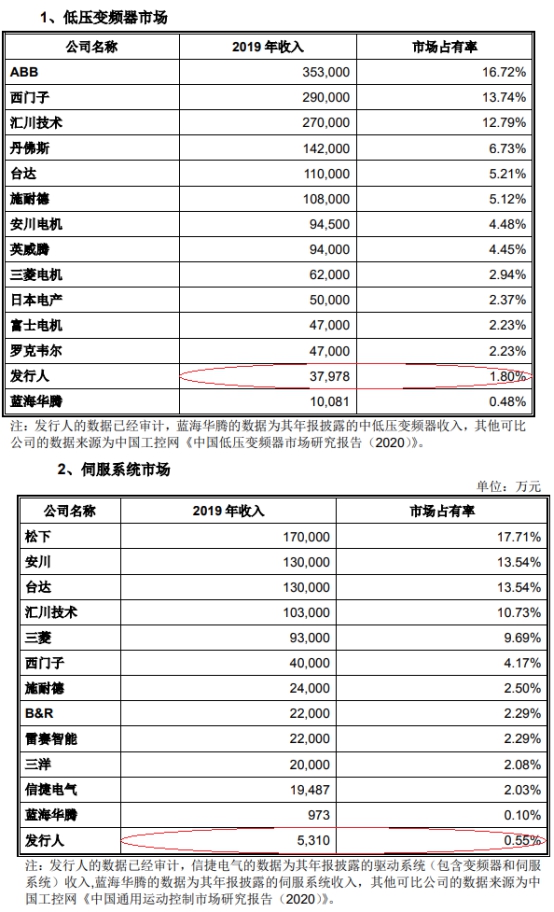

2017年至2019年,伟创电气低压变频器市场占有率分别为1.61%、1.58%、1.80%;伺服系统市场占有率分别为0.19%、0.29%、0.55%。

根据中国工控网测算及可比公司年报数据测算,伟创电气低压变频器2019年市场占有率低于大部分同行业可比公司,高于蓝海华腾;伺服系统2019年市场占有率较同行业可比公司最低。

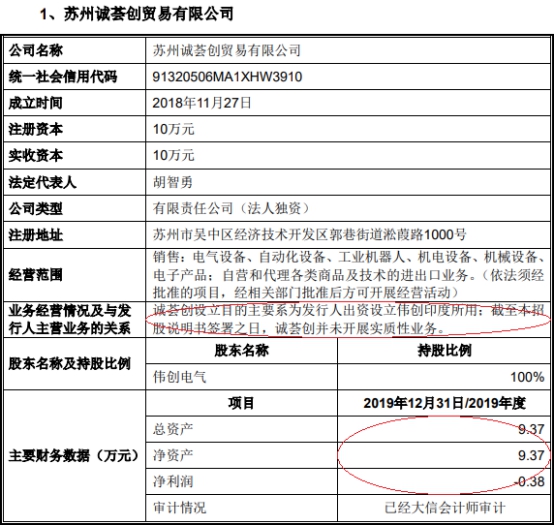

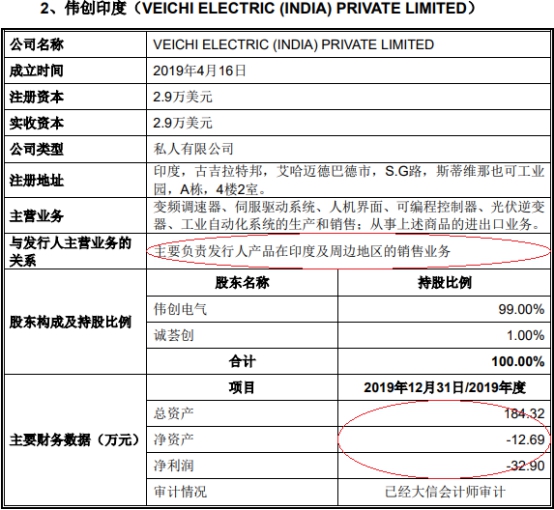

伟创电气共有两家子公司,分别为诚荟创、伟创印度,经大信会计师审计,两家子公司2019年净利润分别为-0.38万元、-32.90万元。

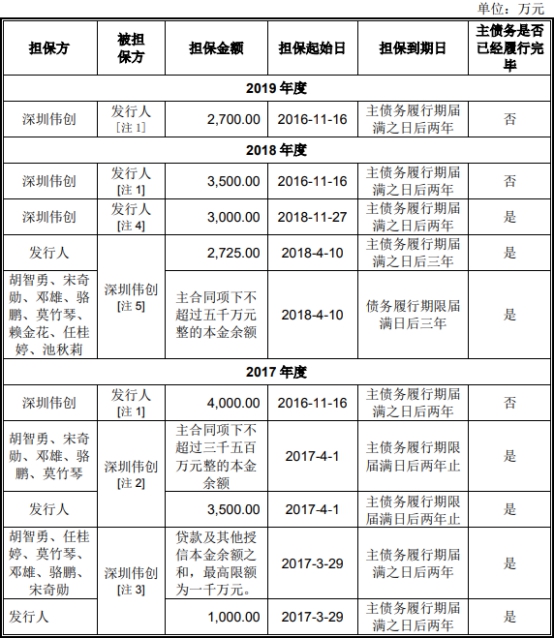

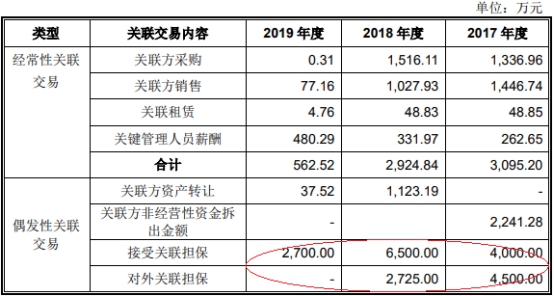

2017年至2019年,伟创电气接受关联担保金额分别为4000.00万元、6500.00万元、2700.00万元,合计1.32亿元;2017年、2018年对外关联担保金额分别为4500.00万元、2725.00万元。

2017年以来,伟创电气实施过1次现金分红,系2020年1月9日,经2020年第一次临时股东大会审议向全体股东按持股比例派发现金股利945.00万元。

中国经济网记者就相关问题采访伟创电气,截至发稿,采访邮件暂未收到回复。

主营变频器、伺服系统与运动控制器

伟创电气主营业务为变频器、伺服系统与运动控制器等产品的研发、生产及销售。公司产品包括0.4kW至1200kW的变频器、50W至55kW的伺服系统、运动控制器、PLC和HMI,产品应用于起重、矿用设备、轨道交通、机床、压缩机、塑胶、光伏供水、建材、机器人/机械手、印刷包装、纺织化纤、冶金、市政、石油、化工等行业。

伟创电气控股股东为深圳市伟创电气有限公司(以下简称“深圳伟创”),实际控制人为胡智勇,深圳伟创同受实际控制人胡智勇控制。

胡智勇合计间接持有公司的股份比例为46.9042%,其中,持有公司控股股东深圳伟创49.5320%的股权,通过深圳伟创间接持有公司45.8630%的股份,通过金致诚间接持有公司0.5019%股份,通过金昊诚间接持有公司0.5393%股份。

胡智勇同时担任公司的董事长兼总经理,并担任金致诚及金昊诚的普通合伙人(执行事务合伙人),负责全面统筹安排公司的日常生产经营,对公司经营决策产生实质性影响。胡智勇为中国国籍,无境外永久居留权。

伟创电气此次拟于上交所科创板上市,首次公开发行4500万股人民币普通股(A股),不低于发行后总股本的25.00%,保荐机构为国泰君安证券股份有限公司。伟创电气此次拟募集资金3.63亿元,扣除发行费用后拟投资于以下项目:

1.苏州二期变频器及伺服系统自动化生产基地建设项目,投资金额1.91亿元,拟投入募集资金金额1.91亿元;2.苏州技术研发中心建设项目,投资金额7199.53万元,拟投入募集资金金额7199.53万元;3.补充流动资金,投资金额1.00亿元,拟投入募集资金金额1.00亿元。

2017年以来,伟创电气实施过1次现金分红,系2020年1月9日,经2020年第一次临时股东大会审议向全体股东按持股比例派发现金股利945.00万元。

2019年营业收入4.46亿元 归母净利润5755.38万元

2017年至2019年,伟创电气实现营业收入分别为3.23亿元、3.57亿元、4.46亿元;销售商品、提供劳务收到的现金分别为1.85亿元、2.26亿元、2.90亿元。

2017年至2019年,伟创电气实现归母净利润分别为3160.83万元、3528.08万元、5755.38万元;经营活动产生的现金流量净额分别为-1038.15万元、4754.30万元、7084.20万元。

2019年研发费用率9.63%

2017年至2019年,伟创电气研发费用分别为3383.82万元、3673.55万元、4295.48万元;占营业收入比例分别为10.48%、10.29%、9.63%。

2017年、2018年,伟创电气同行业上市公司研发费用率均值分别为9.99%、10.39%。

2017年至2019年,伟创电气研发费用中,人工费用分别为2806.53万元、2854.59万元、3318.91万元;占比分别为82.94%、77.71%、77.27%。

招股书显示,伟创电气截至2019年度末发明专利数量为15项,同行业上市公司汇川技术、英威腾、蓝海华腾、信捷电气发明专利数量分别为307项、240项、21项、34项。

2019年销售费用率9.31%

2017年至2019年,伟创电气销售费用分别为3002.63万元、3192.04万元、4152.25万元;占营业收入比例分别为9.30%、8.94%、9.31%。

2017年、2018年,伟创电气同行业上市公司销售费用率均值分别为8.67%、9.20%。

2017年至2019年,伟创电气销售费用中,人工费用分别为1431.37万元、1540.49万元、2264.69万元;占比分别为47.67%、48.26%、54.54%。

2019年总资产4.51亿元 总负债1.86亿元

2017年至2019年,伟创电气资产总计分别为3.79亿元、4.17亿元、4.51亿元;其中,流动资产合计分别为2.84亿元、3.09亿元、3.47亿元;非流动资产合计分别为9490.33万元、1.08亿元、1.05亿元。

2017年至2019年,伟创电气负债合计分别为2.00亿元、2.13亿元、1.86亿元;其中,流动负债合计分别为1.63亿元、1.82亿元、1.60亿元;非流动负债合计分别为3708.01万元、3113.04万元、2571.55万元。

2019年资产负债率41.20%

2017年至2019年,伟创电气流动比率分别为1.74倍、1.70倍、2.16倍;2017年、2018年行业均值分别为3.69倍、3.46倍。

2017年至2019年,伟创电气速动比率分别为1.36倍、1.29倍、1.81倍;2017年、2018年行业均值分别为2.39倍、2.87倍。

2017年至2019年,伟创电气资产负债率(合并)分别为52.84%、51.04%、41.20%;2017年、2018年行业均值分别为32.59%、30.83%。

伟创电气表示,2017年末和2018年末,公司流动比率、速动比率指标低于同行业公司,资产负债率高于同行业公司,主要原因系公司融资渠道较少,主要依赖于金融机构贷款,资产负债率较高。同行业可比上市公司可通过股权融资方式补充资本金,提升公司偿债能力。2019年度,公司收入增加,偿还银行借款后,公司的偿债能力有所提升,短期债务风险水平降低。

2019年应收票据账面原值9361.85万元

2017年至2019年,伟创电气应收票据账面原值分别为6618.91万元、7469.47万元、9361.85万元;应收票据账面价值分别为6580.65万元、7461.66万元、9343.96万元;占总资产比例分别为17.38%、17.91%、20.70%。

2017年至2019年,伟创电气应收票据中,银行承兑汇票分别为5885.31万元、7328.51万元、9194.07万元。

伟创电气表示,公司应收票据主要为银行承兑汇票。公司应收票据余额逐年上升,主要有两方面原因。一方面,收入规模增长,导致应收票据金额相应增加。另一方面,针对已背书未到期的票据,公司采取的会计处理方法为:由国有五大行或评级为 AAA 的大型股份制商业银行等信用等级较高的银行承兑汇票在背书时终止确认,由信用等级一般的银行承兑汇票以及商业承兑汇票在背书时继续确认应收票据,待到期兑付后终止确认。由于公司背书转让给供应商且未到期的票据中,由信用等级一般的银行承兑的票据较多,这部分票据不能终止确认,因此导致各期末应收票据余额较高。

2019年应收账款余额1.14亿元

2017年至2019年,伟创电气应收账款余额分别为1.14亿元、1.12亿元、1.14亿元;占营业收入比例分别为35.34%、31.42%、25.66%;应收账款净额分别为1.06亿元、1.05亿元、1.07亿元;占总资产比例分别为27.92%、25.12%、23.71%。

2017年至2019年,伟创电气应收账款周转率分别为3.31次、3.39次、4.22次;2017年、2018年行业均值分别为4.64次、5.00次。

2019年存货5630.69万元

2017年至2019年,伟创电气存货账面价值分别为6159.94万元、7476.24万元、5630.69万元;占流动资产比例分别为21.72%、24.20%、16.24%;占营业成本比例分别为32.43%、34.66%、20.75%。

2017年至2019年,伟创电气存货中,原材料账面价值分别为2400.27万元、3213.98万元、2363.70万元;库存商品分别为1922.30万元、2379.55万元、1790.09万元。

伟创电气表示,公司存货中原材料和库存商品占较大比例,报告期各期末,该两项金额合计占存货余额的比例分别为70.18%、74.82%、73.77%。公司生产管理采取库存生产和订单生产相结合的模式。在库存生产模式下,公司结合月度平均销量和库存情况制定生产计划,保持通用型产品的合理库存。因此原材料和库存商品金额占存货账面价值比例较高,其月末库存余额随产量、实际订单数量和发货进度影响有一定波动。

2017年至2019年,伟创电气存货周转率分别为2.73次、3.16次、4.14次;2017年、2018年行业均值分别为2.60次、2.33次。

2019年综合毛利率39.19%

2017年至2019年,伟创电气综合毛利率分别为41.17%、39.56%、39.19%;其中,主营业务毛利率分别为41.11%、39.60%、39.42%。

伟创电气表示,2018年度和2019年度,公司主营业务毛利率依次同比减少1.51个百分点和0.18个百分点。由于伺服系统及运动控制器收入规模尚小,占营业收入比重低,其毛利率小幅变动对主营业务收入毛利率影响很小,变频器业务毛利率变动主导着公司主营业务毛利率变化趋势。

2017年至2019年,伟创电气同行业上市公司主营业务毛利率均值分别为41.53%、39.06%、37.03%;其中,汇川技术分别为45.12%、41.81%、37.65%;英威腾分别为37.79%、37.26%、35.70%;蓝海华腾分别为39.85%、37.45%、34.89%;信捷电气分别为43.36%、39.72%、40.51%。

2019年市占率低于同行

2017年至2019年,伟创电气低压变频器市场占有率分别为1.61%、1.58%、1.80%;伺服系统市场占有率分别为0.19%、0.29%、0.55%。

根据中国工控网测算及可比公司年报数据测算,伟创电气低压变频器2019年市场占有率低于大部分同行业可比公司,高于蓝海华腾;伺服系统2019年市场占有率较同行业可比公司最低。

伟创电气表示,公司作为非上市公司,受限于资金规模、融资渠道单一等因素,相比同行业已上市的可比公司及国际一线品牌,收入规模仍低于其平均水平,市场占有率仍较低。发行人将基于自身的现实条件,继续提升公司的技术水平和服务能力,着力扩大公司规模和盈利水平,不断提高自身综合竞争力。

此外,公司未来的发展需要涉足更多细分产品类别和相应的市场,将会更多地与国内外知名企业进行竞争。如果公司不能够持续提高技术水平、强化服务体系、推出符合行业发展趋势的产品,提升公司综合竞争力,则会在未来竞争中处于不利地位,而出现销售不及预期或打价格战的被动局面,影响公司盈利水平的稳定性,公司市场占有率也将面临无法持续提升的风险。

两子公司亏损

招股书显示,伟创电气共有两家子公司,分别为苏州诚荟创贸易有限公司(以下简称“诚荟创”)、VEICHI ELECTRIC (INDIA) PRIVATE LIMITED(以下简称“伟创印度”)。

诚荟创成立于2018年11月27日,注册资本为10万元,经大信会计师审计,2019年总资产为9.37万元,净利润为-0.38万元。

诚荟创设立目的主要系为发行人出资设立伟创印度所用,诚荟创并未开展实质性业务。

伟创印度成立于2019年4月16日,注册资本为2.9万美元,经大信会计师审计,2019年总资产为184.32万元,净资产为-12.69万元,净利润为-32.90万元。

伟创印度主要负责伟创电气产品在印度及周边地区的销售业务。

三年接受关联担保1.32亿元

2017年至2019年,伟创电气接受关联担保金额分别为4000.00万元、6500.00万元、2700.00万元,合计1.32亿元;2017年、2018年对外关联担保金额分别为4500.00万元、2725.00万元。

2017年,深圳伟创为公司担保4000.00万元,公司为深圳伟创提供担保4500万元;2018年深圳伟创为公司提供担保6500万元,公司为深圳伟创提供担保2725.00万元;2019年深圳伟创为公司提供担保2700.00万元。