原标题:高企金价令人望而却步?全球央行可能还打算“再买点”!

各国央行的黄金购买是近年来金价上涨的一个重要推动因素。而在今年购买力度放缓之后,2021年可能会出现回升。

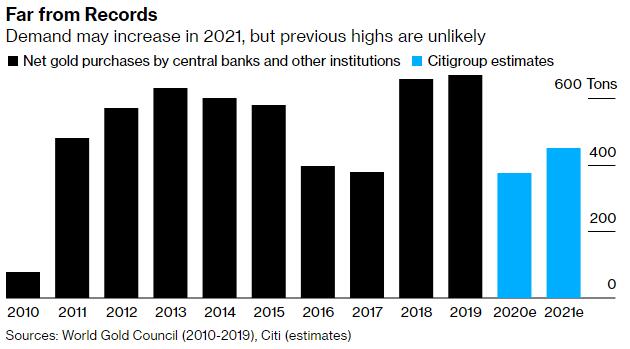

花旗集团预计,在今年官方部门需求降至十年来的最低水平375吨后,明年需求可能会回升至450吨左右。汇丰证券(美国)有限公司则预计需求可能从今年的390吨略微增加至400吨。

尽管这些预测与2018年和2019年接近创纪录的每年逾600吨的购买量相去甚远,但央行活动的增加将有助于提振金价。花旗本月在一份报告中称,俄罗斯可能在明年春天重返市场,而中国央行可能在美国大选后重新增加储备。

随着全球经济从冠状病毒大流行中复苏,如果黄金交易所交易基金(ETF)放缓购买,这一变化可能会对市场产生更大的影响。ETF买需是2020年黄金需求的主要推动力。

汇丰(HSBC)首席贵金属分析师James Steel表示,“尽管官方黄金需求在2019年和2018年异常强劲后,今年有所放缓,但以历史标准衡量,黄金需求并不一定疲弱。尽管不应忽视央行活动的影响,但今年,它正让位于ETF和其他形式的需求。”

黄金价格和相关ETF资产在2020年飙升至创纪录水平,原因是投资者在疫情大流行、宽松货币政策和法定货币可能贬值的情况下寻求避风港。

哥伦比亚和乌兹别克斯坦是近几个月来减少黄金储备的国家之一,菲律宾也表示正在考虑出售黄金。俄罗斯此前则宣布从4月起停止购买黄金。

世界黄金协会(World Gold Council)的数据显示,尽管各国央行在2019年连续第10年成为黄金净买家,但黄金需求已变得更加集中,到2020年增加储备的央行出现减少。今年上半年的购买量同比下降39%,至233吨。

WGC央行关系部负责人Shaokai Fan表示,每个央行都会根据自身情况决定最优的黄金配置。他说,一些国家减少黄金持有量,可能是因为黄金在其外汇储备中所占比例过高,特别是在金价上涨的情况下,或者是因为它们不得不动用其储备中非黄金部分来维持货币稳定。

渣打银行贵金属分析师Suki Cooper亦预计,尽管出现抛售,但央行仍将保持净买入,但预计明年买入量将从2020年的417吨减少至400吨。花旗集团(Citigroup)的预测更为乐观,其基于油价上涨和全球经济增长走强的预期,预测买入量将出现反弹。

花旗研究北美大宗商品主管Aakash Doshi表示,在长期去美元化和外汇储备多元化趋势影响下,购买黄金的更广泛推动力是显而易见的。