原标题:巴菲特断然抛售“心头好”富国银行 套现25亿美元!“空手套白狼”60亿美元扫货日本公司

来源:中国证券报

“相守”数载,巴菲特终于对富国银行动手了。

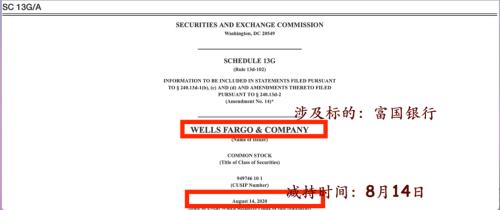

据美国证监会9月4日发布的信息披露报告,巴菲特旗下伯克希尔·哈撒韦于8月14日减持超过1亿股的富国银行股票,按照8月14日收盘价计算,涉及资金约25亿美元。

二季度大幅减持金融股之后,巴菲特再对心头好“富国银行”下手。与此同时,巴菲特斥资60亿美元买入日本商贸公司。

巴菲特开始全球扫货价值股了?

减持富国银行

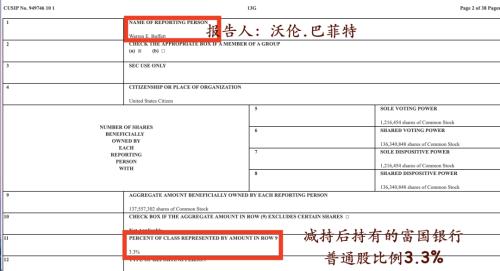

来源:美国证监会

从二季度末到8月14日,巴菲特旗下伯克希尔·哈撒韦将对富国银行的持股大幅减少42%。根据9月4日披露的监管文件,伯克希尔卖出约1亿股富国银行股票,持仓从二季度末的2.376亿股降至1.376亿股,普通股持股比例从5.9%降低至3.3%。持股比例降至5%之下,伯克希尔·哈撒韦不再需要报告对富国银行的直接持股情况。

伯克希尔·哈撒韦关于富国银行的投资分为两段。

投资早期,巴菲特买入富国银行坚定持有是一个典型的价值投资的故事——逢低买入,坚定持有。

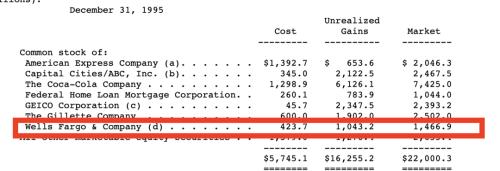

据媒体报道,巴菲特从1990年开始持有富国银行,当时美国银行业一片混乱,银行股遭受重创,巴菲特以 2.9亿美元的低价买入富国银行10%的股份。伯克希尔.哈撒韦1995年的年报(官网披露的最早的年报)显示,截至1995年底,伯克希尔·哈撒韦持有价值约14.67亿美元的富国银行股票,这些股票的成本约4.24亿美元,巴菲特从买入到现在实现浮盈245%,折合约10.43亿美元。

不过,在富国银行近期丑闻缠身,遭受监管处罚的时候,巴菲特不离不弃。这一方面被认为是投资家陪伴企业家共克时艰的典型案例,另一方面作为“受人之托,忠人之事”的基金经理,很多人也表示不理解。

伯克希尔·哈撒韦1995年年底持有富国银行情况

来源:伯克希尔·哈撒韦年报

近年来,富国银行股价表现不佳。投资网站Gurufocus整理了伯克希尔·哈撒韦自2009年以来,每个季度末持有富国银行股份数情况,自2009年一季度到2020年二季度,伯克希尔.哈撒韦坚定持有富国银行,不过期间股价表现不出色。2016年爆出账户造假丑闻之后,富国银行股价更是遭受重创,巴菲特期间多次出面力挺富国银行管理层。

Gurufocus创始人田测产说:“巴菲特后期在这只股票上没赚到多少钱,后期算是失败的投资”。

“空手套白狼”扫货日本公司

据伯克希尔·哈撒韦官网,巴菲特日前买入大约价值60亿美元的日本公司股票,其中包括伊藤忠商事(Itochu Corp)、丸红商事(Marubeni Corp)、三菱商事(Mitsubishi Corp)、三井物产(Mitsui & Co)和住友商事(Sumitomo Corp)。

投资网站Gurufocus创始人田测产将巴菲特扫货日本公司与伯克希尔·哈撒韦近期发行日元债券结合起来。他撰文指出,从去年到今年,巴菲特通过发行日元债券共分两次借了6250亿日元,相当于60亿美元左右——正好是巴菲特买这些股票花的钱。这些借款的期限从5年到30年不等。5年的借款利息只有0.17%,而30年的利息也只有1.1%。巴菲特就是用这种极低利率的借款买了这些日本公司的股票。

田测产说:“长期来讲,这笔投资是只赚不赔的,以巴老的选股水平,选到30年都不涨的股票的几率是零。而且这些公司的股票确实很便宜,尤其是和美股比起来。其中的伊藤忠商事和三菱商事两只股票的市盈率只有8倍。并且,这些公司都分红,这5家公司的平均年分红率超过4%;也就是说,用这些分红支付借款利息绰绰有余。在30年内,这些股票的分红会远超过巴菲特买这些股票借的钱。所以就相当于我借了你的钱,买了你的股票,你每个季度还要给我钱。整体来看,这笔投资是零投入,回报率无限大,真是空手套白狼。”

业内人士认为,巴菲特在全球扫货价值股,也许是一个信号,价值股早晚会王者归来。而对于手握超千亿美元现金的巴菲特来说,也许调仓换股才刚刚开始。