【今日直播】

申万宏源|桂浩明谈注册制改革:创业板发展的新起点

银河基金王海华:市场涨跌难料,如何甄选投资机会?

景顺长城詹成:当下如何寻找沪港深科技股的投资机会

建信梁洪昀、长江覃川桃:布局科技+消费,解码机构重仓沪深300之道

同泰基金刘坚:创业板注册制上市在即,打新真香定律何解?

中泰邓美君(金麒麟分析师)(金麒麟分析师)、鹏华张羽翔:银行板块凤凰涅槃,触底回升

汇添富李彪:长期投资,享受复利的力量,养老投资的问题与应对

国泰君安黄燕铭、兴业银行乔永远:A股可能带给我们什么样的惊喜?

增配金融周期

来源:新时代策略

1

行业配置主线:增配金融周期

对近期风格影响最大的变化在于:1.经济的边际变化正在逐步验证经济状态由疫情之后的超跌反弹转变为库存周期回升的长期逻辑。2.北向资金开始减持消费(食品饮料),增配金融地产等低估值板块。3.目前正处于增量资金加速进场的第二个季度。在增量资金加速进场的第一个季度中,消费和科技虽然贵,但是由于存量资金有积累了两年的信仰支撑,所以消费和科技依然可以表现最强,这个时候的风格切换只是技术性的补涨。但当进入增量资金进场的第二个季度,资金更多了,流动性将开始更多地流向低估值板块,带来真正的风格切换,需要积极参与。9-10月经济进入旺季后,可能会触发库存周期。库存周期一旦触发,叠加全球放水后再通胀的逻辑,金融周期的上涨幅度可能会非常可观。

(1)基本面比较:周期股的基本面边际变化最大,如果经济恢复持续到10月,则大概率会触发库存周期。

一方面,尽管南方部分地区遭受洪涝灾害,下游施工受到影响,但7月份经济仍显示出较强韧性,延续修复的趋势。具体来看,房地产销售和投资成为最大亮点,商品房销售增速已超过去年全年的水平。另外考虑到今年新增专项债主要投向基建领域,且按照财政部的要求,3.75万亿元规模的专项债将力争在10月底前全部发行(截止7月底已经完成全年限额的60%,预计8-10月的月均发行量将会高于上半年。),我们认为汛期结束后,基建投资将会提速。复工复产的持续推进带动工业品的价格稳步上涨,虽然8月份铜价有所回落,我们认为这主要源于价格上涨过快引发的短期价格修复,南美(特别是智利这种主要产铜国)疫情数据的恶化使得铜价仍有较强支撑。

另一方面,PPI 已于5月触底,目前连续两月降幅收窄。从历史经验来看,PPI相对于库存指标通常具有领先意义,当价格上涨时,企业对于需求端未来的预期较为乐观,进而带来库存的增加。目前工业企业已经经历了疫情阶段的被动累库和复工复产后的主动去库阶段。如果经济恢复持续到10月,则可能带来企业的主动补库行为,进而触发库存周期。考虑到2020年全球央行大放水的力度和过去两年周期板块压制得过低的预期,库存周期一旦触发,叠加全球放水后在通胀的逻辑,周期股的上涨幅度可能会非常可观。

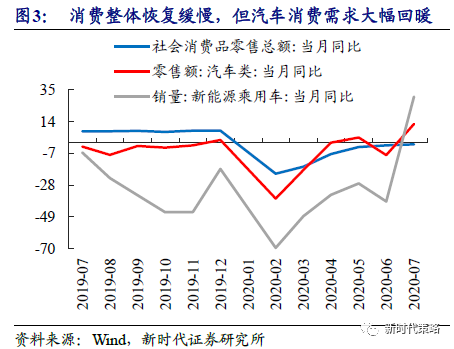

消费复苏整体不及预期,汽车消费大幅回暖,5G手机渗透率继续提升。7月汽车消费淡季不淡,需求大幅回暖,其中新能源车销量同比增速相比6月大幅上升69.30个百分点,依然显示出较高的景气度。但7月社零增速下降1.1%,不及预期。消费需求整体来看恢复缓慢。

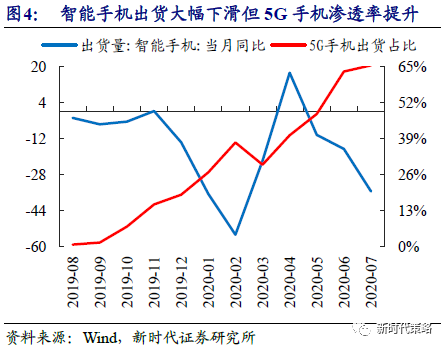

另一方面,4月份国内智能手机出货量的回暖只是昙花一现,7月数据继续大幅下滑。但5G手机的渗透率却在逐渐提升,7月出货量占当月智能手机出货量的65.45%。9月份开始,将进入几大手机品牌新机型的密集发布期,市场也将迎来手机换机潮,预计5G手机的渗透率将会进一步提升,5G科技周期下,相关行业的景气度依然有着较强的确定性。

(2)估值和资金比较:消费、科技、医药等前期主线板块估值较高,北向资金开始布局金融地产等低估值板块。

估值方面,从各行业PE和PB估值的历史分位数来看,消费、医药、科技等前期的主线板块估值已经处于历史较高水位,银行、房地产、钢铁、采掘等行业估值处于历史底部区域。

资金维度方面,自7月初以来,北上资金开始布局银行、地产等低估值板块,大幅减仓食品饮料。

另一方面,7月份新成立偏股型基金份额已经突破2015年大牛市的最高峰(金麒麟分析师)。目前正处于增量资金加速进场的第二个季度。从2014年牛市的经验来看,在增量资金加速进场的第一个季度中前期主线通常仍然最强,市场短期的风格切换可以不参与,以不变应万变(2014年7月份,钢铁等板块开始蠢蠢欲动,但信息科技板块依然能取得不错的超额收益)。增量资金加速进场的第二个季度中,流动性将开始向低估值板块扩散,市场将迎来真正的风格切换,需要积极参与(2014年四季度,金融地产全面领涨)。我们在5-6月份观察到增量资金进场后,强调消费可能会适度泡沫化,周期股可能会有绝对收益。7月份的市场表现也印证了我们的观点:低位的金融和周期板块开始有所表现,但前期的主线(食品饮料和医药)依然最强。经历了这种纯提估值的行情后,市场需要时间通过业绩验证的方式消化泡沫,且目前存量资金已经配置到高位。9-10月,股市资金和经济均可能超预期,流动性将开始向更具有比较优势的低估值板块扩散。

(3)配置主线探讨:对近期风格影响最大的变化在于:1.经济的边际变化正在逐步验证经济状态由疫情之后的超跌反弹转变为库存周期回升的长期逻辑。2.北向资金开始减持消费(食品饮料),增配金融地产等低估值板块。3.目前正处于增量资金加速进场的第二个季度。近期部分低估值板块在利空消息出现后不跌反涨(如银行),我们认为这可能是利空出尽的信号。考虑到2020年全球央行大放水的力度和过去两年周期板块压制得过低的预期,库存周期一旦触发,叠加全球放水后再通胀的逻辑,周期股的上涨幅度可能会非常可观。站在当下时点来看,增配金融周期会是胜率较高的一种策略。

配置建议:技术性调整过后,市场可能会开启新的上涨主线,板块和逻辑将会和过去两年有很大的不同。回顾2014年增量资金入场后的市场,板块变化更快。2013年全年每个季度都是成长领涨,但2014年7月份之后,几乎每个季度领涨的板块都会发生很大的变化,即使是成长内部,领涨的板块也会有频繁的变化。原因可能是,当增量资金很多的时候,一个板块逻辑一旦被挖掘出来后,会在短期内快速吸引大量的资金,从而在估值层面快速透支基本面的逻辑,即使是这个逻辑还没被完全证明是完美的。

建议增配金融周期。7月的风格只是月度的补涨,不是真正的风格切换,9月后有可能进入真正的风格切换。重点关注有色、化工、银行、券商、汽车、家电。

2

重点行业数据追踪

我们跟踪了能够反映经济复苏程度的周期类板块(煤炭、钢铁、石油和金属等)的行业高频数据。

新时代策略:9月后有可能进入风格切换 金融周期涨幅非常可观

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。