疫情之下销量大增,方便面三巨头鏖战中国市场:日清食品、康师傅、统一,谁会弯道超车,谁会一招不慎满盘皆输? | 风云主题

来源:市值风云

作者" 扶苏

流程编辑 |小白

“

胜负谁胜出,风云君的研报可知晓。

”

说起常见的方便面品牌,大家首先想到的应该就是“康师傅”和“统一”了吧?毕竟它们是国内方便面市场份额前二的品牌。

除此之外,还有许多其他的方便面品牌,如“汤达人”、“合味道”、“出前一丁”、“白象”等,也是超市方便面货架上的常客。

其中,“统一”和“汤达人”同为港股上市公司统一企业中国(00220.HK)旗下的方便面品牌,“合味道”和“出前一丁”属于港股上市公司日清食品(01475.HK)。

鉴于日清食品、康师傅控股(00322.HK)和统一企业中国这三家同为港股上市的方便面生产及销售商,且最近均公布了2020年中期业绩,不妨比较一下这三家公司的最新业绩表现。

一、新冠疫情“宅经济”带动方便面需求大增

风云君此前已经写过康师傅控股和统一企业中国这两家包装食品巨头,今天不妨多聊聊日清食品。(下载“市值风云APP”,搜索“康师傅”、“统一”即可查看相关研报)

说起日清食品,不能不提到其赫赫有名的母公司日本日清集团(“日清食品控股株式会社”,2897.T)。

1958年,日本日清集团的创始人安藤百福先生推出了“日清”品牌的“鸡汤拉面”,这是全球首款方便面。

1971年,日本日清集团推出了全球首款杯装方便面“合味道”。

日清食品作为日本日清集团的子公司,专注于中国内地及香港地区的方便面生产及销售业务,于2017年12月在港交所上市。

目前,日清食品是恒生综合指数(HSCI)、恒生港股通指数(HSHKI)、恒生消费品制造及服务业指数(HSCFSI)的成份股,同时也是港股通标的。

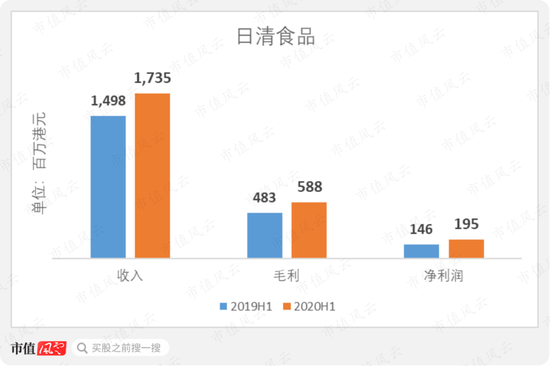

日清食品在2020年上半年业绩表现优异,其收入和毛利均实现了双位数增长,而去年同期的增长率仅为个位数。

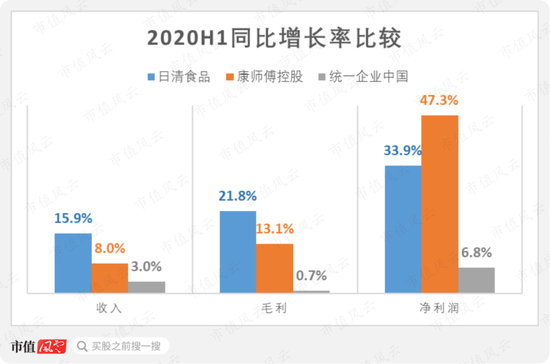

2020年上半年,日清食品的收入为17.4亿港元,同比增长15.9%(去年同期:增长1.1%);毛利为5.9亿港元,同比增长21.8%(去年同期:增长8.2%);净利润为1.95亿港元,同比增长33.9%(去年同期:增长38.1%)。

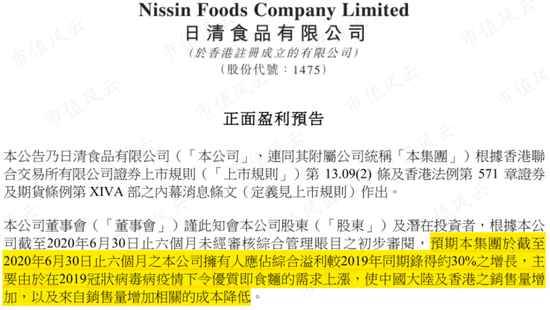

业绩增长的原因是新冠疫情带动的“宅经济”。日清食品在公布中期业绩前已发布预盈,称新冠疫情期间方便面需求上涨,该公司在中国内地及香港的方便面销售量均出现增长。

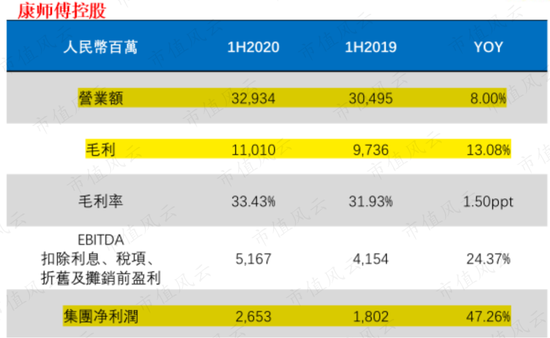

国内第一大方便面生产商康师傅控股同样明显受益于这一趋势。

2020年上半年,康师傅控股的收入为329.3亿元,同比增长8.0%;毛利为110.1亿元,同比增长13.1%;净利润为26.5亿元,同比增长47.3%。

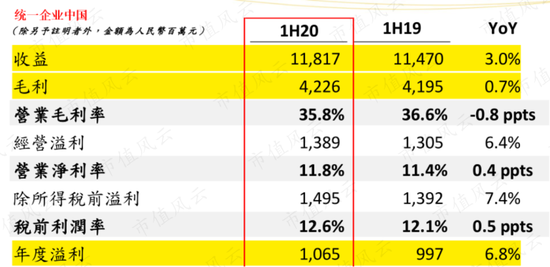

相比之下,统一企业中国同期的整体业绩增速明显不如另外两个同行。

2020年上半年,统一企业中国的收入为118.2亿元,同比增长3.0%;毛利为42.3亿元,同比增长0.7%;净利润为10.7亿元,同比增长6.8%。

总的来说,从2020年上半年的同比增速来看,三家公司中,日清食品实现了最高的收入和毛利增速,康师傅控股则实现了最高的净利润增速。

下面具体来分析三家公司的业务表现。

二、康师傅&统一:方便面收入明显增长,但饮品收入下滑

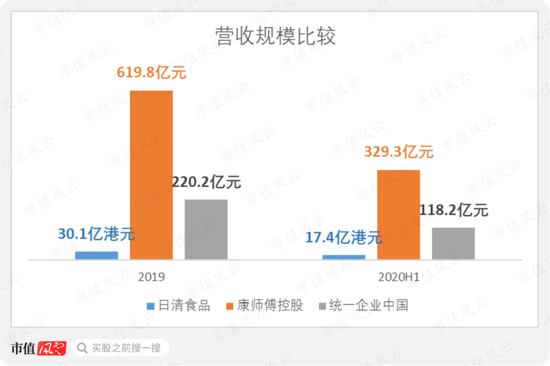

需要指出的是,三家规模有较大差距。2019年,三家公司按年营收规模的排名依次为:康师傅控股620亿元、统一企业中国220亿元、日清食品30亿港元(约合28亿元人民币)。

另外,康师傅控股和统一企业中国均为多元化的食品企业,这两家公司的最大营收来源均为包装饮料,其次才是方便面。

两家公司的方便面收入均在2020年上半年得到明显增长,但饮品收入均出现下滑。

(1)康师傅:方便面收入大增近30%

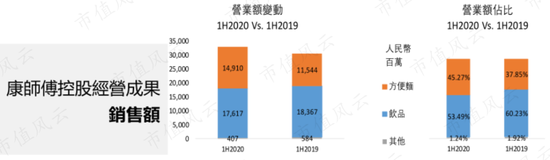

2020年上半年,康师傅控股方便面业务的营收占比为45.3%,同比提升7.4个百分点;饮品业务的营收占比为53.5%,同比下降6.7个百分点。

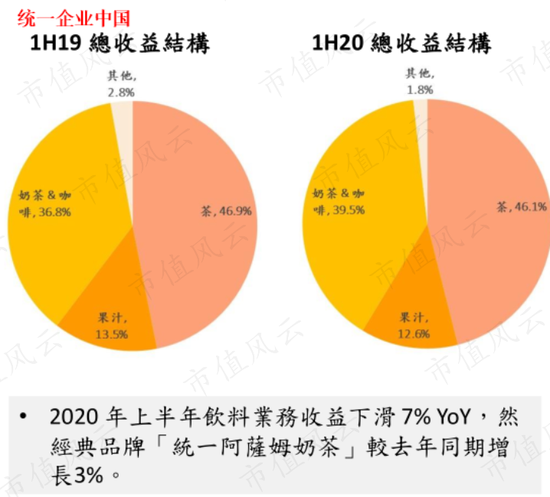

从具体业务收入来看,2020年上半年,康师傅控股方便面业务的收入为149.1亿元,同比增长29.2%;饮品业务的收入为176.2亿元,同比下跌4.1%。

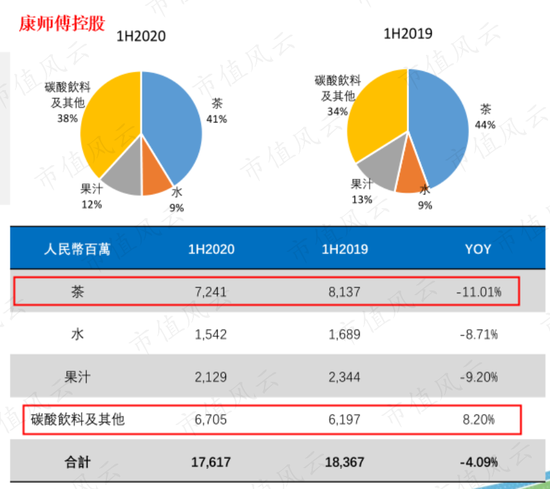

康师傅控股的饮品业务以茶饮料和碳酸饮料为主,还包括果汁和饮用水等。

2020年上半年,康师傅控股饮品业务的收入下滑,原因是除了碳酸饮料以外的饮品类别的收入均出现下滑。

其中,茶饮料收入的下滑最明显,同比下滑11.0%。而碳酸饮料收入同比增长8.2%,成为该公司唯一未出现收入下滑的饮品类别。

顺便一提,康师傅控股的碳酸饮料业务,主要是百事品牌的碳酸饮料,包括百事可乐、七喜、美年达等。康师傅控股在2011年获得了百事公司(PEP.N)在中国瓶装饮料业务的销售权。

看来“肥宅快乐水”和方便面一样,均成为了大家在疫情期间增长的需求。

(2)统一:食品业务增长22%

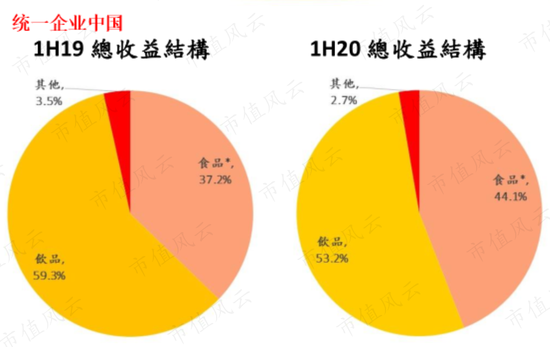

统一企业中国的营收结构与康师傅控股类似,一半以上的营收来自饮品业务。

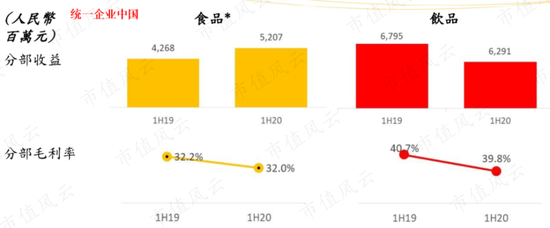

2020年上半年,以方便面为主的食品业务的营收占比为44.1%,同比提升6.9个百分点;饮品业务的营收占比为53.2%,同比下降6.1个百分点。

从具体收入来看,2020年上半年,食品业务收入为52.1亿元,同比增长22.0%;饮品业务收入为62.9亿元,同比减少7.4%。

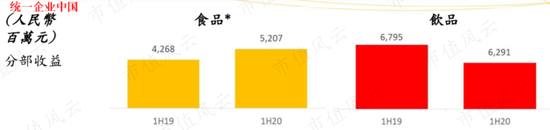

统一企业中国的饮品业务同样以茶饮料为主,还包括奶茶和咖啡、果汁等。

2020年上半年,除了奶茶和咖啡外,统一企业中国的其他类别的饮料收入均出现下滑。

而奶茶和咖啡这一饮品类别收入增长的主要原因,是该公司经典品牌“阿萨姆奶茶”的销量较去年同期增长3.0%。

总的来看,2020年上半年,统一企业中国以方便面为主的食品业务收入增速不如康师傅控股,但饮品业务收入的下滑幅度超过康师傅控股。

三、日清食品:中国内地、香港的方便面收入均大涨

(1)香港方便面龙头,但收入贡献不如中国内地

日清食品在财报中披露的收入分类,与康师傅控股、统一企业中国有很大不同。

日清食品按中国内地、香港两个分类披露收入。

2020年上半年,日清食品的收入为17.4亿港元,其中11.2亿港元来自中国内地,8.2亿港元来自香港(注:内部抵消收入2.0亿港元)。

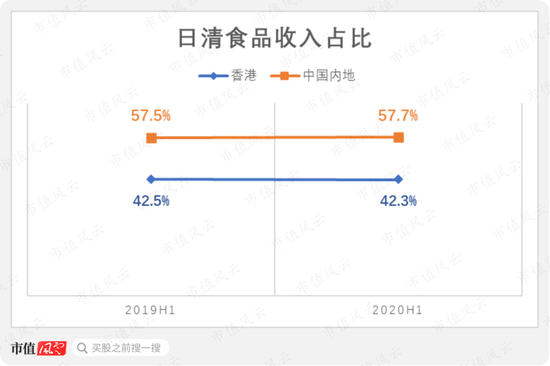

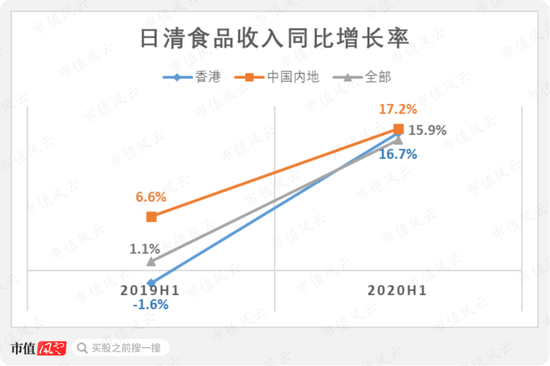

中国内地是日清食品的最大收入来源地。2020年上半年,中国内地的收入占比为57.7%,香港的收入占比为42.3%,收入结构与去年同期相比变动不大。

日清食品来自中国内地、香港的收入均在2020年上半年明显增长。

2020年上半年,中国内地收入同比增长17.2%,香港收入同比增长16.7%,带动该公司总收入同比增长15.9%。

对比去年同期,当时该公司总收入仅同比增长1.1%,其中主要是中国内地收入同比增长6.6%所带动,而当期的香港收入同比下降1.6%。

(2)收入接近九成来自方便面

对于近期收入的增长,日清食品明确归因于疫情带动。

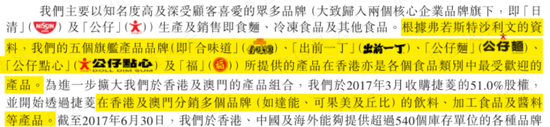

除了方便面外,日清食品还生产和销售冷冻食品,旗下包括5个主要品牌:“合味道”、“出前一丁”、“公仔面”、“公仔点心”和“福”。

另外,该公司还在香港和澳门地区代销多个品牌(包括达能、可果美、丘比)的饮料、加工食品和酱料等。

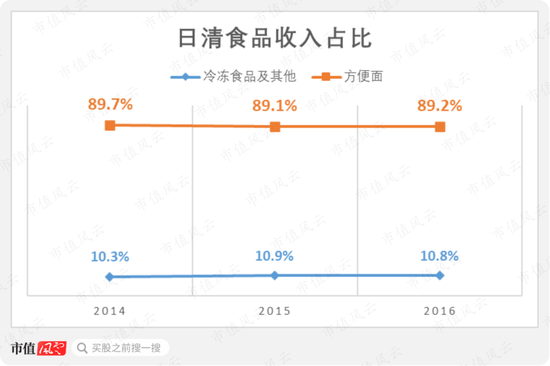

虽然,日清食品在上市后的财报中未披露其方便面的收入占比。但该公司曾在2017年的招股书中有过相关披露。

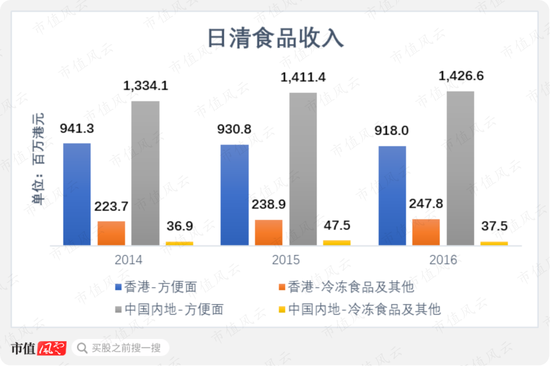

日清食品的招股书显示,2014-2016年,方便面的收入占比连续3年接近90%,冷冻食品及其他的收入占比在10%左右。

这说明生产及销售方便面是日清食品的最主要业务。

招股书还显示,中国内地在2014年已经是日清食品最大的收入来源地,且中国内地的收入增速显着高于香港。

2014-2016年,中国内地的收入从13.7亿港元增长至14.6亿港元,期间年复合增长率为2.2%。但同期,香港的收入无明显增长,每年不到12亿港元。

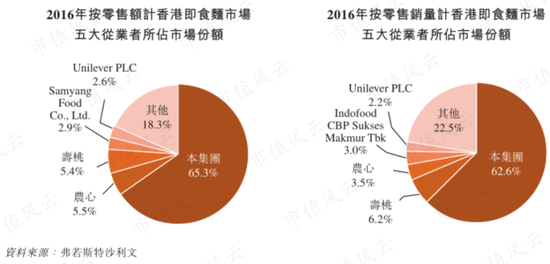

不过,招股书还披露,无论是按销售额还是销售量计算,日清食品一直是香港市场份额最大的方便面生产商。

2016年,按销售额计算,日清食品在香港方便面市场的份额高达65.3%,遥遥领先于第二名的农心集团(注:“农心”方便面生产商,市场份额为5.5%)和第三名的顺福食品有限公司(注:“寿桃”方便面生产商,市场份额为5.4%)。

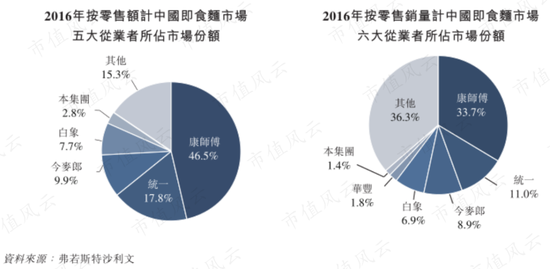

对比在香港市场的领先地位,日清食品在中国内地市场的份额明显落后。

2016年,按销售额计算,日清食品为中国内地的第5大方便面生产商,市场份额为2.8%,排名在康师傅控股(46.5%)、统一企业中国(17.8%)、今麦郎食品有限公司(9.9%)和白象食品股份有限公司(7.7%)之后。

另外,日清食品的冷冻食品业务也主要在香港市场经营。

以2016年为例,冷冻食品业务的收入为2.85亿港元,其中2.5亿港元来自香港市场。中国内地的冷冻食品收入仅为3750万元,仅占该公司当期总收入的1.4%。

四、毛利率比较:统一企业中国继续领先

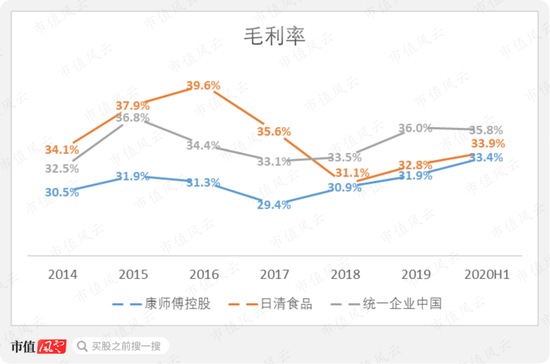

日清食品的毛利率在2018年之前曾领先于康师傅控股和统一企业中国。

自2018年起,日清食品的毛利率开始落后于统一企业中国,接近但略高于康师傅控股。

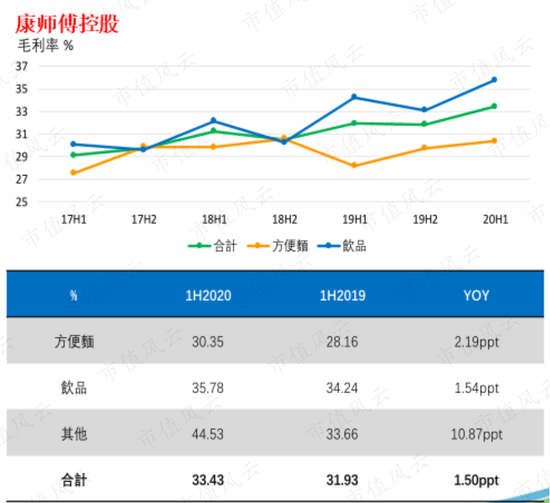

2020年上半年,按毛利率排名依次为:统一企业中国35.8%,同比下降0.8个百分点;日清食品33.9%,同比上升1.7个百分点;康师傅控股33.4%,同比上升1.5个百分点。

总的来说,2020年上半年,日清食品和康师傅控股的毛利率均有提升。只有统一企业中国的毛利率出现下滑,但仍领先于其他两家。

另外,需注意的是,日清食品方便面收入占比高达九成;而康师傅控股和统一企业中国的最主要收入来自饮品,方便面收入占比不足五成。

方便面的毛利率通常要低于饮品的毛利率。

康师傅控股的方便面毛利率在2020年上半年为30.4%,较去年同期提升2.2个百分点,但仍低于其饮品毛利率35.8%低5.4个百分点。

统一企业中国的食品毛利率也明显低于饮品毛利率。2020年上半年,食品毛利率为32.0%,较同期的饮品毛利率39.8%低7.8个百分点。

综合来看,2020年上半年,统一企业中国的方便面毛利率较康师傅控股高出1.7个百分点,而饮品毛利率较康师傅高出4个百分点。

统一企业中国的饮品毛利率明显更高于康师傅控股,原因正是风云君在过去的研究中曾提到的:两家公司近年来在饮品上的定价策略有所不同。

一直表示要坚持“价值行销”策略的统一企业中国,早在2015年已通过推出茶饮料“小茗同学”系列,抢占定价在5元及以上的中高端包装茶饮料市场。

而过去几年,康师傅控股的饮品业务一直定位于“满足大众消费需求”。

直至2018年,康师傅控股才开始提出要推动多项饮品调价及饮品结构调整。

2019年,康师傅控股的财报中,首次出现饮品业务要“稳步推出高端产品”的说法,但同时仍表示要“聚焦核心品类满足大众消费需求”。

显然,康师傅控股在探索中高端饮料市场方面,较统一企业中国的步伐更迟缓、态度更保守。

五、净利率比较:日清食品受益于分销渠道集中

(1)销售及分销成本是影响净利率的关键

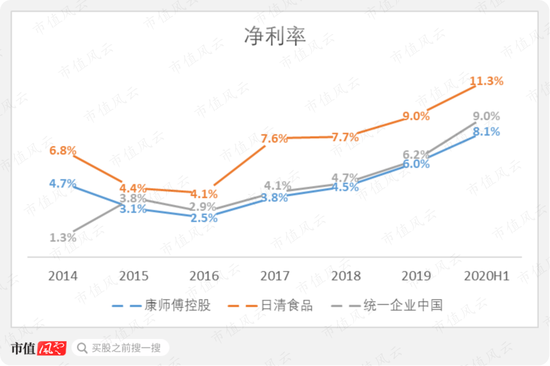

在净利率上,日清食品一直遥遥领先于康师傅控股和统一企业中国。

2020年上半年,按净利率排名依次为:日清食品11.3%,同比上升1.6个百分点;统一企业中国9.0%,同比上升0.3个百分点;康师傅控股8.1%,同比上升2.2个百分点。

三家公司的净利率在2020年上半年均有提升,且康师傅控股和日清食品的净利率提升较明显。

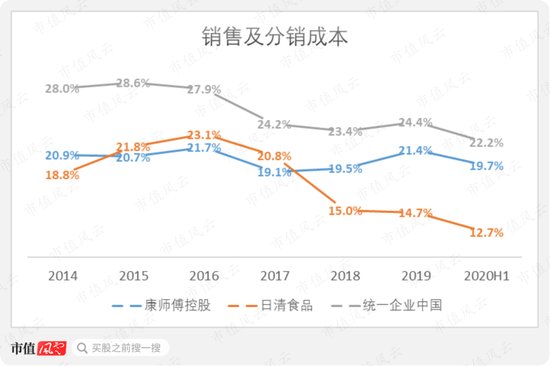

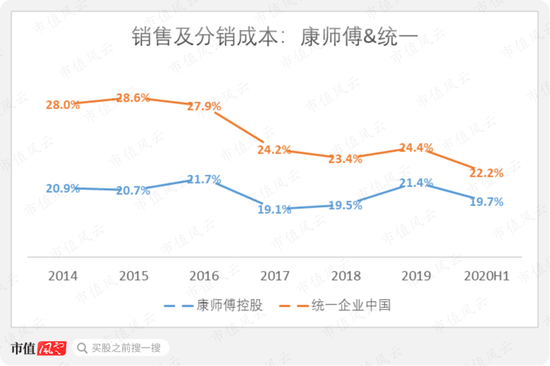

对于这三家食品公司来说,除生产成本外,最大的开支为销售及分销成本,是影响净利率的关键。

除统一企业中国外,康师傅控股和日清食品的销售及分销成本均在2020年上半年有明显下降。

2020年上半年,按销售及分销成本排名依次为:日清食品12.7%,同比下降1.4个百分点;康师傅控股19.7%,同比下降1.1个百分点;统一企业中国19.7%,与去年同期的22.1%基本持平。

自2018年起,日清食品的销售及分销成本长期明显低于康师傅控股和统一企业中国,且呈现连续下降的趋势。

这是日清食品实现净利率领先的关键原因。

值得一提的是,日清食品的销售及分销费用率,在2018年出现了明显的大幅下降,从2017年的20.8%下降至2018年的15.0%。

销售及分销费用率在财年内同比下降高达5个百分点,这是三家公司此前均未出现过的现象。

(2)日清食品受益于分销渠道集中

风云君研究发现,日清食品之所以在2018年起实现了明显低于康师傅控股、统一企业中国的销售及分销成本,是得益于其分销渠道的变化。

日清食品采取的是分销的模式,即公司向第三方分销商销售产品,再由这些分销商出售给更下一级的分销商、零售商及终端消费者。

据日清食品的招股书披露,在上市前的2014-2016年,公司每年有80%以上的销售额来自对分销商的销售。

2017年3月,日清食品以4246万港元的现金收购了香港捷菱有限公司51%的股权,实现控股。

捷菱是一家香港分销商,其主要业务是在香港及澳门地区销售多个品牌(如达能、可果美和丘比)的饮料、加工食品及酱料等。

在被日清食品收购前,捷菱是日本企业三菱商事株式会社(8058.T)的全资子公司。另外,日清食品的日本母公司日清日本是三菱商事的少数股东。

在收购后,三菱商事仍持有捷菱49%的少数股权。

日清食品收购捷菱后,从其香港的第三方分销商中收回了大部分“出前一丁”方便面的分销权。

也就是说,从2017年起,日清食品开始通过子公司捷菱的分销渠道,直接向香港市场的下一级分销商和零售商销售“出前一丁”方便面。

对于食品生产商而言,利用第三方分销商分销或利用内部分销渠道进行分销,最大的不同在于推广成本的支付。

在第三方分销模式下,食品生产商需要向分销商支付推广费用,用于品牌宣传、营销活动等。

在日清食品收购捷菱后,原先支付给香港第三方分销商的推广费用,如今转为支付给其子公司捷菱。

推广费用通常是销售及分销成本的最大构成部分。根据日清食品招股书披露,2014-2016年,推广费用占同期销售及分销成本的50%以上。

(3)康师傅控股致力于扩大直营网络

从日清食品的经验来看,分销渠道的集中能够降低销售及分销成本,原因是减少了支付给第三方分销商的推广费用。

康师傅控股和统一企业中国同样采取分销的模式,但其分销渠道明显要较日清食品更为分散。

从前五大客户的集中度可以证明风云君的推论。

2019年,日清食品前五大客户的销售额占其总收入的69.8%,其中最大客户的销售额占其总收入的25.5%。

康师傅控股和统一企业中国未在财报中披露前五大客户的具体销售额占比。但两家公司均表示,2019年,其前五大客户的合计销售额占比,不超过同期总收入的30%。

另外,上文提到,康师傅控股的销售及分销成本长期以来低于统一企业中国。

据统一企业中国的财报披露,其大部分销售额来自分销,且无单一外部客户的销售额占该公司总收入的10%以上。

而康师傅控股近年来则一直在简化销售渠道,该公司表示要“降低通路成本”。

康师傅控股的销售及分销策略是:在核心城市的核心区域实现直营全覆盖,同时在低线城市发展经销商。

因此从2017年起,康师傅控股每年不断增加直营零售商的数量。

康师傅控股直营零售商的数量从2016年的11.6万名增至2017年的12.9万名,并在随后的2018年和2019年继续分别增至14.1万名和18.6万名。

结语

最后,风云君对本文进行总结。

康师傅控股和统一企业中国,分别是国内前两大包装饮料和方便面巨头。新冠疫情期间,两家食品巨头的方便面收入均实现了20%以上的增长,但饮品收入却均出现下滑。

日清食品作为方便面始祖日清日本的中国子公司,负责经营中国内地和香港的方便面业务,是香港方便面市场的龙头,但在中国内地的市场份额明显落后于康师傅和统一。

不过疫情爆发前,日清食品在香港市场的增长停滞,在中国内地则持续增长。由于疫情因素,日清食品的中国内地和香港业务均实现大幅增长。

对于食品生产企业来说,销售及分销成本是继生产成本后的最大期间费用,也是影响净利率的关键。

日清食品的净利率甚至领先于康师傅和统一这两大龙头,原因在于该公司实现了分销渠道的集中。

相比之下,统一的分销渠道分散,这是其销售及分销成本高昂的原因之一。而康师傅近年来也在致力于扩大直营商网络,以降低通路成本。