原标题:该跟风巴菲特买入巴里克黄金(GOLD.US)吗?

来源:智通财经网

巴里克黄金(GOLD.US)是伯克希尔哈撒韦(BRK.A.US)近期披露的投资组合中新建仓的标的,促使许多人重新审视是否要将黄金列入自己的投资组合来平衡风险。

公司基本面

巴里克黄金是世界上最大的黄金和铜的生产商之一,业务遍及南美、加拿大、美国、非洲和澳大利亚的大部分地区。尽管该公司过去的表现逊于同行,但其二季度营收和财务情况均有所改善。

该公司二季度营收同比增长近50%;与一季度相比,公司二季度自由现金流增长20%;股息上升14%;现金净负债减少近25%。D/E为十年来的最低水平,达0.23。财务杠杆为2011年以来的最低水平,达2.05。

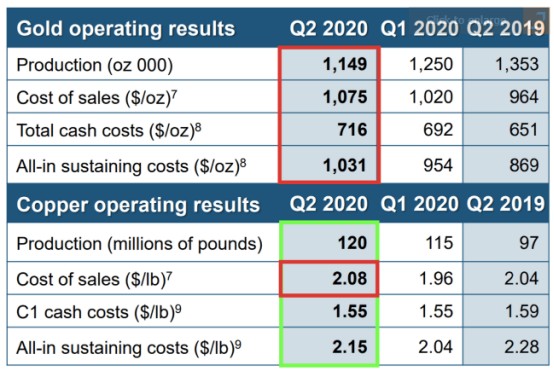

然而,这也是有代价的。巴里克黄金不得不大幅削减资产,以实现自身的去杠杆化。营收的增加可以归因于金价的上涨和铜产量的增加。实际上,黄金产量较去年大幅下降近15%的同时,成本有显著提高。另一方面,铜的总成本有所下降。

现在是买入时机吗?

尽管巴菲特认为巴里克黄金是一只好股票,但投资者必须考虑该公司的三个问题:产量、财务情况和估值。

值得注意的是,该公司的黄金产量比以往有所减少,转而青睐铜。在未来金价上涨的情况下,公司能享受的红利可能会受到限制。此外,有分析师认为,当前的金银比意味着白银被低估了。由于巴里克黄金不生产白银,未来股票的上行潜力可能不如其他矿商大。

就财务状况而言,该公司仍有超过50亿美元的长期债务,而仅有37.4亿美元现金。尽管该公司目前可能没有问题,但如果他继续如此积极地提高股息,未来可能将面临麻烦。

下图为巴里克黄金、纽蒙特矿业(NEM.US)、Agnico Eagle Mines(AEM.US)的估值比率。前两家公司的市盈率非常接近。由于巴里克黄金的现金流和账面价值比较优越,其远期市盈率和市销率都比纽蒙特矿业高一些。鉴于近期投资者在金价上涨的情况下涌入矿业公司,有分析师认为这三家公司都被高估了。

从历史上来看,黄金的表现一直优于矿业公司。

选金矿商还是黄金?

投资金矿商的逻辑是认为其能放大金价上涨的影响,与此同时也伴随着很多风险。当投资金矿企业时,投资者会面临勘探的不确定性、对冲政策、环境等重大风险。巴里克黄金就是一个例子:马里政变导致该公司出售其在莫里拉金矿80%的股权。

上图衡量了“金甲虫”指数(HUI)和黄金的回报率。在过去20年里,黄金的表现大大超过了这些金矿商,指数高于黄金的情况很少。2016年,当下降趋势逆转时,他们回报率的差值达到了极点。