原标题:西矿“脱手”雪松“染指” 中山证券股权再生变故

中山证券大股东与小股东“酣战”之时,第二大股东则去意已决。

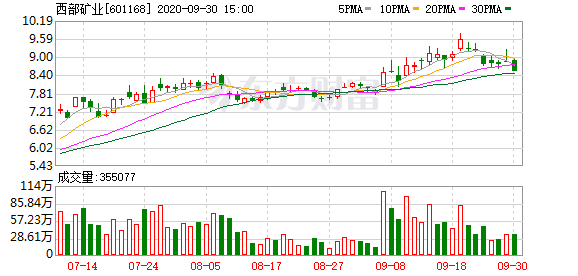

近期,西部矿业集团有限公司(以下简称“西矿集团”)在青海产权交易市场计划清仓其持有中山证券的全部股权(占比10%)。根据证券时报记者独家获悉,受让方是雪松实业集团有限公司(以下简称“雪松实业”),双方以6.16亿元的挂牌底价成交。

西矿集团在2008年一轮增资扩股中成为中山证券股东,彼时出资1.7亿元,如今增值262%。值得注意的是,西矿集团也曾在2015~2016年公开转让所有股权,随后流拍,彼时挂牌价为6.25亿元,也就是说近5年来持股并没有增值。

当券商引入国资股东成为主流时,作为中山证券唯一带有国资背景的股东,西矿集团却屡屡萌生退意,一名接近西矿集团的人士向记者解释,此乃出于“优化债务结构”考虑。中山证券一名小股东此前向证券时报记者透露,过去大股东存在刻意压低增资价格、多年未分红的情况,已引起中小股东不满。

而已间接持有国盛证券及开源证券股权的“雪松系”,此次又在证券领域出手布局,未来能给中山证券的发展带来怎样的支持,引发市场关注。

西矿脱手如愿以偿

近期,根据证券时报记者独家获悉,雪松实业以挂牌底价6.16亿元受让西矿集团所持的全部中山证券股权(10%),并签署了《报价结果通知书》和《产权交易合同》,合同已有效履行,本次交易完成。

一名接近西矿集团的人士向证券时报记者表示,此次挂牌公开转让在7月已经开始预挂牌,截至9月18日实际上公示已有两个月。根据该人士透露,仅有一家企业交保证金。

对于受让方的资格条件,西矿集团提出,意向受让方应符合中国证监会等监管部门关于证券公司5%以上股东资格的要求;意向受让方为单一受让企业主体;须在公告报名截止日前向青海省产权交易市场提供不低于人民币10亿元的资信证明;意向受让方具备较强财务实力,有助于支持中山证券的发展,意向受让方注册资本不低于20亿元,最近一期经审计归母净资产不低于20亿元。

作为中山证券的第二大股东,也是公司唯一具有国资背景的股东,西矿集团缘何要清仓其持有的中山证券股权,并且之前已屡有尝试?

据了解,西矿集团在2008年的一轮增资扩股中,以出资1.7亿元进入中山证券,持股比例为12.55%。

公开资料显示,7年后,从2015年9月到2016年4月,西矿集团多次计划脱手所持的中山证券股权,彼时12.55%股权的挂牌底价为62475万元,然而频频出现流拍,无人接手。

后来,由于中山证券其他股东出现增资情况,西矿集团持股比例稀释至10%。

今年西矿集团再度“动念”。6月3日西矿集团第八次党政联席会上,会议同意公开转让所持中山证券10%股权。6月19日西矿集团召开第四届董事会第十九次会议,会议同意上述决策。

值得注意的是,去年至今年上半年,锦龙股份(维权)与中山证券持续被监管检查。就在西矿集团召开董事会的8天前(11日),锦龙股份公告中山证券及相关人员收到深圳证监局行政处罚事先告知书。

对于西矿集团退出的动机,前述接近西矿集团的人士表示,目的是优化公司债务结构。

而此前有中山证券小股东向证券时报记者反映,过去锦龙股份为了自己的利益最大化,不顾其他股东的反对,刻意压低增资的价格,损害了其他股东的利益。还称,过去锦龙股份漠视其他股东正常行使股东权利,其他股东行使股东权利得不到应有的尊重与保障。该股东代表还透露,在中山证券多年没有得到分红。

从成交价格来看,西矿集团2020年这轮股权转让中,以挂牌底价6.16亿元转让其全部的10%股权,相比2008年出资价1.7亿元,12年间增值了262.35%。

但相比2015~2016年间的挂牌价格而言,过去近5年来没有增值。此轮转让价格相当于3.62元/每元注册资本;而2015年12.55%股权的挂牌价为62475万元,转让价格约为3.68元/每元注册资本。

雪松接手意欲何为

西矿集团计划全身退出,新入局的将是雪松实业。公开资料显示,该公司系雪松控股的控股子公司,实际控制人为张劲。

截至目前,从流程上看,雪松实业入局中山证券还要做的是完成工商变更登记并到当地证监局备案,提交相关材料。

根据新《证券法》,券商变更注册资本或股权相关事项不涉及变更主要股东、公司实际控制人的,应当自完成工商变更登记之日起5个工作日内向住所地中国证监会派出机构备案,提交《关于实施〈证券公司股权管理规定〉有关问题的规定》规定的基本类文件、主体资格类、专项类文件。

在西矿集团挂牌公开转让股权时,也提到意向受让方竞买成功并签订产权交易合同成为正式受让方后,须无条件配合行业监管机构对其股东资格审核、工商变更登记工作。如因受让方报名承诺不实、隐瞒而导致行业监管机构对其股东资格不通过,则视为受让方违约,承担全部违约责任。雪松实业未来是否满足股东资格的审核,还需进一步关注。

当下正是中山证券股东分歧最大的时刻,雪松未来入局难免要面临“站队”问题。

根据公开资料,交易完成后,西矿集团在中山证券的1名董事席位由受让方承继。

在8月21日那一场引发中山证券董事会和管理层洗牌的中山证券临时股东会会议上,出席股东单位共有4家(出资比例为80.9643%)。也就是说,中山证券8名股东中,除大股东以外,只出席3名中小股东。分歧明显。

此外,“雪松系”受让中山证券股权,是否意味着要在券商版图开疆辟土,也引起市场关注。

公开资料显示,雪松实业此前已经通过全资孙公司——广州联华实业有限公司持有佛山市顺德区金盛瑞泰投资有限公司(以下简称“金盛瑞泰”)81.53%的股权,而金盛瑞泰则是开源证券的第二大股东,持股比例28.53%。

雪松控股的另一家控股子公司——雪松国际信托,此前通过持股上市公司国盛金控(维权)间接持有国盛证券股权。公开资料显示,雪松国际信托持股国盛金控16.11%。

而国盛证券因隐瞒实际控制人或持股比例,已经被证监会接管。国盛金控在今年半年报中曾提到,对于困扰国盛证券发展的“股权”问题,有信心在各方努力下圆满解决。

文章来源:证券时报

文章作者:谭楚丹