惠泰医疗冲刺科创板:主打产品市占率不足5% 第一大客户暗藏谜团

来源微信公众号:企观资本

刚刚结束的2020上半年,医疗板块上演了气势如虹的趋势行情,随着资本市场升温,医疗器械企业的上市步伐也颇受市场关注。

深圳惠泰医疗器械股份有限公司(以下简称惠泰医疗),作为一家主营电生理及血管介入医疗器械的研发、生产和销售企业,在过去三年间,惠泰医疗营收“三级跳”,轻松迈过4亿元关口,净利润也达到7800万元。

业绩强劲增长的同时,惠泰医疗的隐忧也一同浮现。

“离奇”的第一大客户

和大多数医疗产品一样,惠泰医疗的终端用户主要为医院。

2017年至2019年,惠泰医疗分别实现营收1.53亿元、2.42亿元和4.04亿元;同期实现的净利润分别为2708.14万元、1667.48万元以及7807.53万元,整体均呈现增长态势。

招股书显示,惠泰医疗主要以经销的方式进行核心产品的销售。数据显示,2017年至2019年,惠泰医疗在境内经销模式实现的销售额分别为1.01亿元、1.78亿元以及2.78亿元,占其整体营收的比例分别为68.26%、74.49%和69.26%,足见该公司对经销商的倚重。

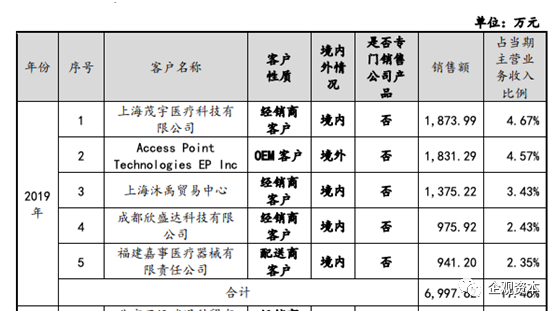

惠泰医疗前五大客户中,三家为其经销商

来源:惠泰医疗审核问询函回复

经销商也顺理成章在惠泰医疗前五大客户中出现。招股书显示,2017年至2019年,惠泰医疗前五大客户中,每年均有3家经销商的身影出现。

2019年,惠泰医疗第一大客户出现变动。招股书显示,2019年,上海茂宇医疗科技有限公司(简称“上海茂宇”)以1873.99万元的采购额,位居惠泰医疗第一大客户,也是惠泰医疗新增客户。

值得注意的是,工商资料显示,距离2019年末,上海茂宇的成立时间尚且不到1年半。

惠泰医疗2019年第一大客户上海茂宇的参保人员仅有2名

来源:企查查

查询企查查发现,上海茂宇成立于2018年7月,注册资本2000万元,法定代表人为胡婧,股权结构中,胡婧持股40%,另一自然人侯丽娟持股60%。与此同时,企查查披露的资料显示,上海茂宇的参保人员仅有2名。

事实上,这也是上海茂宇的全部参保人数。经查询,2019年4月,上海茂宇河南分公司成立,根据后者披露的年报,其参保人员为0人。

仅有2名参保人员的公司,却在惠泰医疗经销商队伍中异军突起。据惠泰医疗在审核问询函的回复,上海茂宇与惠泰医疗的合作始于2018年四季度。当季度,上海茂宇对惠泰医疗采购500.4万元,形成的销售额为108.4万元,这也意味着,392万元的采购产品形成了库存积压。

“神奇的是”,上海茂宇库存积压的情况在2019年迅速改观。2019年上海茂宇对惠泰医疗的采购额为1873.99万元,同期实现的销售额亦高达1848.53万元,库存比例下降极为明显。

除参保人员外,上海茂宇另有神奇之处。据惠泰医疗审核问询函回复披露,上海茂宇系该公司外周及冠脉产品河南总代理,对应的终端医院多达207家,其中公立医院205家,民营医院2家。

对比之下,上海茂宇对应的终端医院数量,将惠泰医疗其余的前五大客户远远甩在身后。审核问询函回复的内容显示,惠泰医疗第三大客户上海沐禹贸易中心对应的终端客户为21家,另一家成立于2007年的经销商——成都欣盛达科技有限公司对应的终端客户也只有26家,而由A股上市公司嘉事堂最终控制的医疗器械配送平台——福建嘉事医疗器械有限责任公司拥有的终端客户亦仅有22家。

仅有2人参保的上海茂宇,在不到1年半的时间里,完成对207家医院的布局,不得不令人称奇。

“国产替代”牌现尴尬

半导体领域“国产替代”概念大热的同时,医疗领域的“国产替代”也加速推进。

在招股书中,惠泰医疗对其“国产替代”的前景满怀期待。其在招股书中表示,在电生理领域,该公司将以新一代三维电生理标测系统的研发为契机,推动电生理设备和新一代配套耗材产品的升级,打破外资品牌在该领域的垄断,实现设备与耗材的同步发展,升级现有产品,逐步实现电生理领域的诊疗设备和高值耗材的国产替代进程。

这一表态却遭到上交所的冷静问询。问询函要求,惠泰医疗需要对目前血管介入和电生理器械市场进行国产替代的主要障碍进行具体阐述。

“浇冷水”的背后,是惠泰医疗面临的尴尬现实。招股书显示,惠泰医疗营收主要来自电生理医疗器械领域和外周及冠脉医疗器械领域。前者在2017年至2019年实现的营收分别为9698万元、1.19亿元以及1.73亿元,年均复合增长率达33.50%;后者同期实现的营收分别为1042.3万元、7601.2万元以及1.41亿元,年均复合增长达 266.97%。

主营产品营收增长亮眼的同时,惠泰医疗的市场占有率却显得暗淡。

在中国电生理器械市场,惠泰医疗的市场占有率仅有3.4%

来源:惠泰医疗招股书

根据弗若斯特沙利文相关研究报告,以销售收入计算,2018 年中国电生理医疗器械市场前三名均为外资厂商,其中强生占据市场主导地位,市场占比约为 56.7%,排名第一,第二名和第三名的市场占比分别为22.1和8.4%,排名第四的惠泰医疗市场占比仅有约3.4%。

而在冠脉通路器械市场,惠泰医疗的市场份额更不足道。招股书显示,在冠脉通路类产品市场,惠泰医疗在国产厂家中排名位居第四,2018 年市场占比为1.3%,整体市场排名第13。

这也意味着,即便简单按市场份额进行简单累加,惠泰医疗的主营产品市场份额仍不足5%,在外资巨头林立的医疗市场中,或难以突破规模“天花板”。

这一迹象似越来越明显。数据显示,2018年至2019年,惠泰医疗电生理耗材产品产销率从88.12%降至86.04%,电生理设备的产销率更从111.54%猛然降至63.83%;在冠脉通路及外周产品领域,其产销率也从83.08%下滑至81.14%。

值得注意的是,主营产品产销率集体下滑,惠泰医疗却抛出了募集扩产的IPO方案。招股书显示,惠泰医疗拟募集资金达8.4亿元,除1.34亿元用于补充流动资金外,剩余超过7亿元的资金将用于血管介入累医疗器械研发及产业化升级项目。

这一募资金额远远超出惠泰医疗2019年7800余万元的净利润,也在金额上超出惠泰医疗5.6亿元的总资产。意图借资本市场之手加强竞争力,惠泰医疗的初心面临市场检验。