原标题:一旦通胀回升,有哪些投资机会?

来源:金十数据

近日,不少分析指出,随着美联储实施无限制的宽松政策,未来市场将很有可能迎来通胀。毫无疑问,通胀回升必然会对投资造成一定影响。

众所周知,在20世纪60、70年代,通胀横行,“高通胀”甚至成为一个时代特征。要知道当前背景下通胀会不会复苏,我们不妨将过去通胀复苏的特点和条件和现在进行对比。

斯密德资本管理公司(Smead Capital Management)在最新文章深入研究了这个问题。我们来看看他的发现。

以史为鉴:“高通胀”时代出现的条件

我们先回顾一下通胀的传统定义:

可用货币和信贷的增长超过了可用商品和服务的比例,导致消费者价格水平持续上升或货币购买力持续下降。

在20世纪60年代、70年代,通胀回升有两个条件:

首先,为满足战争和扶贫的资金需求,美国政府需要大规模增加开支,因此美国大肆发行债券与印钞。

此外,在20世纪60和70年代,人口统计数据显示,美国人口大量增加,导致商品和服务出现短缺。结果,通胀开始出现,物价飞快上涨。

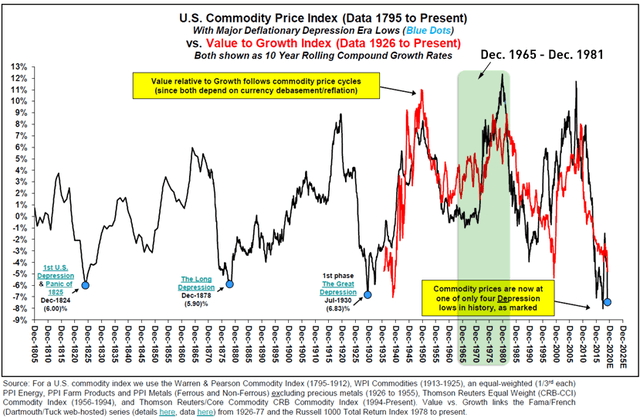

一开始,石油在20世纪60年代十分便宜,价格仅为4美元/桶。然而,随着7900万婴儿潮一代出生(1946-1964年),一波又一波16岁的美国人拿到了驾照,到了1981年,石油价格飙升至40美元/桶。与此同时,黄金价格也从1965年的35美元/盎司上涨至1981年的595美元/盎司。下图展示了20世纪60年代和70年代大宗商品价格的走势。

2020未来十年:通胀会回升吗?

目前,美国政府正在努力与疫情以及高得可怕的失业率作斗争,此前已经为此投入了4万亿美元,但还没有胜出。黄金市场现在的反应就像上世纪60和70年代一样。而当沙特带头利用疫情打击美国石油生产时,油价也跌到了低点。这一切,都与70年代极为相似。

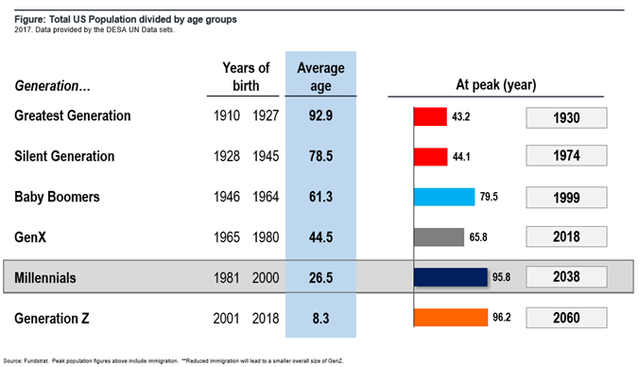

此外,这一次的人口统计特征也表明目前的环境更适合通胀出现。美国目前有9000万人年龄在23到41岁之间。虽然他们组建家庭的年龄比前几代人要晚,但当他们走出家门、踏入社会,开始买房消费时,这会导致房价、木材和二手车价格暴涨。

这些千禧一代正在取代6500万“X世代”(出生于20世纪60年代中期至70年代末)。在未来十年,这些处于30-45岁年龄段的人中预计有36%将买房买车,他们会在未来十年使用更多的汽油。

通胀对投资的影响

在通胀的环境下,哪些普通股会表现良好?能源、能带来收入的房地产、银行、住宅建筑商等常常会首先浮现在人们的脑海中。

Fundstrat的研究表明,尽管现在已经出现了电动汽车和混合动力汽车,千禧一代美国人的汽油使用量预计在十年内将翻上一番。如果未来美国有2.4亿成年人,汽油使用量将会变成两倍,这些都可能促进能源行业的发展。

由于千禧一代没有创造更多的土地,他们现在正在美国各地到处流动,人们很容易回想起,房地产在历史上一直是很好的通胀对冲工具。实际上,对于大多数美国家庭来说,房屋一直是他们退休后最成功的净收入来源。近来房价不断上涨,这对于房主来说是一个不错的长期投资对象。由于股市投资容易失败,对于许多家庭来说,房子的表现要远远优于股票。

此外,从1965年到1981年,利率有所上升。令人震惊的是,银行提高贷款利率的速度甚至比提高存款利率的速度还要快。在20世纪60年代的通胀早期阶段,银行股表现十分出色。然而现在,巴菲特已经放弃了大部分富国银行和摩根大通的股票,这使得那些持有这些股票的投资者信心开始动摇。因此,这次通胀中的银行表现能否如上次一般出色,仍是未定之数。

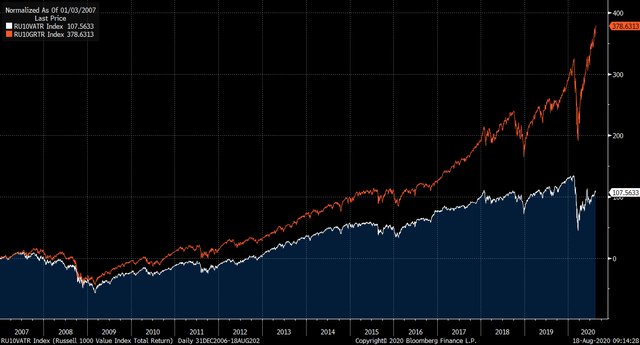

最后,按照历史经验,当助推通胀的因素都出现后,价值股的表现将远远超过成长股。标普500指数的市盈率在1972年底达到了18倍的峰值,但在1981-1982年触底跌至6倍的水平,这是66%的跌幅。那么,这次的通胀会对罗素1000成长指数(目前市盈率为40倍)产生什么影响呢?又或者会对标普500指数(目前市盈率为24倍)有什么影响呢?

下图展示了过去13年来罗素1000成长指数与罗素1000价值指数的差距。

从图中可以看出,成长股上涨了近4倍,而价值股则翻了一番。尽管如此,根据Ibbotson and Associates的测算,在过去94年来,价值股的表现仍超过成长股3.5%。由于通胀与价值股的优异表现密切相关,斯密德资本管理公司对未来价值股的投资可能性感到非常兴奋。