王振华案后,为什么“吾悦广场”才是新城最大的风险?

“吾悦广场”不是新城控股的加分项,新城在品牌、质量、诚信方面也没有优势,不该享受明显高于平均水平的估值

文"刘建中 李廷祯

8月29日,我们发表《新城控股的危机不是王振华》,文中谈到,新城控股(601155.SH)真正的危机来自于“吾悦广场”综合体模式,以及2017年以来的加杠杆、冲规模的快速发展。两者叠加,一旦出现较大的需求冲击,新城控股可能遭受流动性危机。

文章发表后,赞同与反对意见都有。反对意见包括:新城控股近年来营收增长迅速,经营净现金流非常好,“吾悦广场” 质地优良等。提到次数最多的反对意见是:新城控股做到了地产销售与商业地产投资并重,理应优于其他地产公司。

确实,与其他房地产十强企业相比,“双轮驱动”(在做大做强地产销售的同时,大量投注商业地产,也就是“吾悦广场”)是新城控股的个性所在,但“个性”不等同于优点。

但我们分析发现,“吾悦广场”模式,并不能给新城带来良好的财务状况,也不能赋予新城控股竞争优势。

既然“吾悦广场”不是新城控股的加分项,而且新城在品牌、质量、诚信方面也没有优势, 那么新城控股就不该享受明显高于平均水平的估值。

表1: 房地产十强企业的PB估值

按照A股1.61倍的PB均值,新城控股的价格为26.87元,即从当前价格下跌约25%;按照地产十强公司1.51倍的PB值,新城控股的价格为25.2元,即从当前价格下跌约30%。

如果给新城控股更高的PB,就必须证明它比其他九家更优秀。

但从增长、现金流、品牌等几个方面分析,新城控股都只能算做普通。本文将继续分析新城控股的高速发展靠什么,未来会不会继续高速发展?

营收增长迅速,靠的是高杠杆,而不是能力提升

2017年新城控股合同销售金额达1264.72亿元,同比增长94.39%。销售面积达928.28万平方米,同比增长61.44%;2018年公司全年合同销售金额达2210.98亿元,同比增长 74.82%。销售面积达1812.06 万平方米,同比增长 95.21%。

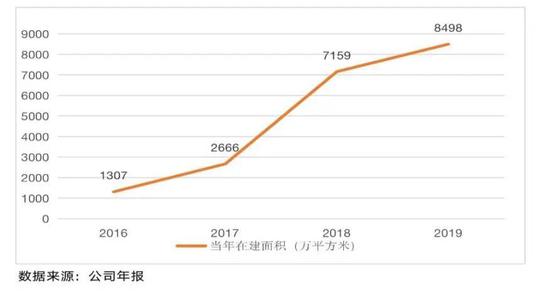

图1: 新城控股2016-2019当年在建面积

如果增长来源于内核能力的提升,这成绩难能可贵。但如果增长来源于“加杠杆”方式的扩张,那这种增长表现出的就是风险。

举个炒股的例子。假定我有100万元资本金。第一年市场平均收益10%,而我赚了10万元。我没有跑赢市场,我是个平庸的投资者(假定我开心地消费了这10万元,不计入第二年本金)。第二年,我的初始资金还是100万元。这一年市场平均收益还是10%,但我赚了30万元。我就是优秀的投资者吗?这时,应该分析一下,这30万元收益的来源?

第一种来源:通过研究各位投资大师的思想,融汇贯通。同时,克服人性弱点,强化投资纪律,形成了能够战胜市场的,行之有效、持续稳定的系统方法。这时,我是一个优秀的投资者。

第二种来源:我借入了200万元(为了简化,不考虑借贷成本),那么也就是用300万元赚了30万元,收益率仍然是10%,我的能力并没有提升,只是用“加杠杆”的方式扩大了收益额。虽然我的确赚了30万元。但这30万元中,有20万元是承担风险的收益。我仍然是我,一个平凡的投资者。

新城控股的业绩猛增,正来自于这种“加杠杆”方式。

2017年新城控股在建面积增长率104%,2018年增长率169%。因为可售货值大大增加,销售量大增,几乎是肯定的。公司真正的硬核能力并没有增强。

实际上,2017年在建面积增长率104%,要远高于当年销售面积增长率61.44%;2018年在建面积增长率169%,也远高于当年销售面积增长率95.21%。

这就好比一个超市,可售货品数量增了169%,而卖货量增长了95.21%。这家超市的能力变强了吗?答案恐怕是否定的。

新城控股的增长,主要靠扩大规模,而不是靠内在素质的提高。那么新城控股,在未来能否继续高速增长呢?

恐怕不能!首先公司净资产负债率已经不低,未来继续加杠杆的空间非常小。而且,政府控制房地产企业负债水平的意图非常明显,政策面也不支持公司继续扩大规模。

继任董事长兼总裁王晓松坦言,新城控股未来行业排名维持在10名左右即可,不会单纯为追求排名而冲规模。王晓松还说,新城现在的策略是从“增量”转变为“提质”,以资本回报为核心、聚焦利润提升。

但是,“提质”谈何容易。如果新城控股不扩张规模,其利润非但不会明显提升,而且维持现状已经非常难得。

同时,未来5年内,新城控股会将大量资金投入“吾悦广场”。在此期间,新城控股有利润,而无经营现金净流入,总体有息负债会持续增加。

有利润、但负债持续增加

市场上很多投资者,给新城比较高的估值,主要考虑了2018年-2019年,新城控股良好的经营净现金流,这些投资者同时期待新城控股的负债状况能够不断改善。

但通过分析会发现,2018年-2019良好的现金流,来源于时间错配,是一个不可持续的幻象。

经营活动净现金流持续为正,可以改善房地产企业的高负债状况。所以,对于房地产企业非常重要。而新城控股的“双轮驱动”模式会造成经营现金流长期为零或为负。

有读者指出,新城控股2018年-2019年,经营活动净现金流持续为正,而且2019年的净值为435.8亿元,在所有房地产企业中排名第二。

但这是短期现象。这种现象来自于房地产行业“先收钱,后交货”的特点。可以放心地说,如果只考虑归属于上市公司股东的经营净现金流,2018年-2019年的净流入量,会在2020年-2021两年,几乎完全净流出。

道理如下:

新城控股采用“双轮驱动”模式。2018年以来,平均每年开业20座以上的“吾悦广场”。截止2019年低,开业“吾悦广场”63座。目前在建61座,这些在未来3年内会全部开业。

先估算一下,“吾悦广场”每年需要多少投资?

2019年63座“吾悦广场”总体估值约670亿元。从2015元-2019元,公允价值总溢价77亿元(因为2015年之前,只有3座吾悦广场。所以,这77亿元,基本等于63座吾悦广场的总体溢价)。可以推算,每座“吾悦广场”的投资成本为(670-77)/63=9.41亿元。

保守估计,打个八五折。那么每座“吾悦广场”的平均投资,也需要8亿元(9.41*0.85=8.00亿)。2018年-2021年开业的“吾悦广场”,不低于80座。那么总投资约为640亿元(80*8=640)。

开业的“吾悦广场”也会带来现金流入,但所有开业的吾悦广场在2018年-2021年,带来的现金净流入不会超过120亿元(四年毛利总和减去税务成本,税率按10%估算,2020下半年和2021年的毛利按增长率30%估算)。

因此,在2018年-2021这四年间,“双轮驱动”中“吾悦广场”这只轮子会导致520亿元(640-120=520)的现金净流出。

要注意,新城控股在“吾悦广场”的权益占比接近100%。所以,上面所说的“520亿元现金流出”全部要归属于上市公司的股东。

下面看看“另一只轮子”的经营现金流情况。

在合并报表上,新城控股在2018年-2019年,卖出了约4000亿元的房产。新城控股2020年的全口径销售目标是2500亿元,那么在合并报表上也大约是2000亿元(合联营公司销售占比约为25%)。因为新城控股不再冲规模,那么2021年应该和2020年差不多。

所以,2018年-2021的四年中,总共销售了8000亿元房产。

按照10%的销售净利润率估算(考虑未来两年房地产行业竞争加剧,实际值很可能小于10%),新城四年的总净利润约800亿元。这800亿元的确会体现为真实的现金流入(这里不考虑投资收益,以及公允价值变动带来的收益,因为这两种收益不产生现金流入)。

表2: 新城控股销售净利润率

这800亿元现金流入属于整体上市公司,并不都属于上市公司股东(因为另一部分属于少数股东)。

从2018年以来,合并报表中少数股东权益占比约为40%,所以800亿元真实现金流入中,归属于上市公司股东的部分约为480亿元(800*60%=480)。

所以,把“吾悦广场”和物业销售,“两只轮子”放在一起看,2018年-2021年,归属于上市公司股东的现金流为负40亿元。所以,2018年-2019年的经营现金净流入,会在2020年-2021年流出。

如果2021年之后,新城控股进入相对稳定的状态:每年销售2000亿元房屋,建20座“吾悦广场”。那么,2000亿元房屋销售为上市公司股东赚的利润,都用来投资“吾悦广场”了(如果不够,则需要继续增大债务)。

所以,未来几年,新城控股会长期处于有利润,缺现金的状态。

而且新城控股每年都要分红。缺现金,只能靠增加债务。

新城控股的未来是:利润无增、现金缺乏、债务增长。那么,新城控股享受高于前十平均值的PB估值,靠的是什么呢?

是品牌知名度?是过硬的质量?是良好的口碑?

品牌、质量、诚信等方面无优势

在品牌、质量、诚信等方面,新城控股并不占优。

首先,在品牌上,新城控股没有优势。新城控股知名度不高。一直以来,它都是一家非常低调的公司,使其家喻户晓的是前董事长王振华涉嫌猥亵女童事件。

第二,在工程质量方面,新城控股并不突出。从网上可以搜到新城控股诸多质量方面的投诉。

例如:

1、安徽省淮南市,新城吾悦广场,豆腐渣工程投诉。

2、广东省惠州市,鹿江风华项目,被爆“豆腐渣”。被装修公司称为“见过最烂的毛坯房”。

3、江苏省南京市,江北新区高新区,新城花漾紫郡项目质量投诉。

4、江苏省南京市,璞樾和山项目严重工程质量问题,竣工备案被政府部门撤销。

5、江苏省常州市,金坛区新城金郡,质量投诉。

6、山东省青岛市,胶州新城玺樾,虚假宣传、质量投诉、装修价格虚高。

7、湖南省长沙市,新城国际花都,质量投诉、精装价格虚高。

8、江西省上饶市广信区,新城吾悦首府,质量投诉。

9、湖北省武汉市,新城璟棠小区,质量投诉。开发商殴打验房师。

10、四川省成都市,新城吾悦广场,工程建筑质量问题投诉。

11、安徽省合肥市,新城滨湖时光印象,工程质量问题投诉。

12、安徽省合肥市,新城大都会,擅自修改装修方案。

第三,在诚信方面,新城控股也并不优秀。从网上可以搜到新城控股诸多不诚信投诉。

例如:

1、安徽省六安市,吾悦广场涉虚假宣传。虽然没有高铁,却自称高铁旺铺。

2、湖南省长沙市,朗隽雅苑涉嫌虚假宣传。承诺的优惠不兑现。

3、陕西省延安市,西咸吾悦广场虚假宣传,商业品质太差。

4、重庆市,新城朗隽大都会虚假宣传,导致业主子女无法入学。

5、山东省济宁市,吾悦广场宣传开盘售罄,涉嫌虚假宣传。

6、山东省济南市,香溢紫郡违规建设停车位。

……此外,新城控股在三四五线城市的项目占比高,也是其劣势。棚改进入尾声,三四五线城市的购房者数量会大大下降。新城控股被迫进入一二线城市的新战场,面对在此耕耘多年的强劲竞争者,新城胜算几何?

总结和建议

第一、新城控股的快速增长靠的是加杠杆,这种模式无法持续。实际上,新城控股的快速成长期已经结束,未来很可能是:利润不增、现金缺乏、债务增长。

第二、 “吾悦广场”模式并没有转化为良好的财务数据和竞争优势,因此不能成为推高新城控股估值的理由。

第三、新城控股在品牌、质量、诚信等方面也无优势,新城未来会更多在一二线城市拿地,有可能“水土不服”。

因此,新城控股目前明显高于同梯队企业均值的估值,存在较大风险。

作者为《财经》产业研究中心研究员,编辑:马克