【今日直播】

申万宏源|桂浩明谈注册制改革:创业板发展的新起点

银河基金王海华:市场涨跌难料,如何甄选投资机会?

景顺长城詹成:当下如何寻找沪港深科技股的投资机会

建信梁洪昀、长江覃川桃:布局科技+消费,解码机构重仓沪深300之道

同泰基金刘坚:创业板注册制上市在即,打新真香定律何解?

中泰邓美君、鹏华张羽翔:银行板块凤凰涅槃,触底回升

汇添富李彪:长期投资,享受复利的力量,养老投资的问题与应对

国泰君安黄燕铭、兴业银行乔永远:A股可能带给我们什么样的惊喜?

原标题:一个月大增4400多亿元!百亿级私募突破50家

来源:上海证券报

今年以来资金入市的热情持续高涨,头部私募“吸金”能力凸显。

数据显示,截至7月底,管理规模超过百亿元的私募证券投资基金管理人已超过51家。和年初相比,增加了14家,其中仅7月份就增加了七家,分别为林园投资、宁波宁聚、彤源投资、迎水投资、于翼资产、煜德投资和正心谷资本。

从各大公司的业绩来看,良好的收益率显然是支撑私募规模增长的主要驱动力。

7家私募规模破百亿元

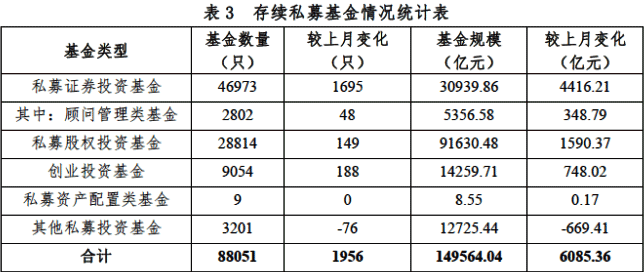

中国基金业协会最新数据显示,截至今年7月末,私募证券投资基金管理人达8820家,存续私募证券投资基金46973只,存续规模3.09万亿元,较6月大幅增长4416.21亿元,环比增长16.65%。

在私募证券投资基金猛增4000多亿元的背后,头部私募功不可没。

根据私募排排网不完全统计,截至7月底,国内规模超过百亿元的私募证券投资基金管理人已经增至51家,与6月底的44家相比,环比增长15.91%,新增的7家百亿私募管理人分别为林园投资、宁波宁聚、彤源投资、迎水投资、于翼资产、煜德投资、正心谷资本。

据了解,今年年初百亿级私募的数量仅为37家,也就是说前7个月新增数量为14家,其中7月的增速最快。

“今年百亿级私募扩容速度较快的原因有三个:一是私募的赚钱效应凸显,在A股演绎结构性行情的背景下,机构比个人投资者更容易踏准节奏;二是流动性保持合理充裕,银行理财产品和货币基金的收益率大幅下行,权益市场吸引力显著提升;三是头部私募具备较高的品牌知名度和渠道优势,50亿以上私募规模提升速度相对更快。”沪上一位私募研究员表示。

百亿级私募业绩表现突出

在资管行业,业绩成就规模,今年百亿级私募数量激增,与其亮眼的年内收益密切相关。

数据显示,在51家百亿级私募中,44家有净值更新的百亿级私募前7月平均收益为22.33%,大幅跑赢同期上证综指,其中股票策略的百亿级私募平均收益为26.07%。

具体来看,前7月有42家百亿级私募平均收益为正,正收益私募占比达95.45%。其中,有23家平均收益超过20%,还有13家百亿级私募平均收益超过30%。

前7月百亿级私募收益冠军为敦和资产。公开资料信息,敦和资产成立于2011年,旗下有宏观对冲、多资产组合及系统化多策略三大系列大类资产配置私募基金。

另外,业绩亚军与季军分别是彤源投资与正心谷资本,均为新晋百亿级私募,掌门人也均为公募背景。

据悉,彤源投资成立于2006年,是一家老牌私募,公司总经理管华雨2015年加盟彤源投资,管华雨曾是交银基金第三代投资团队的核心成员。正心谷资本创始人林利军曾担任汇添富总经理,曾是公募行业最年轻的掌门人,在2015年公募大佬纷纷奔私的浪潮中,开启了创业之路。

公募派与民间派正面PK

按照私募基金经理背景,可以分为公募派、私募派、媒体派、民间派和其他金融机构派五个类别。从目前的百亿级私募名单来看,“公募派”私募占据较多。

从百亿级私募机构旗下单只股票策略基金收益表现来看,有八只基金产品前7个月收益超过50%。

在新晋百亿级私募的名单中,一家民间派私募——林园投资值得关注。

“公募派和民间派主要的区别并非只是老板的背景,主要区别还是在于投资风格的差异。一般公募派的风格比较稳健,主要根据价值投资的理念去选择投资标的,很少去博弈主题性投资,偏向于分散持股,单只个股在基金组合中市值占比不大,长期重仓持有的依然是价值成长股;而民间派则更喜欢集中持股,看准某一赛道或者上市公司后重仓买入。”沪上一位私募基金经理表示,两种风格如果做到极致,业绩都会不错,接下来百亿级私募中民间派和公募派的“比拼”颇具看点。

据了解,林园从不掩饰自己的行业偏好,早年重仓白酒,近几年转战医药,截至今年一季度,林园投资有三只基金出现在片仔癀的前十大流通股东,累计持股市值接近10亿元。

有业内人士透露,林园只要是看中一只股票或者一个行业,就很少理会别人的看法,“有时候甚至觉得他很偏执,但在起起落落的市场中,似乎有眼光又坚定的人结果不会太差。”

谈及后市,林园认为,龙头公司股价不断创新高,牛市开启需等到上证综指站上3500点,短期仍可关注头部企业。待牛市进入中期阶段,二、三线公司会有阶段性上涨,但是持续性有待观察,建议投资者不要浪费牛市。

一个月大增4400多亿元:百亿级私募突破50家

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。