今日直播:

嘉实基金董事总经理、投资总监张金涛:把握A股港股核心资产机会

泓德基金副总经理邬传雁:A股核心资产价值再发现

前海联合基金林材:三因素助力,权益资产上涨动力大

星石投资产品管理部副总监、策略师 汪岑:一周财经热点综述

博远基金总经理钟鸣远:固收+产品为何受青睐?

来源:姜超(金麒麟分析师)宏观债券研究

债券熊市延续,耐心等待拐点

(海通姜珮珊等,债券每周交流与思考第387期)

上周债市涨跌互现,关键期限国债利率平均下行4BP,关键期限AAA级企业债收益率平均上行4BP,转债指数下跌2.6%。

美债继续上涨

美国批发销售数据好于预期,零售止涨回跌,就业数据下滑,实际收入明显回升,通胀高于预期。美国7月批发销售环比上升4.6%,好于市场预期。而零售销售回落,至9月5日当周红皮书商业零售销售同比降0.1%,环比降1%,均低于前值。8月实际收入数据好转,环比回升至0.3%。8月季调后CPI环比升0.4%,高于市场预期值。8月PPI同比降0.2%,降幅有所收窄。就业方面,9月5日当周初请失业金人数为88.4万人,预期84.6万人,在连续五周录得下滑后首次录得增加。

上周美国经济数据大多向好,但新刺激方案的推进举步维艰,美股原油下跌,避险情绪升温,10年期美国国债利率下行5BP至0.67%,10Y-2Y国债期限利差缩减4BP至0.54%。

外需依然强劲,内需稳健恢复

8月我国出口同比继续回升至9.5%(前值7.2%)、超出市场预期,进口同比增速小幅回落至-2.1%(前值-1.4%)、低于市场预期,我们预计海外经济生活的恢复将继续支撑我国外需改善。内需方面,从中观高频数据来看,终端需求好坏参半,高基数下35城地产销量增速回落,而乘用车销量增速仍处高位;工业生产稳中有升,样本钢企钢材产量增速明显走高,重点电厂发电耗煤增速继续上行,主要行业开工率也是涨多跌少。

物价方面,8月CPI同比回落至2.4%,PPI环比上涨0.3%,同比降幅继续收窄至-2.0%。9月以来猪价和水果价格均有所回落,蔬菜价格继续反弹,国际油价明显回落,国内煤价、钢价上涨,我们预计9月CPI同比回落至1.9%,PPI同比略降至-2.1%。海外多国的逐步解封、经济重启支撑工业品价格,但部分地区疫情仍在反复,在疫情未完全结束的情况下,需求复苏预计放缓,PPI难有大幅回升。整体来看通胀压力不大,并不会成为干扰货币政策的主要因素。

社融大超预期,货币难以放松

8月新增社融3.58万亿元,高于市场预期的2.66万亿,同比多增1.39万亿元。其中政府债券同比大幅多增,居民贷款和企业中长期贷款同比多增,表外票据和股权融资亦同比多增,显示实体融资需求向好。社融存量增速回升至13.3%,创18年3月以来新高。

展望未来,政府融资仍将大幅多增,而今年以来贷款利率小幅下降有望支撑居民房贷,库存周期的重启将支撑企业中长期贷款持续回升,从而带动广义货币和社融增速继续回升。而货币与社融增速的回升,将支撑下半年我国经济的继续复苏,再加上疫情导致上半年宏观杠杆率明显回升、地产融资分档调控,我们预计四季度货币政策难以放松。

但另一方面,疫情对服务业和消费的影响明显大于工业,且目前仍未消退,这导致就业依然承压。因而我们预计,在就业尚未出现明显改善的背景下,货币政策也不会立刻收紧。总体来看货币政策将维持中性,这意味着央行7天逆回购利率稳定在2.2%,资金面维持紧平衡,DR007围绕政策利率波动。

债券熊市延续,耐心等待拐点

上周前半周资金转松、股市下跌叠加利率债净发行量回落,债市情绪回暖,但周五股市反弹和社融数据大超预期导致利率纷纷上行。

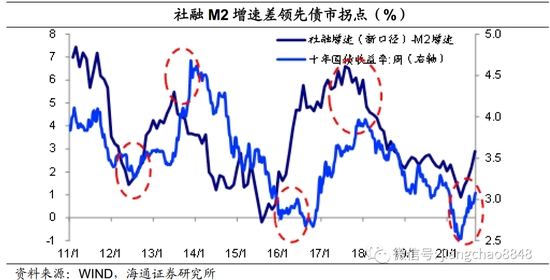

社会融资规模与广义货币供应量M2,分别反映了金融机构资产负债表的资产方和负债方,两者相互补充、相互印证,是一个硬币的两个面。银行体系资金投向非银金融机构但未流向实体经济会使得社融和M2产生差异,即资金脱实向虚导致社融-M2增速差缩窄,而资金脱虚向实导致社融-M2增速差走扩。8月社融-M2增速差走扩至2.9%、创近2年新高,显示资金持续走向实体。

从历史走势来看,社融(新口径)-M2增速差领先债市拐点,但领先时间差异较大。12年5月社融-M2增速差见底,领先债牛结束2个月;13年6月见顶,领先债熊结束8个月; 15年7月该指标见底,领先债牛结束13个月;17年7月见顶,领先债熊结束7个月。我们预计本轮社融-M2增速差顶点将出现在今年3季度,按照过去两轮熊市领先7-8月的规律,则债熊结束要等到明年上半年。因此依然建议缩短久期、以票息策略为主,9月下旬防范资金波动风险,短期维持十年期国债 3.0~3.3%的判断。

一、货币利率:资金面转松

1)资金面转松。上周央行逆回购投放6200亿元,逆回购到期3900亿元,公开市场净投放2300亿元。R001均值下行28bp至1.75%,R007均值下行13bp至2.27%。DR001均值下行25bp至1.7%,DR007均值下行6BP至2.14%。

2)社融大超预期,货币难以放松。8月新增社融3.58万亿元,大超预期。除了政府债券同比大幅多增外,居民贷款、企业中长期贷款、表外票据和股权融资均同比多增,显示实体融资需求向好。社融存量增速回升至13.3%,创18年3月以来新高。展望未来,我们预计年内货币与社融增速依然持续回升,将支撑下半年我国经济的继续复苏,再加上疫情导致上半年宏观杠杆率明显回升、地产融资分档调控,四季度货币政策难以放松。但另一方面,在就业尚未出现明显改善的背景下,货币政策也不会立刻收紧。总体来看货币政策将维持中性,资金面维持紧平衡,DR007围绕政策利率波动。

二、利率债:债市涨跌互现

1)上周债市先涨再跌。1年期国债收于2.6%,环比上行1BP;10年期国债收于3.13%,环比上行1BP。1年期国开债收于2.81%,环比下行4BP;10年期国开债收于3.68%,环比下行1BP。

2)未来一周国债供给减少。上周,利率债净供给为1614亿元,环比减少2759亿元;总发行量5334亿元,环比增加244亿元,其中记账式国债发行2455亿元,环比增加219亿元;政策性金融债发行1247亿元,环比增加104亿元;地方政府债发行1633亿元,环比减少79亿元。截至9月11日,未来一周国债计划发行量1750亿元、环比减少705亿元。

3)债券熊市延续,耐心等待拐点。社会融资规模与广义货币供应量M2,分别反映了金融机构资产负债表的资产方和负债方,银行体系资金投向非银但未流向实体会使得社融和M2产生差异,即资金脱实向虚导致社融-M2增速差缩窄,而资金脱虚向实导致社融-M2增速差走扩。8月社融-M2增速差走扩至2.9%、创近2年新高,显示资金持续流向实体。从历史走势来看,社融(新口径)-M2增速差领先债市拐点。我们预计本轮社融-M2增速差顶点将出现在今年3季度,按照过去两轮熊市领先7-8月的规律,则债熊结束要等到明年上半年。因此依然建议缩短久期、以票息策略为主,9月下旬防范资金波动风险,短期维持十年期国债 3.0~3.3%的判断。

三、信用债:收益率上行,关注流动性

1)信用债收益率继续上行。上周AAA级企业债收益率平均上行4BP,AA级企业债收益率平均上行4BP,城投债收益率平均上行5BP。信用利差整体较前一周略有抬升,但各期限品种变动的幅度平均都在10BP以内,利差绝对水平仍较低。一级市场供需两不旺,取消发行仍多。

2)短久期下沉节奏趋缓,震荡熊关注流动性。我们在一周前交流思考中提到,认为信用利差上下空间均有限,从近半个月的市场表现看,利差确以震荡为主。等级利差连续两周保持微幅变动,前期下沉节奏明显放缓,显示近期投资风格可能边际上转谨慎,期限利差上周也是小幅变动。上周社融数据超市场预期,经济复苏继续且有望延续至21年上半年,震荡熊市下信用债投资建议仍以票息策略为主,负债端稳定的账户可继续挖掘票息收益,对流动性要求较高的账户而言可适当增加安全性品种的配置。

四、可转债:市场回调,高价券占比回落

1)转债指数下跌。上周中证转债指数下跌2.59%,同期沪深300指数下跌3.00%、创业板指下跌7.16%、上证50下跌1.32 %。周日均成交量(包含EB)238.94亿元,环比下降15.65%,我们计算的转债全样本指数(包含公募EB)下跌2.04%。个券29涨5平278跌,正股32涨1平279跌。个券涨幅前5位分别是隆20转债(10.64%)、科森转债(5.99%)、索发转债(4.82%)、合兴转债(4.45%)、欧派转债(3.13%)。

2)1只转债公告发行。上周新疆交建(8.5亿元)转债公告发行。审批方面,海波重科(2.45亿元)、威派格(4.2亿元)、荣泰健康(6亿元)等4只转债获批文;华海药业(18.43亿元)、嘉美包装(7.5亿元)、洽洽食品(13.4亿元)、北陆药业(5亿元)、精研科技(5.7亿元)、金麒麟(4.63亿元)、华菱钢铁(40亿元)转债过会;濮耐股份(6.26亿元)、贵州燃气(10亿元)、世运电路(亿元)、伯特利(9.02亿元)、普利制药(8.5亿元)获受理;同有科技(4.6亿元)、太平鸟(8亿元)、华泰股份(15亿元)、新城市(4.6亿元)公布了转债预案。

3)市场回调,高价券占比回落。上周转债跟随权益市场调整,全周回调2.59%,跌幅好于创业板指但大于上证50等大盘蓝筹,市场调整较多的主要是前期涨幅较大的高估值板块,以及被爆炒的创业板低价绩差股等。转债从行业来看,必需消费下跌超过8个百分点,其次是医药,而金融、电力交运和周期跌幅较小。8月社融超预期,货币与社融增速的回升,将支撑下半年我国经济的继续复苏,我们认为未来有望进入业绩驱动的慢牛行情。行业方面,金融、地产、工业、材料、可选消费等为代表的偏周期性行业盈利的改善将是大概率事件,在利率上行的阶段,部分高估值的成长股等或将承压。近期转债的赚钱效应有所减弱,但总体仍存在偏结构性的机会。三季度以来整体价位处于相对较高位置,调整下高价转债数量下降,130元以上的由8月最多超过120只下降至目前80只左右。近期市场波动加大,海外因素也是扰动来源,短期扰动回调或带来一定配置机会。策略上一方面可关注优质新券供给,另一方面挖掘估值合理有业绩催化逻辑的中低价个券的补涨机会,对于转股溢价率较低,价格较高的核心标的,需更多关注正股走势,建议更多关注顺周期和景气度较高的板块。

风险提示:基本面变化、货币政策不达预期、资金面大幅波动。