营收两倍于茅台的金龙鱼要上创业板了,负债、存货高企,产能还闲置,它上市干嘛?

来源:金融投资报

金龙鱼也准备要上市了!

近日,粮油巨头益海嘉里金龙鱼粮油食品股份有限公司再次更新招股说明书,拟在创业板创业板上市。

益海嘉里更新招股书

公司不仅在同批报送的企业中拟募集资金排名第一,达138.7亿元;而超1700亿元的营收也几乎达茅台2倍,令其成为创业板乃至整个A股中的一大“巨无霸”。

但同时,公司还存在负债、存货高企等问题,这种情况下,公司拟募巨资“扩大产能”的操作,仍让不少业内人士高呼“看不懂”,到底上市的意义是啥……

1

手握金龙鱼

“巨无霸”欲登陆创业板

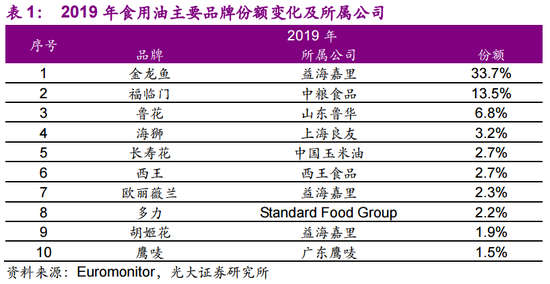

资料显示,益海嘉里旗下金龙鱼、欧丽薇兰、胡姬花等食用油品牌均处于国内前十,其中金龙鱼食用油,更是国内首个小包装包装食用油品牌,市场份额常年位居国内第一,包括2019年,金龙鱼仍以33.7%的市场份额在国内食用油品牌中占据首位。

金龙鱼市场份额居首据光大证券研报

数据方面,益海嘉里2019年实现营收1707.43亿元,归母净利润54.08亿元,如果成功上市,将是创业板当之无愧的第一。

如今创业板营收的前三,分别是前两位上海钢联(300226)、温氏股份(300498)、宁德时代(300750),数额分别为1226亿元、731亿元、458亿元,与之相比差距不小。

甚至在全部A股上市公司中,益海嘉里都能排到前50,是实打实的“巨无霸”,如今最贵A股贵州茅台的营收仅889亿元,只有益海嘉里的一半多一点。

企查查数据显示,益海嘉里集团是世界500强企业新加坡丰益国际有限公司在华投资的以粮油加工、油脂化工、物流船代、内外贸易及种业研发为主的多元化企业集团,总部位于上海市陆家嘴金融贸易区。丰益国际(Wilmar International)是在新加坡上市的国际着名的粮油集团,业务遍及亚洲、欧洲、非洲、美洲几十个国家和地区。

而在此之前,益海嘉里已多次谋求独立上市。

资料显示,早在2009年,公司便曾计划分拆中国业务的30%在中国香港上市。2017年5月,丰益国际董事长郭孔丰再次对外提及,公司正在对中国业务进行内部重组,并有可能单独上市。2018年,丰益国际也在其发布的2017年四季报中表示,从可能分拆上市的基础出发,已基本完成中国业务的内部重组。2019年6月,上海证监局网站披露,益海嘉里已经完成了IPO辅导,具备了辅导验收及向证监会报送首次公开发行A股股票并在创业板上市的申请条件。

如此巨无霸的上市,也引起了券商机构的关注。

平安证券表示,公司主要从事厨房食品、饲料原料及油脂科技产品的研发、生产与销售,在小包装食用植物油、包装面粉现代渠道、包装米现代渠道市场份额排名第一。公司此次登陆A股有望借助融资优势进一步夯实粮油龙头地位。

光大证券则指出,自1991年我国第一桶小包装食用油“金龙鱼”出现在市场以来,包装食用油行业经历了一段时间的快速发展期,2013年左右开始进入稳定增长阶段。餐饮端销售占比逐年提高。市场呈现一超多强的格局,益海嘉里市占维持在40%左右。与同业公司相比,公司整体毛利率和净利率均处于较高水平。

粮油巨头上市引来多方关注,虽然优势巨大,但结合公司财务情况,益海嘉里此次的上市动机,在不少观点看来,仍显得十分矛盾。

2

负债千亿仍融资,产能闲置还扩大

益海嘉里上市动机引关注

数据显示,2017年至2019年,资产负债率分别为58.17%、62.97%和59.88%,在同业之中处较高水平,总体负债规模方面,更是在3年里从794亿元增长到1022亿元。截至2019年底,益海嘉里的现金及现金等价物余额为227亿元。

只不过,手握超200亿的现金流,益海嘉里却要顶着千亿负债,到A股募巨资近140亿元,益海嘉里的理由也引起了不少业内人士的关注……

对于募集资金的用途,益海嘉里对外表示是为了在食品、粮油加工等方面项目“扩大产能”。

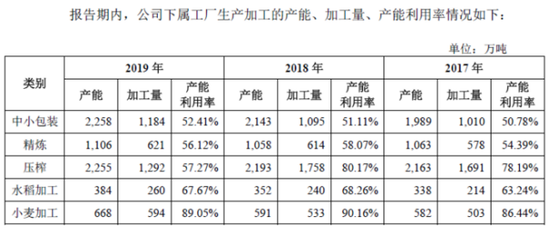

可看公司招股书的数据,公司下属工厂的产能已然有了“过剩”的迹象,甚至不少都处在闲置状态。

大量产能处于闲置状态据公司招股书

2019年里,益海嘉里仅小麦加工产能利用率在80%以上,而诸如中小包装、精炼、压榨、水稻加工的产能利用率,都只是堪堪过半。

大量产能闲置,却没有考虑“去产能”,反而准备募集巨资“扩大产能”……如此矛盾的情况,连益海嘉里自己都表示,在产能扩大后公司将存在一定的产品滞销风险或产能闲置风险。

事实上,公司的产能“过剩”,似乎已经带来了存货高企的问题。

据公司招股书,截至2017年至2019年,公司的年末存货账面价值分别为339.94亿元、370.88亿元和345.51亿元,存货余额较大。

虽然公司保持一定的库存量能够保障生产经营的稳定性,但如果原材料、库存商品的行情出现大幅下滑或者公司产品销售不畅,而公司未能及时有效应对并做出相应调整,公司将面临存货跌价的风险。

此外,作为食品粮油企业的益海嘉里,其存货的安全性本身也是一大问题,此前公司曾发生过多次仓库火灾等事故。

2019年12月,益海嘉里集团上海工厂发生火灾,过火面积约2000平方米,涉及4个仓库数百吨食用油;2015年5月,位于山东烟台的益海(烟台)粮油工业有限公司食用油罐起火,浓烟窜上数百米高空;同年的“3·17上海浦东物流仓库火灾事故”中,益嘉物流上海配送中心仓库也于凌晨发生火灾,起火建筑为存放金龙鱼调和油的仓库。

诸多问题待解,益海嘉里似乎仍坚持上市,似乎还真如其所说,主要目的并非“融资”……

按益海嘉里集团副董事长、首席运营官穆彦魁早前说法,金龙鱼在国内上市,融资并不是主要目的,而在于上市之后,金龙鱼便能顺理成章地变身成为一家地道的国内企业,彻底摆脱“外资”的限制。

但也有企查查数据显示,目前益海嘉里的控股股东为Bathos,持有公司99.99%股份,另有上海阔海投资有限公司持有公司0.01%的股权。

公司股东情况 据企查查

公司报告也显示,新加坡母公司丰益国际,依次通过WCL控股、丰益中国、丰益中国(百慕达)等三家投资控股型公司间接持有Bathos100%的权益。因此,丰益国际间接持有公司99.99%的股权。假定按5.4亿股发行,公司控股股东本次发行后的持股比例将降至89.99%,仍居于绝对控制地位。