炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

流动性分层加剧,交易盘杠杆趋降

(海通姜珮珊等,债券每周交流与思考第386期)

来源:姜超(金麒麟分析师)宏观债券研究

上周债市呈现熊陡行情,关键期限国债利率平均上行9BP,关键期限AAA级企业债收益率平均上行4BP,转债指数反弹0.26%。

美国经济回升

上周美国经济数据整体好于预期,零售继续回升,就业有所好转,服务业改善但仍存压力,贸易逆差扩大超预期。美国8月Markit服务业PMI终值为55,略超预期,创19年3月以来新高;零售销售继续回升,至8月29日当周红皮书商业零售销售同比升4.6%,前值升0.6%;环比升5.8%,前值升4.1%。

就业方面,8月ADP就业人数新增42.8万,创有记录以来的第三大增幅,前值16.7万;8月29日当周初请失业金人数88.1万人,回落至100万人以下;8月非农就业人口新增137.1万,超出预期;8月季调失业率降至8.4%,前值10.2%,已连续四个月下滑;ISM非制造业指数仍在扩张,但增长速度放缓。此外,美国7月份贸易账户逆差636亿美元,较前值有所扩大,超出市场预期。

上周美联储多位高管的讲话总体仍保持了鸽派立场,大多认为美国经济一段时间内仍存在很大不确定性;此外对于新框架下的通胀预期,他们表示美联储可能会接受通胀超过2%。尽管美国经济数据向好,但美联储鸽派讲话叠加财政刺激前景不明、疫情反复、美股大跌,上周10年期美国国债利率下行2BP至0.72%,10Y-2Y国债期限利差缩减2BP至0.58%。

经济平稳运行

8月制造业PMI略有回落,但需求和生产指标均好于去年同期,中观高频数据也指向经济运行平稳:一方面,终端需求一升一降、整体稳定,35城地产销量增速回升,龙头房企销量增速也处于年内高位,而乘联会乘用车批、零增速均有改善;另一方面,工业生产有所改善,样本钢企钢材产量增速继续走高,重点电厂发电耗煤增速也由负转正。

物价方面,8月以来猪价小幅上涨,蔬菜价格反弹,鸡蛋价格大涨,由于去年同期猪价上涨带来的高基数,预计8月CPI同比回落至2.3%。8月以来国际油价上涨,国内煤价回落、钢价上涨,预计8月PPI同比降幅收窄至-2.1%。

DR为基准利率体系的培育重点

央行于8月31日发布《参与国际基准利率改革和健全中国基准利率体系》白皮书,提出了以培育DR为重点、健全中国基准利率和市场化利率体系的思路和方案。DR,即银行业存款类金融机构间以利率债为质押形成的回购加权平均利率,有效地剔除了交易参与者信用资质及抵押品资质的干扰,最能充分体现银行体系流动性状况和融资利率水平,已成为观测市场利率中枢最为重要的指标。未来进一步培育以DR为代表的银行间基准利率体系,创新和扩大DR在浮息债、浮息同业存单等金融产品中的运用,将其打造为中国货币政策调控和金融市场定价的关键性参考指标。

此外,央行认为,由于中国金融体系以银行体系为主,国债市场和政策性金融债市场远小于信贷市场,因此国债收益率和政策性金融债收益率的影响力还比较有限,信贷利率影响力更大。

总体而言,市场基准利率体系中,最重要的短期和中长期利率分别为DR和LPR,对应的政策利率分别为央行回购招标利率和MLF利率。后续DR浮息债的创设也有利于机构规避利率上行风险。

9月2日国常会强调要坚持稳健的货币政策灵活适度,保持政策力度和可持续性,不搞大水漫灌。这意味着当前货币政策回归常态化,后续是否收紧仍未有定论。

防范交易盘降杠杆风险

近两周债市连续破位,10年期国债先后跌破3.0%和3.1%关口,国开国债利差持续扩大,十年期国开债隐含税率已经接近16%、创3月中旬以来新高。展望未来,随着新一轮加杠杆周期和新一轮经济复苏周期的启动,利率也进入了上行周期。在基本面再度回落、社融增速趋势性回落、货币再度转松、利率超调至历史中位数之前,当前的债市熊市仍将延续,依然建议缩短久期,以票息策略为主。

从机构杠杆率来看,8月资金面紧张、同业存单量价齐升、供给压力加大的背景下,地方债和国债供给压力主要由银行、广义基金和保险承接,配置型机构整体降杠杆,而交易类机构“逆势”加杠杆。具体来说,银行杠杆率同比下降1.8个百分点至98.1%,保险杠杆率同比下降1.3个百分点,但券商杠杆率同比上升26个百分点至 230%,广义基金杠杆率109%,环比上升2.1个百分点,同比上升3.5个百分点,已经回到17年同期水平。

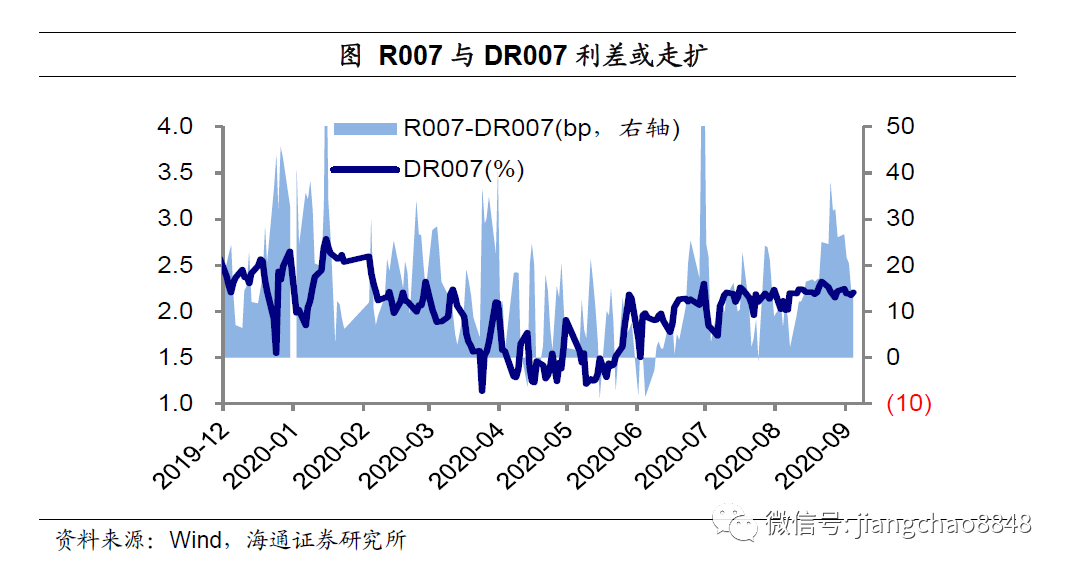

预计9月中下旬R与DR的利差可能有走扩风险。这是因为5月以来结构性存款持续压降、同业存单量价齐升,存单替换结构性存款的行为会恶化部分中小行的流动性指标,叠加超储率位于低位,流动性分层现象加剧。这将引发交易类机构降杠杆,从日度高频数据看,9月前4个交易日隔夜回购成交量占比已经较8月同期下降1个百分点。后续需防范资金和债市波动风险,短期维持十年期国债 3.0~3.3%的判断。

一、货币利率:R与DR利差或走扩

1)资金面依然偏紧。上周央行逆回购投放2800亿元,逆回购到期7500亿元,公开市场净回笼4700亿元。R001均值上行24bp至2.03%,R007均值下行11bp至2.4%。DR001均值上行21bp至1.95%,DR007均值与上周基本持平。

2)DR为基准利率体系的培育重点。央行发布《参与国际基准利率改革和健全中国基准利率体系》白皮书,提出了以培育DR为重点、健全中国基准利率和市场化利率体系的思路和方案。未来将创新和扩大DR在浮息债、浮息同业存单等金融产品中的运用,将其打造为中国货币政策调控和金融市场定价的关键性参考指标。央行白皮书显示,市场基准利率体系中,最重要的短期和中长期利率分别为DR和LPR,后续DR浮息债的创设也有利于机构规避利率上行风险。

3)R与DR利差或走扩。9月2日国常会强调要坚持稳健的货币政策灵活适度,保持政策力度和可持续性,不搞大水漫灌。这意味着当前货币政策回归常态化,后续是否收紧仍未有定论。5月以来结构性存款持续压降、同业存单量价齐升,这会恶化部分中小行的流动性指标,叠加超储率位于低位,流动性分层现象加剧,预计9月资金面将维持紧平衡,中下旬R与DR的利差依然有走扩风险。

二、利率债:十年国债跌破3.1%

1)债市熊陡行情。上周1年期国债收于2.59%,环比上行10BP;10年期国债收于3.12%,环比上行6BP。1年期国开债收于2.85%,环比上行2BP;10年期国开债收于3.69%,环比上行7BP。

2)供给增加,需求疲弱。上周,利率债净供给为4372亿元,环比增加1589亿元;总发行量5089亿元,环比增加880亿元,其中记账式国债发行2236亿元,环比增加2136亿元;政策性金融债发行1142亿元,环比减少98亿元;地方政府债发行1711亿元,环比减少1159亿元。截至9月4日,未来一周国债计划发行量1970亿元、环比减少230亿元。从招投标结果来看,上周7年期农发债、国债需求较差。

3)防范交易盘降杠杆风险。近两周债市连续破位,国开国债利差持续扩大。在基本面再度回落、社融增速趋势性回落、货币再度转松、利率超调至历史中位数之前,当前的债市熊市仍将延续,依然建议缩短久期,以票息策略为主。从机构杠杆率来看,8月配置型机构整体降杠杆,而交易类机构“逆势”加杠杆,广义基金杠杆率已经回到17年同期水平。 5月以来存单替换结构性存款的行为会恶化部分中小行的流动性指标,叠加超储率位于低位,流动性分层现象加剧,预计9月中下旬R与DR的利差可能有走扩风险。这将引发交易类机构降杠杆,从日度高频数据看,9月前4个交易日隔夜回购成交量占比已经较8月同期下降1个百分点。后续需防范资金和债市波动风险,短期维持十年期国债 3.0~3.3%的判断。

三、信用债:分化延续,注重挖掘

1)信用债收益率继续上行。上周AAA级企业债收益率平均上行4BP,AA级企业债收益率平均上行4BP,城投债收益率平均上行6BP。信用利差整体较前一周略有压缩,但变动不大,绝对水平仍较低。等级利差在前期大幅压缩后本周趋缓,期限利差本周略有压缩但幅度也有限;一级市场上发行利率抬升,取消发行环比增加,融资难度有所增加。

2)上市公司中报点评:分化。截止目前A股上市公司中报基本披露完毕,二季度非金融企业业绩降幅明显收窄,20Q2单季归母净利润同比增速回升至-2.4%,上半年累计增速-25.1%。行业看,上半年通信、农林牧渔利润增速最高,其中通信行业主要是二季度以来受益于数字经济的快速增长以及新基建政策的迅速铺开;农林牧渔主要是猪价高企以及对内消费的增长,不过该板块二季度增速较一季度有明显回落,其中畜牧业二季度归母净利增速环比下降,渔业大幅转负,而种植业与农产品加工好转。消费者服务、交通运输、综合、商贸零售行业受疫情冲击相对较大,归母净利润增速下滑明显且修复较慢,尤其是消费者服务和交运行业(航空机场、公路铁路表现较差)远未修复。房地产行业上半年归母净利润同比下降21.8%,主要是一季度受疫情影响,二季度单季增速已经收窄至-7%。

3)分化延续,信用债注重挖掘。展望后市,我们认为信用利差上下空间均有限,信用债投资仍以票息策略为主,行业间、企业主体间的分化延续,建议注重个体信用挖掘。板块方面,城投安全性逻辑仍在,短久期下可适度下沉,地产债面临融资边际收紧的影响,但对稳健的主体影响不大,其他产业债关注盈利、现金流修复主线,轻配行业龙头。

四、可转债:短期震荡,趋势不变

1)转债指数上涨。上周中证转债指数上涨0.26%,同期沪深300指数下跌1.53%、创业板指下跌0.93 %、上证50下跌1.76 %。周日均成交量(包含EB)283亿元,环比下降13%,我们计算的转债全样本指数(包含公募EB)上涨0.33%。个券190涨4平188跌,正股135涨1平176跌。个券涨幅前5位分别是新莱转债(21.55 %)、上机转债(13.09 %)、联泰转债(9.90 %)、蓝晓转债(9.87 %)、新泉转债(8.57 %)。

2)2只转债公告发行。上周宝莱特(2.19亿元)、崇达技术(14亿元)转债公告发行。审批方面,侨银环保(4.2亿元)、大参林(14.05亿元)、鸿路钢构(18.8亿元)、斯莱克(3.88亿元)、弘信电子(5.7亿元)、乐歌股份(1.42亿元)转债获批文;星宇股份(15亿元)、大秦铁路(320亿元)、盈峰环境(14.76亿元)转债过会;震安科技(2.85)、利民股份(9.8亿元)获受理;乐普医疗(16.38亿元)、晶科科技(30亿元)公布了转债预案。

3)短期震荡,趋势不变。8月转债指数小幅上涨,总体高位震荡,9月第一周权益市场下跌但转债表现出一定的抗跌性,全市场平均转股溢价率有所拉升。从全部A股上市公司的情况来看,二季度大部分行业业绩有所修复,随着经济复苏的展开,信用扩张仍将继续,此外宏观流动性的数量依旧宽松,微观流动性充裕,但另一方面海外因素也是短期扰动的来源,总体对于权益市场我们认为未来有望进入业绩驱动的慢牛行情。行业方面,随着地产周期的启动,以金融、地产、工业、材料、可选消费等为代表的偏周期性行业将从中受益,其盈利的改善将是大概率事件,在利率上行的阶段,部分高估值的成长股或将承压。转债8月以来走势也较为纠结,周线震荡阴阳交替,赚钱效应有所下降,但基于对权益市场向上趋势不变的判断,短期扰动回调或带来一定配置机会,策略上一方面可关注优质新券,另一方面挖掘估值合理有业绩催化逻辑的中低价个券的补涨机会,对于高价股性标的,主要关注正股走势,建议更多关注顺周期和景气度较高的板块。

风险提示:基本面变化、货币政策不达预期、资金面大幅波动。

海通姜珮珊:债市流动性分层加剧 交易盘杠杆趋降

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。