炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

经济稳步恢复,债市拐点未至——海通固收利率债月报(姜珮珊、孙丽萍)

来源:姜超(金麒麟分析师)宏观债券研究

经济稳步恢复,债市拐点未至

——海通固收利率债月报

(姜珮珊、孙丽萍)

概要

海外债市:经济复苏放缓

美国大选进入关键阶段,而特朗普确诊,大选戏剧性变化推升市场波动,疫情数据再现抬头趋势,财政刺激方案仍未达成协议,美国经济复苏放缓,市场情绪不稳,截至10月6日美债震荡下跌,相比于9月25日,10年期国债利率上行10BP至0.76%,10Y-2Y国债期限利差走阔8BP至0.62%。

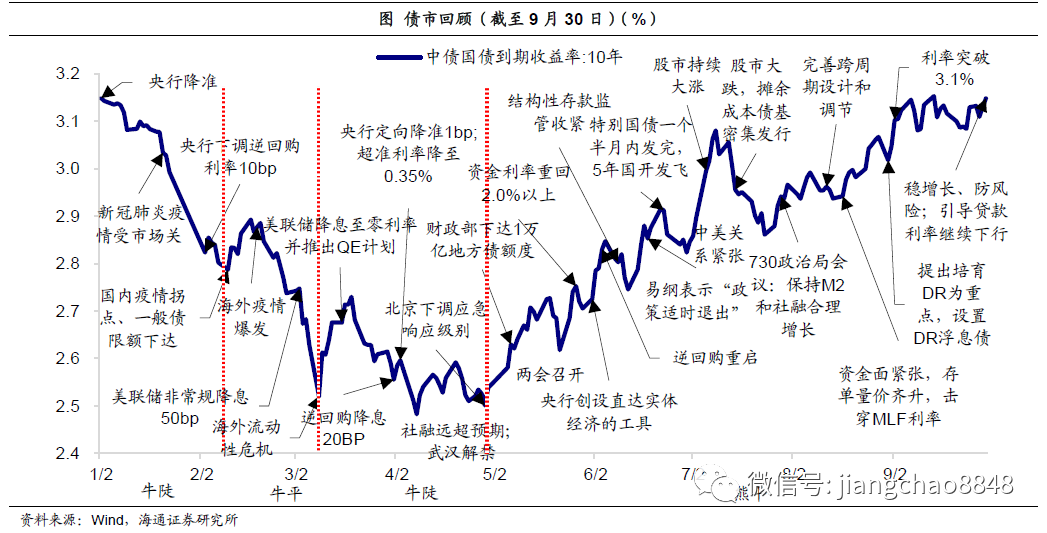

9月市场回顾:资金压力缓解,债券熊市延续

9月央行加大公开市场投放力度,净释放6100亿元跨季资金,结构性存款压降压力暂缓,存单量缩价升,利率债供给回落,季末财政投放加快,以及我国国债将被纳入WGBI指数等利好债市情绪,但经济稳步恢复,社融大超预期,消费增速首次转正,整体来看,债市熊市延续,总体震荡下跌。

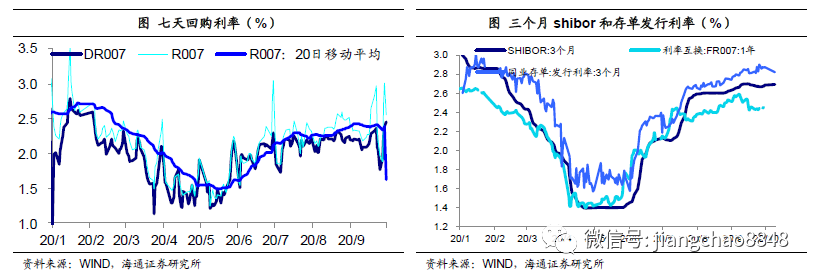

资金压力缓解。9月R001月均值为1.75%,月均值环比下行27BP;R007月均值为2.39%,环比上行2BP;DR001月均值为1.67%,环比下行28BP;DR007月均值为2.17%,环比下行2BP。

供给减少,需求尚可。9月利率债净供给为10692亿元,环比减少5190亿元;总发行量20127亿元,环比减少2821亿元。从招投标结果来看,9月最后一周农发债需求尚可。截至9月30日,未来一周国债计划发行量为850亿元。

国债曲线熊平,国开曲线变陡。截止9月30日,1年期国债收益率环比上行13BP,10年国债环比上行13BP;1年期国开债环比上行1BP,10年期国开债环比上行14BP。

经济和政策前瞻:经济稳步恢复,货币维持中性

经济复苏延续,PPI短期回落。8月国内主要经济指标均有改善。9月PMI显示9月制造业继续复苏,新订单指数回升显示外需继续改善,服务业PMI提速改善。从9月以来的中观高频数据显示,终端需求好坏参半,工业生产仍在高位。物价方面,9月CPI与PPI同比或纷纷回落。根据社融增速对经济的领先性,我们预计本轮经济复苏有望延续到明年上半年。

打通货币传导堵点,货币中性延续。国常会强调要坚持稳健的货币政策灵活适度,保持政策力度和可持续性;央行三季度例会强调,着力打通货币传导的多种堵点,综合施策推动综合融资成本明显下降。政策在延续前期基调的同时,更强调深化利率市场化改革。年内货币转松还缺乏基本面的支持,但考虑到就业尚未明显改善,货币也不会立刻收紧,总体来看货币政策仍将维持中性。

债市前瞻:利率拐点未至,中短端优于长端

展望10月,债熊仍将延续。债市利多因素主要包括PPI短期回落、四季度债市供需格局改善、临近美国大选全球资本市场不确定因素增加。但利空因素主要包括:第一,基本面对债市整体不利,9月PMI与高频数据均显示经济稳步恢复,外需持续向好,社融与M2增速拐点可能出现在11~12月;第二,10月资金面依然面临挑战,10月是缴税大月,财政支出在季初或较9月放缓,结构性存款压降压力仍大,且1.9万亿存单将集中到期;第三,从过去几轮熊尾利率调整位置、隐含税率以及社融-M2增速差领先关系来看,利率拐点未至。

中短端优于长端。当前收益率曲线较为平坦,国债1~3年的配置价值较好、位于2010年以来的42~43%分位数,国开债同样中短端配置价值大于长端,超长端国债配置价格好于10年但依然位于30%分位数以下。因此,我们依然建议缩短久期、以票息策略为主。

1. 利率债前瞻:经济稳步恢复,债市拐点未至

1.1 海外债市:经济复苏放缓

上周经济数据大多疲软,非农就业数据低迷,个人收入不佳,消费增长放缓,制造业扩张减速。具体来看,美国9月季调后非农就业人口新增66.1万人,显著低于预期和前值,美联储梅斯特表示失业率可能需要两到三年的时间才能回到今年2月份的水平。8月美国个人收入环比下降2.7%,远不及7月的数据表现。8月消费者开支增长1%,为美国经济重启以来最低增幅。制造业扩张减速,9月ISM制造业指数从8月份的56%下跌至54.6%。

美国大选进入关键阶段,而特朗普确诊,大选戏剧性变化推升市场波动,疫情数据再现抬头趋势,财政刺激方案仍未达成协议,美国经济复苏放缓,市场情绪不稳,截至10月6日美债震荡下跌,相比于9月25日,10年期国债利率上行10BP至0.76%,10Y-2Y国债期限利差走阔8BP至0.62%。

1.2 9月国内债市回顾:资金压力缓解,债券熊市延续

9月央行加大公开市场投放力度,净释放6100亿元跨季资金,结构性存款压降压力暂缓,存单量缩价升,利率债供给回落,季末财政投放加快,以及我国国债将被纳入WGBI指数等利好债市情绪,但经济稳步恢复,社融大超预期,消费增速首次转正,整体来看,债市熊市延续,总体震荡下跌。

1.3 基本面判断:经济稳步恢复,PPI短期回落

8月国内主要经济指标均有改善。具体来看,8月工业增速明显回升至5.6%,指向工业生产有所改善。固定资产投资当月增速继续上行至9.3%,其中民间投资增速显著回升至19.5%,指向投资的内生动力恢复势头较强。三大类投资增速涨多跌少,其中房地产投资当月增速继续上升至12.1%,创19年5月以来新高。社消零售增速年内首次实现正增长,消费的恢复速度短期有明显加快。利润方面来看,8月份工业企业利润增速高位稳定,而下游需求的强劲恢复也逐渐向中上游行业传导,钢铁、石化等原材料制造业利润增速显著改善,装备制造业利润增速仍维持高位。库存方面,当前工业企业库存较疫情期间的峰值已有明显去化,企业库存由去转补。8月国内主要经济指标均有改善,根据社融增速对经济的领先性,我们预计本轮经济复苏有望延续到明年上半年。

9月经济稳步恢复。9月PMI显示9月制造业继续复苏,新订单指数回升显示外需继续改善,服务业PMI提速改善。从9月以来的中观高频数据来看,终端需求好坏参半,工业生产仍在高位。需求端,35城地产销量增速回落至2%,但乘联会乘用车批发、零售销量增速双双回升至11%和12%;生产端,样本钢企钢材产量增速小幅回落至5.9%,仍处年内较高水平,汽车、钢铁和化工等主要行业开工率涨多跌少。

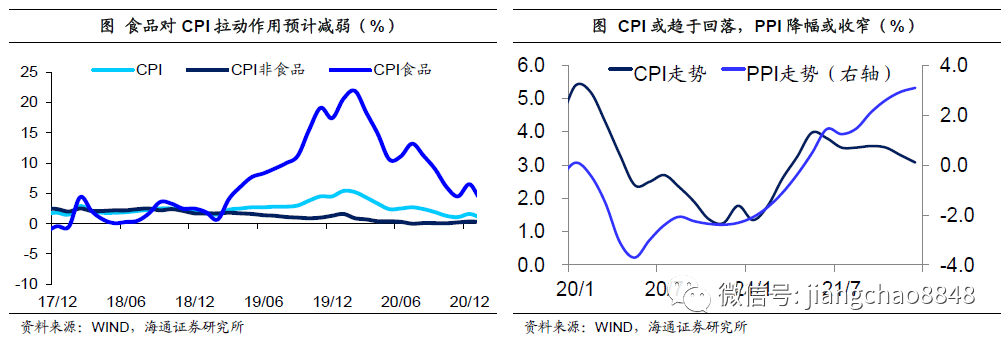

9月通胀压力不大,CPI或有所回落。9月以来猪价和水果价格均有所回落,蔬菜价格继续反弹,我们预计9月CPI同比回落至1.9%。9月以来国际油价回落,国内煤价上涨、钢价回落,我们预计9月PPI同比略降至-2.1%。去年同期高基数的影响短期仍将持续,未来数月食品价格对CPI拉动作用预计继续减弱。在疫情未完全结束的情况下,需求复苏预计放缓,PPI难有大幅回升。整体来看今年年内通胀压力不大。

1.4 政策判断:打通货币传导堵点,推动融资成本下降

打通货币传导堵点,推动融资成本下降。9月2日国常会强调要坚持稳健的货币政策灵活适度,保持政策力度和可持续性。9月25日召开的央行货币政策委员会第三季度例会上再次强调,稳健的货币政策要更加灵活适度、精准导向,综合运用并创新多种货币政策工具,保持流动性合理充裕。会议指示:1)要有效发挥结构性货币政策工具的精准滴灌作用,提高政策的“直达性”;2)着力打通货币传导的多种堵点,继续释放改革促进降低贷款利率的潜力,综合施策推动综合融资成本明显下降;3)加快形成以国内大循环为主体、国内国际双循环相互促进的新发展格局;4)进一步扩大金融高水平双向开放,提高开放条件下经济金融管理能力和防控风险能力;5)深化利率市场化改革,引导贷款利率继续下行;6)守住不发生系统性金融风险的底线,实现稳增长和防风险长期均衡。

LPR改革明晰两条利率传导路径。央行货币政策执行报告增刊《有序推进贷款市场报价利率改革》明晰了两条政策利率影响市场利率路径,一是央行通过OMO利率影响DR/R利率和国债收益率。二是央行通过调整MLF利率影响LPR报价,从而影响实体贷款利率。此外,增刊提出结构性流动性短缺的货币政策操作框架,即始终保持结构性的流动性短缺,增强央行对利率的调控能力,维护货币市场利率在合理区间运行。

货币仍将维持中性。9月份央行再度重启14天逆回购投放、释放跨季资金,此外MLF净投放4000亿元,净投放量创18年8月以来新高,我们认为这是央行为充分满足金融机构资金需求,提供中长期较高成本的资金,并非货币转松;8月社融大超预期,预计年内货币与社融增速后续依然回升,我们认为货币转松还缺乏基本面的支持,短期内货币政策也难以放松;考虑到就业尚未出现明显改善,因此货币政策也不会立刻收紧。总体来看货币政策仍将维持中性。

1.5 债市前瞻:利率拐点未至,中短端优于长端

展望10月债市,多因素交织影响下,债熊仍将延续。债市利多因素主要包括三点:一是9月以来生产资料价格整体下跌使得PPI短期回落;二是债市供给压力减小,且四季度信贷增速放缓,债市供需格局改善;三是临近美国大选全球资本市场不确定因素增加(如特朗普感染新冠病毒给大选增加变数)。但利空因素主要包括:第一,基本面对债市整体不利,9月PMI与高频数据均显示国内经济稳步恢复,外需持续向好,社融与M2增速拐点可能出现在11~12月,名义GDP增速或持续回升至明年一季度;第二,10月资金面依然面临挑战,10月份是缴税大月(6月以来税收收入持续同比多增),财政支出在季初或较9月放缓,结构性存款压降压力仍大,且1.9万亿存单将集中到期;第三,从过去几轮熊尾利率调整位置、隐含税率以及社融-M2增速差领先关系来看,利率拐点未至。

中短端优于长端。当前收益率曲线较为平坦,国债1~3年的配置价值较好、位于2010年以来的42~43%分位数,国开债同样中短端配置价值大于长端,超长端国债配置价格好于10年但依然位于30%分位数以下。因此,我们依然建议缩短久期、以票息策略为主。

2. 9月货币市场:资金压力缓解

央行加大投放力度,资金压力缓解。9月,央行逆回购投放24700亿元,逆回购到期24800亿元;国库现金定存投放800亿元,国库现金定存到期500亿元,MLF投放6000亿元,MLF到期2000亿元,公开市场净投放4200亿元。

从银行间质押式回购利率来看,9月R001月均值为1.75%,月均值下行27BP;R007月均值为2.39%,月均值上行2BP;DR001月均值为1.67%,月均值下行28BP;DR007月均值为2.17%,月均值下行2BP。

3. 9月一级市场:供给减少,需求尚可

上月,利率债净供给为10692亿元,环比减少5190亿元;总发行量20127亿元,环比减少2821亿元。其中,记账式国债发行8004亿元,环比增加2344亿元;政策性金融债发行4914亿元,环比减少378亿元;地方政府债发行7209亿元,环比减少4788亿元。截至9月30日,未来一周国债计划发行量为850亿元。

9月最后一周,农发债招标需求分化,整体尚可。具体来说:

1年期、3年期农发债需求较好。其中,20农发06(增13)和20农发07(增8)认购倍数分别未7.47和7.74倍。5年期的20农发08(增发)和10年期的20农发04(增24)认购倍数分别未3.95和3.48,需求一般。

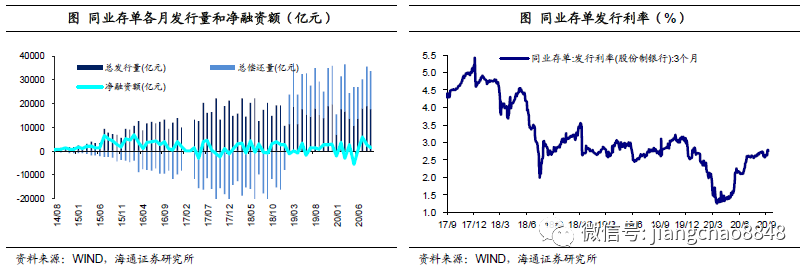

存单量缩价升。9月同业存单总发行量环比减少1553亿元,至17578亿元;总偿还量16296亿元,环比减少289亿元;单月净融资额为1282亿元,环比减少1264亿元。3M股份行存单发行利率月均值为2.67%,环比上行6BP。

4. 9月二级市场:熊平延续

国债收益率曲线熊平走势延续。具体来看,截止9月30日,1年期国债收于2.65%,环比上行13BP;10年期国债收于3.15%,环比上行13BP。1年期国开债收于2.84%,环比上行1BP;10年期国开债收于3.72%,环比上行14BP。

截至9月30日,从收益率绝对水平来看,十年国债收益率位于22%分位数(2010年以来,下同),3-5年国债位于37%~43%分位数左右,1Y国债位于42%分位数;相对于国债,十年国开分位数更高,中端国开分位数较低。

从期限利差来看,国债10-1Y收益率曲线最为陡峭,10-1Y利差缩窄1bp至50bp,位于28%分位数;相对于国债,国开曲线中长端更陡,尤其是10-5Y位于59%分位数;但3-1Y分位数(47%)低于国债(57%)。

从隐含税率来看,10年国开债隐含税率微幅下行至15.36%,位于62%分位数,1年国开债隐含税率为6.87%,其余关键期限的隐含税率在11%-12%左右。

海通固收:经济稳步恢复 债市拐点未至

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。