来源:爱期权

原标题:爱权说0914丨选择性价比高的期权策略,避免看对方向不赚钱

行情一览

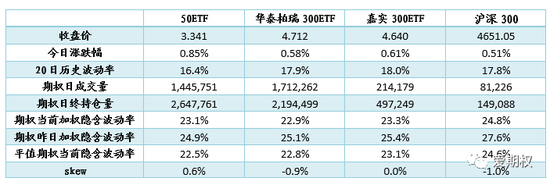

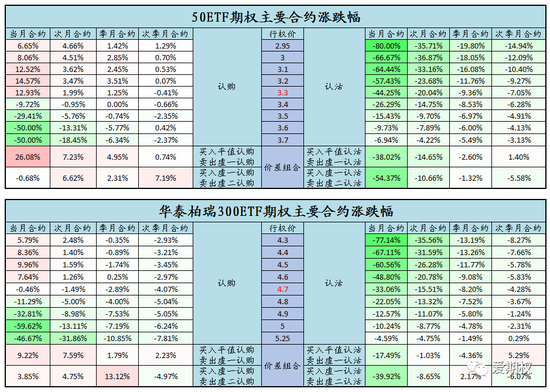

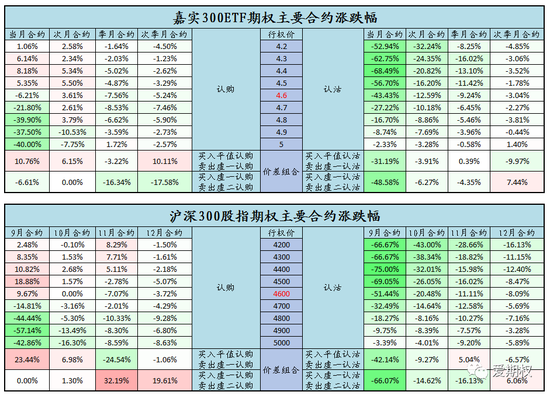

期权标的小幅上涨。今日A股小幅高开,盘中窄幅震荡最终小幅收涨。期权标的方面,50ETF上涨0.85%,华泰柏瑞300ETF上涨0.58%、嘉实300ETF上涨0.61%,沪深300上涨0.51%。

期权隐含波动率有所下降。截至收盘四个期权品种加权隐含波动率分别为23.1%、22.9%、23.3%、24.8%,较上周五有一定程度的下降,不过目前仍处于历史69%分位点的中等偏高位置。四个期权的隐含波动率曲面skew目前分别为0.6%、-0.9%、0.0%、-1.0%。(skew<0代表认购期权隐含波动率偏高,skew>0代表认沽期权隐含波动率偏高。)

谁是赢家

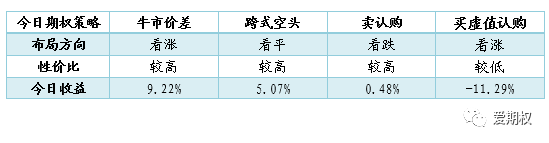

虚值认购不涨反跌,牛市价差表现最佳。今日虽然标的有所上涨,但隐含波动率下降使得虚值认沽期权不涨反跌,仅实值认购有所获利,牛市价差组合买入偏实值的认购、卖出偏虚值的认购,在今日表现最佳。

很多做期权的投资者会有明明看对了方向,但没赚到钱的苦恼。就比如今日,市场上涨了,结果虚值认购反倒亏了钱。出现今日这一现象的原因就在于,期权隐含波动率近期是比较高的,期权的权利金成本比较贵,尽管今日市场上涨,但并不足以抵消虚值认购期权时间价值流逝和今日隐含波动率下降带来的反向作用,最终使得虚值认购不涨反跌。事实上,使用期权布局上涨的方式有很多种,如何选择较好的那一种,这要求投资者对期权的隐含波动率变化和特点有一个基本的判断。

选择性价比较高的策略尤为重要。其实,在上周爱权说的【每日一策】中,我们就多次建议看涨使用牛市价差组合的方法,这其实上就是我们基于期权市场多个角度的因素,给出的同一观点下性价比较高的策略。

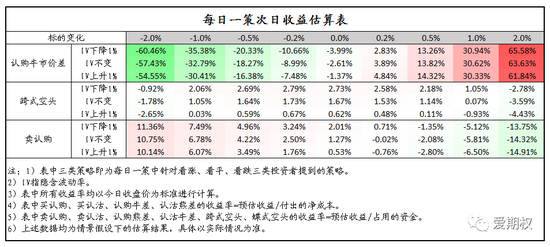

在上周【每日一策】中,我们建议看涨做价差、看平用跨式空头、看跌卖认购,从上图可以看到,看涨的牛市价差组合表现最佳,看震荡的跨式空头有所获利,甚至看跌的卖认购今日也没有亏。反观买虚值认购,看对了方向还亏了。这就是同一环境下性价比高的策略与性价比低的策略的区别。投资者在基于自身观点判断的基础上,可以参考我们的【每日一策】的内容,选择性价比较好的期权策略进行投资。

每日一策

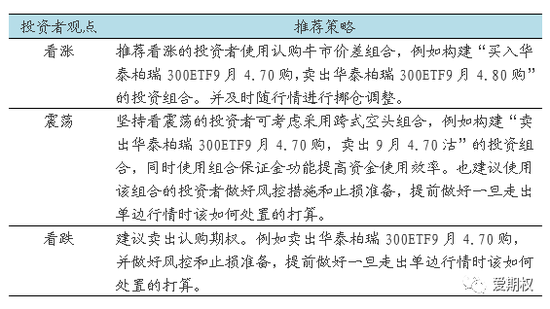

目前建议看涨的投资者以价差组合为主。鉴于目前隐含波动率仍然偏高,建议看涨的投资者使用牛市价差组合,降低隐含波动率对收益带来的影响。择时能力较强的投资者也可以使用浅虚值期权合约布局日内短期的方向性变动,可以起到增强收益的效果。

可以通过负vega策略布局波动率回落。认为市场波动将逐渐降低的投资者可以通过跨式空头、宽跨式空头等负vega策略布局隐含波动率回落。在目前隐含波动率相对偏高的环境下,相应的获利空间和获利机会比较大。不过也有两点需注意,其一仓位不要过重,虽然隐含波动率已经较高,但并不意味着未来隐含波动率就不会再上涨了。如果仓位太满,很可能在一次波动中导致保证金不足从而遭受损失。其二要做好注意做好风控措施,做好出现极端行情该怎么办的打算。