热点栏目

热点栏目原标题:英国“拖欧”的风险又回来了,投资者准备迎接市场的疯狂走势

不知不觉2020年已经过完一大半了,这一年以来,全球新冠大流行肆虐,各国央行的宽松潮汹涌。如今,投资者正准备面对一个他们在2020年大部分时间里一直忽视的风险:英国脱欧。

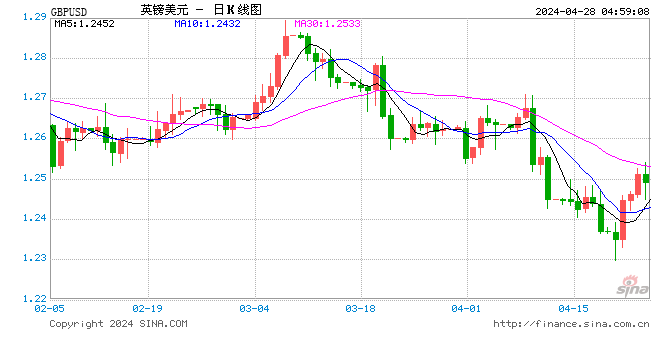

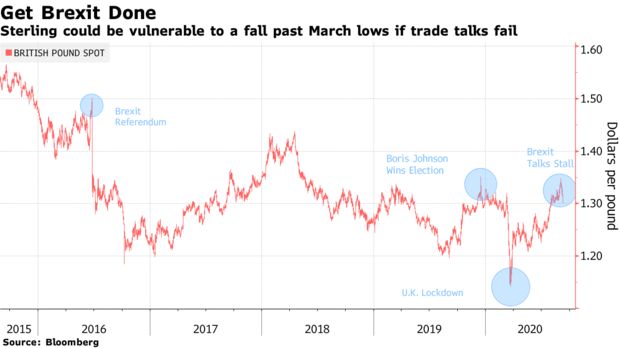

英国和欧盟在10月最后期限之前达成贸易协定的可能性看起来越来越小,英国本周表示情愿退出谈判。基金经理表示,若英国这么做,将导致英镑跌至35年低点,股市表现落后于全球同行,在投资者押注英国央行降息之际造成债券收益率首次降至负值区域。

“如果风险资产遭遇重大抛售,再加上糟糕的英国脱欧结果,那么英镑就没有理由不会跌破3月低点,”安联投资的投资组合经理Mike Riddell表示。那意味着英镑将下跌12%至1.14美元左右,即1985年以来的最低水平。

过去几个月,与贸易谈判失败有关的风险一直被新冠疫情的经济后果盖过,并非投资者关注的焦点,直到最近情况才有所变化。自2016年公投以来一直扮演英国脱欧市场晴雨表角色的英镑,兑美元汇率一直和其他G10货币一道上涨。

围绕英国脱欧的自满情绪促使Riddell在最近几个月增加了英镑空头头寸,并将英镑用作避险对冲,主要是对美元和日元。

相比之下,彭博调查显示分析师预计到2020年底,英镑只会小幅下降至1.30美元,明年恢复涨势。高盛集团、摩根大通和摩根士丹利的经济学家都仍预计,到12月底会达成贸易协议。

但是随着英国和欧盟之间的正式谈判本周恢复,相关风险又重新回到了投资者的视野中。英国首相约翰逊暗示,如果在10月中旬之前达不成协议,他愿意放任谈判破裂,而不是做出妥协。官员们还起草了一项可能破坏谈判的法律,北爱尔兰事务大臣Brandon Lewis承认此举会违反国际法。

欧盟英国脱欧首席谈判代表米歇尔·巴尼耶感到“担心和失望”。

贸易紧张局势加剧导致英镑本周暴跌了约2%,至近1.30美元;并推动未来三个月英镑兑美元波动的对冲成本升至5月以来的最高水平,与此同时,约翰逊的言论刺激了押注英镑到12月份贬值的期权录得六个月来的最大涨幅。

价值陷阱

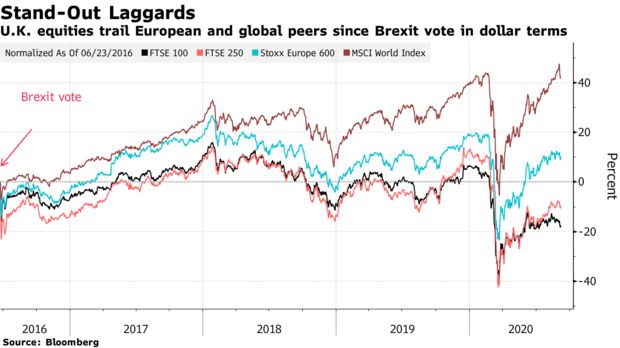

英国脱欧继续拖累该国股市,富时100指数相对于MSCI世界指数跌至历史低点。尽管英镑贬值可能会为出口商带来提振,但美国银行的8月份基金调查显示,投资者减持英国股票的程度超过其他国家股票。

“我们认为英国是一个价值陷阱,”信安环球投资的首席策略师Seema Shah表示。“估值可能有吸引力,但基本面却并非如此。”

除了脱欧,英国经济所遭受的新冠疫情冲击严重程度在欧洲居前列,同时下个月必须决定是继续支持数以百万计的强制休假就业者,还是面临失业人数激增的局面。

这可能意味着英国股票将面临更大的痛苦,再加上对脱欧痛苦过渡的担忧,可能会进一步刺激对英国国债的避险需求。基准债券收益率在3月份疫情大冲击期间已跌至创纪录的水平附近,两年期债券收益率周二跌至负0.156%的历史最低点。

Legal & General Investment Management的多资产基金负责人John Roe预计,如果对贸易谈判崩溃的担忧推高英国利率变为负值的可能性,那么英国国债将上涨。

与本周早些时候的9月相比,货币市场已经将英国央行降息的预期提前至5月。市场潜在的动荡也增加了央行购买更多债券的机会。

汇丰控股英国利率策略主管Daniela Russell表示:“值得注意的是,英国央行的预测是基于英国与欧盟年底前达成全面贸易协议。”

北欧银行首席策略师Jan von Gerich表示,明年债券收益率跌破这一水平变为负值的可能性为40%。

最基本的协议

投资主管Aaron Rock说,一个“基本的”自由贸易协议将足以避免这种情况,并导致安本标准投资公司减持英国国债。”

花旗集团外汇策略师Adam Pickett说,市场尚未消化英国和欧盟在最后一刻达成协议的可能性,预计英镑兑美元汇率将回升至1.35美元。

无论是哪种情况,基金经理们都将乐于看到这个问题的结束,脱欧迫使他们在深夜不得不加班。公投结果颠覆了市场,下台了两位首相,并导致国家分裂。

“它拖了足够长的时间,”安本标准投资的Rock说,“如果我们能继续前进,对所有有关方面都会更好。”