原标题:南极光4年收到现金与营收差渐远 流动负债2年翻倍钱紧

中国经济网

编者按:深交所创业板上市委员会定于9月17日召开2020年第26次上市委员会审议会议,审议深圳市南极光电子科技股份有限公司的首发上市申请。

南极光拟发行不超过2960.6423万股,不低于发行后公司总股本的25%,由海通证券担任保荐机构。

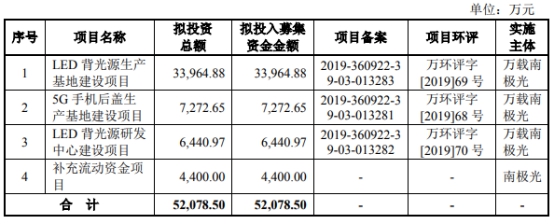

公司拟募集资金52,078.50万元,其中33,964.88万元用于LED背光源生产基地建设项目,7272.65万元用于5G手机后盖生产基地建设项目,6440.97万元用于LED背光源研发中心建设项目,4400万元用于补充流动资金。

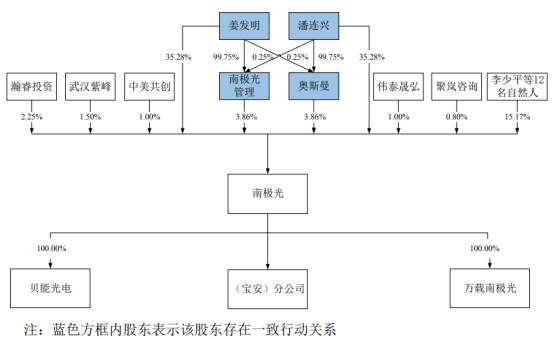

南极光主营背光显示模组为核心的手机零部件的研发、生产和销售。2009年,姜发明和潘连兴联合创立南极光前身南极光有限,潘连兴为姜发明的侄女婿。

姜发明与潘连兴一直持有发行人相同比例股权,并列为第一大股东。姜发明、潘连兴及其分别控制的南极光管理、奥斯曼签订了《一致行动协议》,因此姜发明和潘连兴认定为公司的共同控制人。

截至2020年9月10日,公司股东姜发明直接持有35.28%、间接持有3.86%南极光的股份,股东潘连兴同样直接持有35.28%、间接持有3.86%股份。姜发明和潘连兴二人直接和间接合计持有南极光78.27%股份。姜发明和潘连兴二人均为中国国籍,无境外永久居留权。

公司也是典型的家族企业。南极光研发中心总工程师、核心技术人员徐贤强为姜发明外甥,持有南极光1.25%的股份,公司股东之一张少漩为姜发明外甥女,持有0.25%股份,潘景泉为潘连兴堂弟,持有0.25%股份。

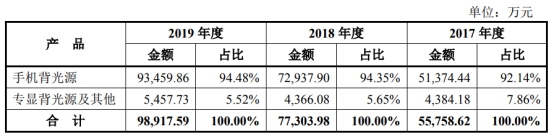

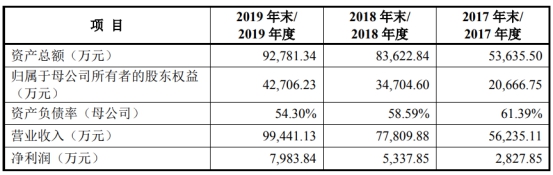

2016年至2019年,南极光实现营业收入分别为58,178.42万元、56,235.11万元、77,809.88万元、99,441.13万元,2017年、2018年、2019年同比增长分别为-3.34%、38.37%、27.80%。

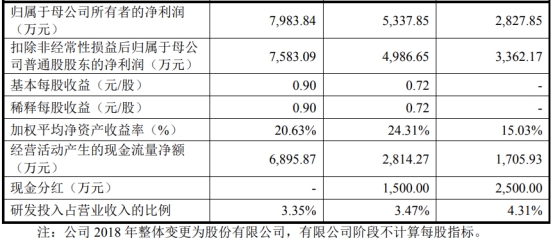

同期南极光实现净利润分别为5008.73万元、2827.85万元、5337.85万元、7983.84万元,2017年、2018年、2019年同比增长分别为-43.54%、88.76%、49.57%。报告期内,南极光的营收和净利润增速波动较大。

2016年至2019年,公司销售商品、提供劳务收到的现金分别为43,532.39万元、40,559.59万元、47,305.99万元和69,491.72万元,经营活动产生的现金流量净额分别为2576.51万元、1705.93万元、2814.27万元和6895.87万元,与营业收入的差距越发明显。

2016年至2019年,南极光的毛利率分别为21.55%、20.19%、19.55%和20.46%,同行业可比公司的毛利率均值为19.54%、20.72%、19.70%和18.09%。

2020年1-6月,南极光的营业收入为38,777.27万元,同比下降11.65%;净利润为3001.48万元,同比上升29.60%;公司毛利率为17.87%,较2019年同期的18.68%下降0.81%。

但招股书中的可比公司宝明科技(002992.SZ),1-6月营业收入为61,938.07万元,较上年同期下降34.63%;实现归属于上市公司股东的净利润4569.63万元,较上年同期下降37.05%。公司毛利率为19.84%,同比下降1.62%。

另一家可比公司隆利科技(300752.SZ)同期实现营业收入为101,354.74万元,比上年同期增长29.61%;实现归属于上市公司股东的净利润为3288.11万元,同比下降46.98%。公司毛利率为13.87%,同比下降4.49%。

对比发现,今年上半年在同行业绩大幅下滑的背景下,南极光的净利润却可以实现近30%的增幅,毛利率的降幅也显著小于可比公司。

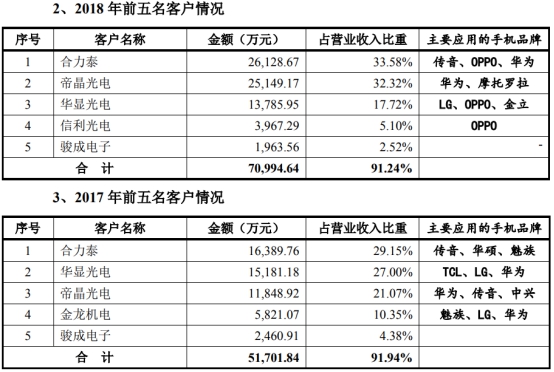

南极光的大客户集中度较高。2016年至2019年,公司前五大客户合力泰、帝晶光电等合计贡献收入分别为53,092.01万元、51,701.84万元、70,994.64万元、82,758.75万元,占当期营业收入比重分别为91.26%、91.94%、91.24%、83.23%。

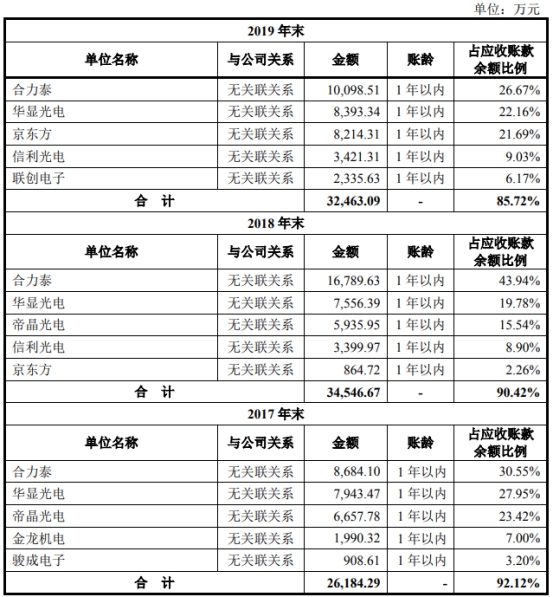

同时,南极光的应收账款前五名客户基本上与前五大客户重叠。2016年至2019年,公司对前五大客户的应收账款占应收账款余额的比例分别为92.78%、92.12%、90.42%和85.72%。

值得关注的是,2017年至2019年,南极光对大客户帝晶光电的销售收入分别为11,848.92万元、25,149.17万元、2607.56万元,毛利率分别为13.91%、13.34%、22.58%。公开信息显示,帝晶光电2018年、2019年营业收入分别为51.57亿元、44.73亿元,净利润分别为3436.74万元、-10,113.68万元。

南极光2019年对帝晶光电销售收入大幅减少,但公司对其的销售毛利率却大幅上升。这也引起了创业板审核中心的关注,要求公司分析并披露2019年对帝晶光电销售收入大幅减少的原因,在2019年对帝晶光电销售收入大幅减少、2019年帝晶光电营业收入大幅下滑且净利润大幅亏损情形下,对帝晶光电销售毛利率上升的合理性。

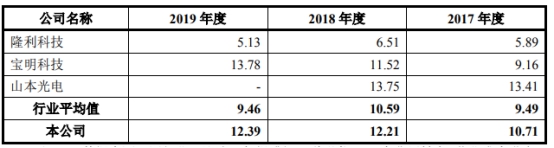

2016年至2019年,南极光的研发投入分别为1911.67万元、2423.81万元、2696.91万元和3335.95万元,占营业收入比重分别为3.29%、4.31%、3.47%、3.55%。公司研发投入占比低于隆利科技、山本光电、宝明科技三家可比公司的同期均值3.63%、4.07%、4.70%和4.96%。

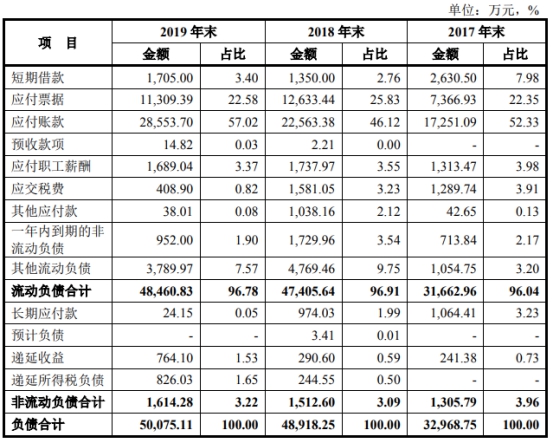

2016年至2019年,南极光负债合计24,813.25万元、32,968.75万元、48,918.25万元和50,075.11万元,其中流动负债分别为24,126.15万元、31,662.96万元、47,405.64万元和48,460.83万元,而2018年流动负债相比2016年增长了96.49%。

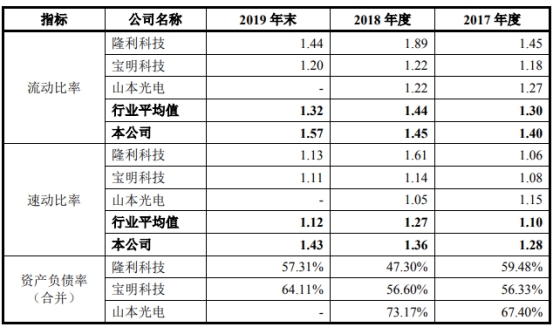

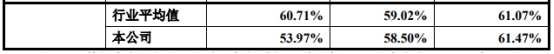

2016年末、2017年末、2018年末及2019年末,南极光的合并资产负债率分别为61.47%、58.50%和53.97%,公司资产负债率偏高。同行业可比公司的合并资产负债率均值分别为60.33%、61.07%、59.02%和60.71%。

2016年至2019年各期末,南极光的流动比率分别为1.44、1.40、1.45和1.57,速动比率分别为1.32、1.28、1.36和1.43。同行业可比公司的流动比率均值分别为1.37、1.30、1.44和1.32,速动比率均值分别为1.19、1.10、1.27和1.12。

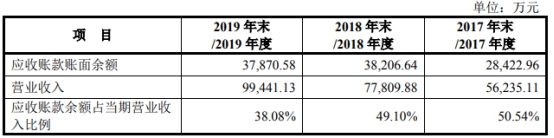

2016年末、2017年末、2018年末及2019年末,南极光的应收账款余额分别为24,704.37万元、28,422.96万元、38,206.64万元和37,870.58万元,占当年营业收入比例分别为42.46%、50.54%、49.10%和38.08%。

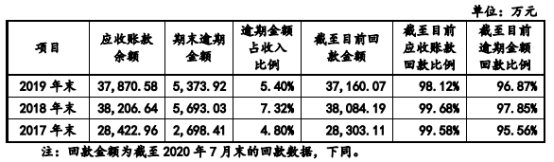

2017年至2019年各期末,南极光的应收账款期末逾期金额为2698.41万元、5693.03万元和5373.92万元,逾期金额占收入比例分别为4.80%、7.32%和5.40%。截至2020年 7 月末,报告期各期末应收账款和逾期金额基本回款。

逾期金额未全部回款主要系客户深圳市钜鼎实业发展有限公司由于经营不善未能及时支付 119.85 万元货款所致,南极光已对其全额计提款坏账准备。除去此客户的影响,2017 年至 2019 年末逾期金额截至 2020年 7 月末的回款比例分别为 100%、99.95%和 99.10%。

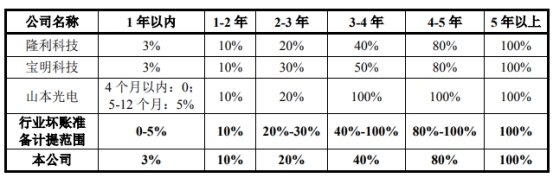

上述同期,南极光对应收账款计提坏账准备分别为859.62万元、969.01万元、1262.45万元和1254.59万元。事实上,南极光的坏账计提比同行更为宽松。公司对1年以内应收账款坏账计提3%,2-3年计提20%,3-4年计提40%,4-5年计提80%,5年以上100%计提。

而同行隆利科技、宝明科技、山本光电1年以内应收账款的计提比例为3%、3%、5%,2-3年计提分别为20%、30%、20%,3-4年计提分别为40%、50%、100%,4-5年计提分别为80%、80%、100%。

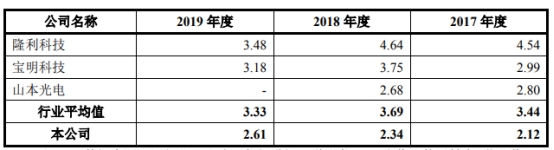

2016年至2019年,南极光的应收账款周转率分别为2.54、2.12、2.34和2.61,同行业可比公司的应收账款周转率分别为3.55、3.44、3.69和3.33,显著高于南极光。

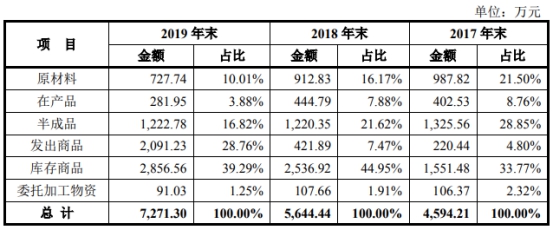

2016年至2019年各期末,南极光的存货账面价值分别为2980.72万元、3717.87万元、4477.01万元和6702.16万元,存货余额分别为3723.70万元、4594.21万元、5644.44万元和7271.30万元,呈现逐年上升态势。南极光的存货周转率分别为9.30、10.71、12.21和12.39,同行业可比公司的存货周转率均值为7.60、9.49、10.59和9.46。

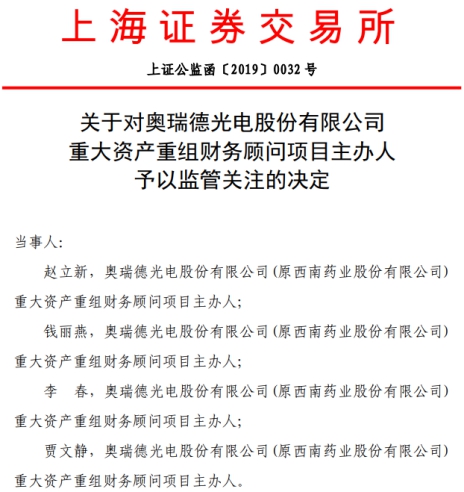

值得关注的是,南极光本次IPO保荐机构为海通证券,保荐代表为贾文静、龚思琪,其中保荐代表贾文静曾因在奥瑞德(600666.SH)重大资产重组中,未能勤勉尽责,未能为此次交易审慎估值、设计合理方案并出具准确、有效、专业的意见,上交所对贾文静予以监管关注的处罚。

另据壹财信报道,南极光在报告期内存在多起劳动纠纷,其中还包括与一高管发生诉讼。据(2018)粤03民终15933号和(2018)粤03民终16687号判决书显示,王某于2016年6月23日入职南极光,任职副总经理,在劳动关系存续期间,南极光未按双方约定向王某足额发放工资,并于2016年12月20日将王某辞退。

为此,王某与南极光对簿公堂,2019年6月广东省深圳市中级人民法院判决南极光与王某解除劳动关系,并支付解除关系的经济补偿33,500元,支付王某的律师费618.3元。

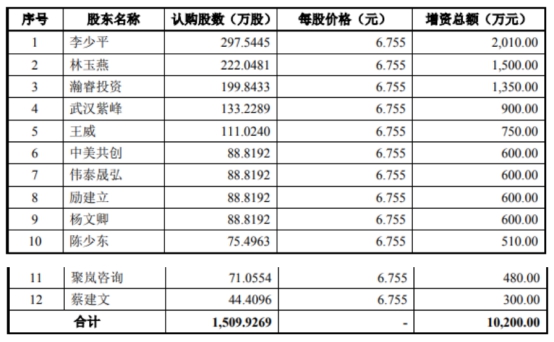

而财经网报道,2018年12月,公司召开2018年第二次临时股东大会,同意修改公司章程并新增注册资本1509.9269万元,注册资本由7372万元增加至8881.9269万元。其中,新增注册资本由12名股东以货币形式缴纳,各方最终协商确定以6.755元/股作为本次增资价格。以此计算,彼时公司估值约为6亿元。

而按照wind资讯电子元器件公司的平均市盈率24.68倍计算,相对应的公司估值为12亿元左右,上述12名股东或存在突击低价入股的嫌疑。

2017年和2018年,南极光以可供分配的利润分别向股东分红2500万元、1500万元,此外2017年8月,公司为激励高级管理人员和核心员工,发生股份支付金额1341.54万元。对比2017年、2018年经营活动产生的现金流量净额1705.93万元、2814.27万元,公司现金流并不充沛的情况下却集中分红了4000万元。

背光显示模组生产企业冲刺创业板属典型家族企业

南极光成立于2009年,主营业务为背光显示模组为核心的手机零部件的研发、生产和销售。公司产品应用于智能手机和车载显示器、医疗显示仪、工控设备显示器、家电显示器、其他消费电子显示器等各种专业显示领域。目前,公司的背光显示模组主要应用于智能手机领域。

招股说明书显示,南极光是较为典型的“家族企业”。公司成立时注册资本200万,由姜发明和潘连兴联合创立,而潘连兴是姜发明的侄女婿。

自南极光有限成立以来,姜发明与潘连兴一直持有发行人相同比例股权,并列为第一大股东。姜发明、潘连兴及其分别控制的南极光管理、奥斯曼签订了《一致行动协议》,因此姜发明和潘连兴认定为公司的共同控制人。

截至2020年9月10日,公司股东姜发明直接持有35.28%、间接持有3.86%南极光的股份,股东潘连兴同样直接持有35.28%、间接持有3.86%股份。姜发明和潘连兴二人直接和间接合计持有南极光78.27%股份。姜发明和潘连兴二人均为中国国籍,无境外永久居留权。

二人对南极光的控制还不仅如此,南极光研发中心总工程师、核心技术人员徐贤强为姜发明外甥,持有南极光1.25%的股份,公司股东之一张少漩为姜发明外甥女,持有0.25%股份,潘景泉为潘连兴堂弟,持有0.25%股份。

营收和净利增速波动较大

2016年至2019年,南极光实现营业收入分别为58,178.42万元、56,235.11万元、77,809.88万元、99,441.13万元,2017年、2018年、2019年同比增长分别为-3.34%、38.37%、27.80%。

同期南极光实现净利润分别为5008.73万元、2827.85万元、5337.85万元、7983.84万元,2017年、2018年、2019年同比增长分别为-43.54%、88.76%、49.57%。报告期内的企业营收和净利润增速波动较大。

2016年至2019年,公司销售商品、提供劳务收到的现金分别为43,532.39万元、40,559.59万元、47,305.99万元和69,491.72万元,经营活动产生的现金流量净额分别为2576.51万元、1705.93万元、2814.27万元和6895.87万元。

2020年上半年净利润增长超20% 迥异于同行

南极光2020年1-6月营业收入为38,777.27万元,同比下降11.65%,净利润为3001.48万元,同比上升29.60%。公司预计1-9月的营业收入为73,557.95万元,较去年同期增加1.51%,净利润预计为5862.30万元,较去年同期增加0.90%。

2016年至2019年,南极光的毛利率分别为21.55%、20.19%、19.55%和20.46%,同行业可比公司的毛利率均值为19.54%、20.72%、19.70%和18.09%。

2020年上半年南极光的毛利率为17.87%,较2019年同期的18.68%下降0.81%,期间费用为3725.98万元,同比下降24.73%。

但招股书中的可比公司宝明科技(002992.SZ),1-6月实现营业收入61,938.07万元,较上年同期下降34.63%;实现归属于上市公司股东的净利润4569.63万元,较上年同期下降37.05%。公司毛利率为19.84%,同比下降1.62%。

另一家可比公司隆利科技(300752.SZ),1-6月实现营业收入101,354.74万元,比上年同期增长29.61%;实现归属于上市公司股东的净利润为3288.11万元,同比下降46.98%。公司毛利率为13.87%,同比下降4.49%。

通过与可比公司业绩的对比,发现今年上半年在同行业绩大幅下滑的背景下,南极光的净利润却可以实现近30%的增幅,毛利率的降幅也显著小于可比公司。

大客户集中度较高

报告期内,南极光前五大客户基本上为合力泰、帝晶光电、华显光电、信利光电、金龙机电、京东方、联创光电等十家液晶显示模组企业。2016年至2019年,公司前五大客户合计贡献收入分别为53,092.01万元、51,701.84万元、70,994.64万元、82,758.75万元,占当期营业收入比重分别为91.26%、91.94%、91.24%、83.23%。

同期,南极光的应收账款前五名客户基本上与前五大客户重叠。2016年至2019年,公司对前五大客户的应收账款占应收账款余额的比例分别为92.78%、92.12%、90.42%和85.72%。

南极光称,各期末前五大应收账款对象主要是规模较大的上市公司及子公司、行业内知名企业,该客户信誉好,偿债能力较强,且与公司保持较为密切的合作关系,应收账款可回收性较强。

对大客户销售渐少 毛利率却飙升

2017年至2019年,南极光对帝晶光电销售收入分别为11,848.92万元、25,149.17万元、2607.56万元,毛利率分别为13.91%、13.34%、22.58%。公开信息显示,帝晶光电2018年、2019年营业收入分别为51.57亿元、44.73亿元,净利润分别为3436.74万元、-10,113.68万元。

从上述数据可以看到,南极光2019年对帝晶光电销售收入大幅减少,但公司对其的销售毛利率却大幅上升。

这也引起了创业板审核中心的关注,在对南极光的问询中,审核中心要求公司分析并披露2019年对帝晶光电销售收入大幅减少的原因,在2019年对帝晶光电销售收入大幅减少、2019年帝晶光电营业收入大幅下滑且净利润大幅亏损情形下,对帝晶光电销售毛利率上升的合理性。

南极光则回复称,公司向帝晶光电销售减少的主要原因系2019年公司与行业知名客户京东方、联创电子等加大了合作规模,由于自身产能有限,公司降低了与销售毛利率水平较低的帝晶光电的交易规模。

研发投入占比低于同行

2016年至2019年,南极光的研发投入分别为1911.67万元、2423.81万元、2696.91万元和3335.95万元,占营业收入比重分别为3.29%、4.31%、3.47%、3.55%。公司研发投入占比低于隆利科技、山本光电、宝明科技三家可比公司的同期均值3.63%、4.07%、4.70%和4.96%。

公司在研发投入上不及同行,在发明专利上面,可比公司宝明科技已获得11项发明专利和77项实用新型专利,南极光则有4项发明专利和84项实用新型专利。

2019年负债超5亿 资产负债率超50%

2016年至2019年,南极光负债合计24,813.25万元、32,968.75万元、48,918.25万元和50,075.11万元,其中流动负债分别为24,126.15万元、31,662.96万元、47,405.64万元和48,460.83万元,占负债比例分别为97.23%、96.04%、96.91%和96.78%。

从负债组成结构来看,负债主要由应付账款、应付票据、其他流动负债、长期应付款、短期借款所构成。

2016年末、2017年末、2018年末及2019年末,南极光的合并资产负债率分别为61.47%、58.50%和53.97%,公司资产负债率偏高。同行业可比公司的合并资产负债率均值分别为60.33%、61.07%、59.02%和60.71%。

2016年至2019年各期末,南极光的流动比率分别为1.44、1.40、1.45和1.57,速动比率分别为1.32、1.28、1.36和1.43。同行业可比公司的流动比率均值分别为1.37、1.30、1.44和1.32,速动比率均值分别为1.19、1.10、1.27和1.12。

应收账款逐年上升 坏账计提较同行宽松

2016年末、2017年末、2018年末及2019年末,南极光的应收账款余额分别为24,704.37万元、28,422.96万元、38,206.64万元和37,870.58万元,占当年营业收入比例分别为42.46%、50.54%、49.10%和38.08%。

2017年至2019年各期末,南极光的应收账款期末逾期金额为2698.41万元、5,693.03万元和5373.92万元,逾期金额占收入比例分别为4.80%、7.32%和5.40%。截至 2020年 7 月末,报告期各期末应收账款和逾期金额基本回款。

逾期金额未全部回款主要系客户深圳市钜鼎实业发展有限公司由于经营不善未能及时支付 119.85 万元货款所致,南极光已对其全额计提款坏账准备。除去此客户的影响,2017 年至 2019 年末逾期金额截至 2020年 7 月末的回款比例分别为 100%、99.95%和 99.10%。

上述同期,南极光对应收账款计提坏账准备分别为859.62万元、969.01万元、1262.45万元和1254.59万元。另外,南极光对1年以内应收账款坏账计提3%,2-3年计提20%,3-4年计提40%,4-5年计提80%,5年以上100%计提。

而同行隆利科技、宝明科技、山本光电1年以内应收账款的计提比例为3%、3%、5%,2-3年计提分别为20%、30%、20%,3-4年计提分别为40%、50%、100%,4-5年计提分别为80%、80%、100%。

2016年至2019年,南极光的应收账款周转率分别为2.54、2.12、2.34和2.61,同行业可比公司的应收账款周转率分别为3.55、3.44、3.69和3.33,显著高于南极光。

2019年存货超7000万元

2016年至2019年各期末,南极光的存货账面价值分别为2980.72万元、3717.87万元、4477.01万元和6702.16万元,存货余额分别为3723.70万元、4594.21万元、5644.44万元和7271.30万元,呈现逐年上升态势。

公司存货由原材料、在产品、半成品、委托加工物资、库存商品和发出商品组成,其中原材料、半成品、库存商品和发出商品是存货主要组成部分,2016年至2019年各期末,四项内容占存货比例分别为84.86%、88.92%、90.21%、94.88%。

2016年至2019年各期末,南极光的存货周转率分别为9.30、10.71、12.21和12.39,同行业可比公司的存货周转率均值为7.60、9.49、10.59和9.46。

下游行业需求面临新技术冲击

据财经网报道,南极光拟投入4亿元左右募集资金用于LED背光源生产、研发项目。其中,LED背光源生产项目建设完成后,将形成年产LED背光显示模组约6200万片的产能,约为公司2018年产品产能的一倍左右。

同时,本项目为公司目前LED背光源生产的扩产项目,在生产技术及工艺流程方面与现有生产线基本一致,仅在生产设备先进性及自动化水平方面存在差异。

众所周知,背光源行业技术更新迭代较快,随着OLED技术成品率的提升、MiniLED背光显示器的不断发展,传统LED背光源的市场份额已逐渐受到冲击。

南极光在招股书中也表示,虽然目前显示器市场中仍然以液晶显示技术作为主导,但是以OLED为典型代表的新技术不断涌现,这些新技术相较于液晶显示技术在某些方面具有相对优势,将与液晶显示技术一道推动显示质量的提升。OLED技术相较于LCD技术具有自发光、厚度薄、响应速度快、对比度更高、易弯曲及视角广的优点,未来如果OLED显示屏突破技术瓶颈、大幅降低成本、提高市场占有率,冲击中低端智能手机领域,将会对发行人的LED背光源业务和持续经营能力造成重大不利影响。

保荐代表曾被监管处罚

南极光本次IPO保荐机构为海通证券,保荐代表为贾文静、龚思琪,其中保荐代表贾文静曾因违规收到了监管关注函。

2019年8月29日,奥瑞德因在披露《重大资产置换及发行股份购买资产并募集配套资金暨关联交易交易报告书》中有披露预测性信息不审慎、不客观、不合理,严重误导投资者,公司相关人员被上交所通报批评。

该重大资产重组中海通证券为财务顾问,因为上述事件,2019年9月海通证券保荐代表贾文静收到了上交所的监管关注函。

2019年9月4日上交所发布的上证公监函【2019】0032号文件显示,奥瑞德重大资产重组财务顾问海通证券项目主办人赵立新、钱丽燕、李春、贾文静,未能勤勉尽责,未能为此次交易审慎估值、设计合理方案并出具准确、有效、专业的意见;交易完成后,未及时督促交易对方依照约定切实履行业绩补偿义务。对此,上交所上市公司监管一部作出对奥瑞德重大资产重组财务顾问项目主办人赵立新、钱丽燕、李春、贾文静予以监管关注的处罚。

公司与副总经理对簿公堂

据壹财信报道,随着营收规模的扩大,报告期内南极光员工人数有所增长。据招股书,2016年至2019年南极光员工人数分别为1575人、1719人、1933人、1919人。但与此同时,报告期内南极光也存在多起劳动纠纷,其中还包括与一高管发生诉讼。

据(2018)粤03民终15933号和(2018)粤03民终16687号判决书显示,王某于2016年6月23日入职南极光,任职副总经理,在劳动关系存续期间,南极光未按双方约定向王某足额发放工资,并于2016年12月20日将王某辞退。

为此,王某与南极光对簿公堂,2019年6月广东省深圳市中级人民法院判决南极光与王某解除劳动关系,并支付解除关系的经济补偿33,500元,支付王某的律师费618.3元。

此外,2017年7月26日员工粟某与其上级主管因加班问题发生争执,被南极光以拒绝加班不配合工作安排,后又违反公司规章制度的理由辞退。南极光拒绝为其补偿及出具解除劳动关系文书,粟某对此提出上诉,据(2018)粤0306民初313号,广东省深圳市宝安区人民法院判决南极光支付粟某7月1日至26日工资2,000元以及解除劳动合同补偿金17,167.5元。

另一工作三年后离职的作业员李某,因在南极光工作期间企业未支付带薪年假的工资,向法院提起上诉,2017年7月广东省深圳市中级人民法院终审判决,南极光支付李某2014年8月6日至2016年8月19日期间未休带薪年休假工资人民币1586.67元。

股东突击低价入股?

据财经网报道,2018年12月,公司召开2018年第二次临时股东大会,同意修改公司章程并新增注册资本1509.9269万元,注册资本由7372万元增加至8881.9269万元。

其中,新增注册资本由12名股东以货币形式缴纳,各方最终协商确定以6.755元/股作为本次增资价格。以此计算,彼时公司估值约为6亿元。

根据招股书,南极光拟发行不超过2960.64万股新股,占发行后总股份的25%。12月4日,wind资讯电子元器件市值前20名公司的平均市盈率为24.68倍。若以公司股份数1.18亿股、2019年净利润为上半年2倍测算,相对应的公司估值为12亿元左右。

公司估值翻倍的原因是什么呢?或者2018年12月,12名股东是否存在突击低价入股的嫌疑呢?12名股东又是否与公司关系密切呢?

现金流不乐观却分红4000万元

2017年和2018年,南极光以可供分配的利润分别向股东分红2500万元、1500万元,此外2017年8月,公司为激励高级管理人员和核心员工,发生股份支付金额1341.54万元。

根据公司2017年7月5日股东会决议,全体股东同意对公司2016年度及以前年度累计可供分配的利润向股东进行分红,本次分红金额为2500万元,按股东投资比例进行分配。2017年度公司已支付完毕上述股利。

根据公司2018年1月29日股东会决议,全体股东同意对公司2017年度可供分配的利润向股东进行分红,本次分红金额为1500万元,以2017年12月31日在册股东所占股份比例进行分配。2018年度公司已支付完毕上述股利。

对比2017年、2018年经营活动产生的现金流量净额1705.93万元、2814.27万元,公司现金流并不充沛的情况下却集中分红了4000万元。