城市进化论

这半年,疫情影响下的复工复产在各地有序展开,全国GDP二季度反弹增长;

这半年,不少城市表现出了经济韧性,一切正在恢复如昨;

这半年,有人说,“我们挺过来了”,个人、企业、城市乃至国家,仿佛都松了一口气;

这半年,实在是太特殊,作为这个系列观察的最后一篇,城叔想把眼光拉远一些,从微观、中观,走向宏观;从城市、国家,走向世界。

“蔓延全球的疫情让今年成为一个历史的转折点,世界都变了。”近日,在成都举办的第二届成德同城化财富研讨会上,清华大学国家金融研究院院长、国际货币基金组织(IMF)原副总裁朱民分享了他预测的疫情给经济、金融和科技带来的变化。

城叔整理出他的演讲,站在全球的视角捋一捋这个世界的发展脉络,让大家知道将迎来什么、可以做什么、应当做什么。

01

“全球趋势”

全球疫情还在指数级的蔓延

经济将呈现出缓慢增长

疫情所造成的经济衰退将远超2008年

经济不会回到原点

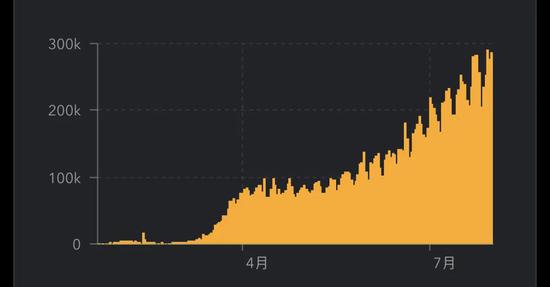

目前,中国疫情基本上控制住了,但全球疫情还在急剧蔓延,累计确诊病例数量的曲线上升得非常快。

全球日均新增新冠肺炎确诊病例趋势图 图片来源:约翰斯·霍普金斯大学

美国的疫情现在仍在持续。

今年3、4月,美国本土出现第一波疫情高峰,经过控制以后,开始缓缓下降。

但随着经济重启,美国病例数字快速攀升。截至8月1日,美国新冠肺炎确诊病例数超过460万,死亡病例超过15万。美国疫情挡不住,对全球都有重大的影响。

疫情正在向新经济国家和发展中国家转移。

巴西累计确诊病例超270万,而且模型测算,这个数字是检测不够、被低估的结果;

印度上升也非常快,此前单日新增确诊病例超过5万,累计接近170万例;

非洲地区累计新冠确诊病例超过90万例,非洲医疗设施条件不足,我们特别害怕疫情在那里控制不住……

数字表明,全球疫情还在呈指数级上升。与此同时,疫情是波浪式迁移,现在成为一个肥尾和长尾,并不是急剧上升之后急剧下降然后就没有了,而是会延续高位存在,今年秋冬还有第二波疫情爆发的风险。疫苗至少还需要12到18个月的研发和生产时间。

所以,疫情会和我们共存相当长的时间,成为新常态。

理解疫情,很重要。为什么?因为疫情影响全球的总需求,疫情改变人的行为和心理。

也由于疫情的肥尾、长尾风险,导致全球经济将呈现出缓缓增长的趋势。从第二季度来看,中国经济出现了V型反弹,但反弹之后还是一个缓缓的增长,报复性的消费是不可能存在的。

从根本上理解疫情,以及疫情对经济和金融的影响,这是我们今天看企业经营的最根本的出发点。

未来的一切都由疫情决定,理解这一点特别重要。

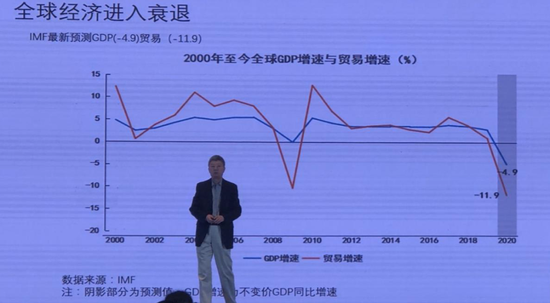

国际货币基金组织预测,今年全球GDP增速为-4.9%、贸易增速为-11.9%,超过2008年世界金融危机时的经济(-0.1%)、贸易(-12%)下跌走势。所以这次疫情所造成的经济衰退将远超2008年。

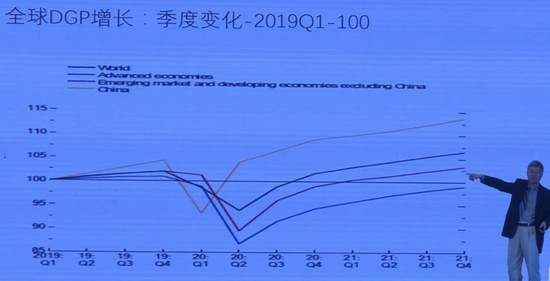

对于发达国家来说,由于有外部需求,它的经济将呈现缓缓的复苏。据IMF预测,到2021年年底,发达国家(上图蓝色线条)总体GDP水平回不到2018年底的水平。对于发达国家来说,2019-2021三年的经济增长为零。

中国经济走势预测,如上图黄线所示,相对走得比较强,这是一个好事。但如果出现第二波疫情,GDP、贸易、油价都会继续下跌,影响不可低估,全球经济形势还是很严峻的。

自3月中旬以来,已有超过4200万美国人提出失业申请,美国的商店正在面临关闭潮,零售业、服务业也在经历巨大的洗牌,经济不会回到原点,我们要看到这个变化。

02

“金融震荡”

美国股市迅猛反弹是典型的美联储流动性支持

如果流动性没有了怎么办?

反弹解决根本问题了吗?

根本问题是什么?疫情。

疫情没有解决,股市怎么能撑住呢?

今年3月,随着疫情在全球的爆发,金融市场的大范围大幅度下跌也接踵而来,这是市场对疫情的反应。

之后出现了反弹。有人问金融市场下一步会怎么样?反弹会不会持久?

我们可以看到美国股指先走了一个巨大的下跌,又走出一个巨大的反弹,走势非常迅猛,这次的下跌是历史最快的,这次的反弹也是历史最快的。

为什么?因为美联储开始大规模的出台流动性支持,市场在流动下稳住开始反弹。欧洲反弹比较慢,是因为欧洲的经济相对比较弱,特别是财政支持力度不够;美国的财政和流动性货币政策力度都很大,所以反弹也是非常强的。

股市大涨,没有实在的企业盈利的基础,只有一个解释,它是典型的流动性支持的股市反弹。

可是,如果流动性没有了怎么办?

我们把时间拉长一点,把1929年大萧条的股市、2008年金融危机的股市和今天的股市,三张标普500指数曲线放到一起。

这条长的蓝线是1929-1930年的蓝线。一开始,它有一个巨大的直线下跌,下跌之前因为它有一个巨大的泡沫,然后有一个慢坡的反弹,以后又下跌又反弹,然后随着经济没有起色,持续下跌。这就是典型的两个下跌进入大箫条,持续了五年。

2008年是橘黄色的曲线。其实在2007年的时候,从新世纪房地产的破产,贝尔斯登证券公司的破产,股市都有下跌,但是在美联储的货币宽松支持下股市又迅速反弹,一直到雷曼因为次债关联到市场撑不住了,然后急剧下跌。

灰色曲线是今年的走势。也是一个大幅度下跌以后有一个强劲的反弹,跌幅远远超过2008年,反弹的幅度超过2008年、超过1929年,表明货币政策、财政政策当前的力度和强度,以及对市场的干预度是非常大的。

反弹解决根本问题了吗?根本问题是什么?疫情。疫情没有解决,股市怎么能撑住呢?只有解决根本问题的时候,股市才能稳住。

与此同时,全球政府的债务上升了18.7%,政府的赤字上升了10%,这些都是很大的政策变化。

这是1934年到2020年美联储短期利率的变化图,跨度超过100年。

从1929年大萧条开始,美联储短期利率几乎为0。从上世纪40年代开始,随着战后经济恢复,利率逐年上升。1985年保罗·沃尔克把利率水平提高到18.6%,以控制通货膨胀,达到顶峰。此后,没有危机就调低利率;危机以后又调高利率,以保持利率空间里应对可能的危机。2009年利率降到零,还没有调高到正常水平,就碰到了疫情,又一次降到0。

一百年,美国短期利率水平走了一个周期,从零走到零。现在的问题是,它未来能朝什么地方走?

全球经济目前处在以下四个变量之中,第一个变量是,利率几乎为零,已经没有下降的空间了;第二个变量是,由于经济的走弱,一些国家可能出现负利率来达到刺激经济的目的;第三个变量是,我们很有可能将会进入一个负利率的时代;第四个变量是,因为负利率,全球会越来越多的资产进入负资产。

全球已经有18万亿的债券资产和其它资产是负利率,这在以前是不可想象的。

荷兰已经有居民住房贷款是负利率,也就是说贷款你不付利息,银行补贴你利息。

从这个意义上来说,朱民认为,世界正在进入“日本式的衰退”,即低增长、低利率、低通胀、高债务,这会持续相当长的时间。

它不见得是危机,但和以前强增长、高增长的全球经济环境,已经完全不一样了。

03

“科技大潮”

不会有任何纯线下的企业,疫情逼着所有企业“上线”;

中国的电商是从2003年开始的,中国全面数字化从2020年开始;

新基建就是打造未来的枢纽,能赶上这班车的就是赢;

这个世界的根本变了,最根本的变化是在于科技,在于数字化。

这个世界的根本逻辑变了。在所有变化里面,最根本、最大的变化是科技的变化。这次疫情推动着科技大规模地全面地发展。

朱民直言:疫情以后我们将不会有任何纯线下的企业,疫情逼着所有企业上线,国家政策在推动和鼓励我们所有的经济活动和企业走到线上,这是一个特别巨大的变化。

科技创新的大潮正在到来,是因为它有三个根本推力,不以人的意志为转移:

第一是疫情,改变了人的行为和心理。第二是科技世界竞争刚刚开始,我们必须走自己的路。第三是因为全球经济增长的需求和推动,中国要抓住这个机会抢占经济竞争的制高点。

疫情之下,科技的创新应用,大家可能都有体会。物资应急供应一开始很乱,应用数字化物流供应,一下子就顺了。两亿人在线办公,三亿人在线读书,吃饭、看病、办公、教育一系列都在线上得以解决。现在商业办公室的租金急剧下降,在线销售已经开始卖车卖房了,疫情中数字化广泛应用,造成消费场景完全改变。疫情以后还能回去吗?

疫情之下出现的新的业态会继续存在,会继续推动这些行业发生革命性的变化。疫情对线上的推动,就像2003年“非典”对电商的推动一样,起着重大作用。中国的电商是从2003年开始的,中国全面数字化从2020年开始。

硬科技正在出现新的突破,包括区块链、无人驾驶等硬科技的突破会推动整个科技技术更新迭代,一系列核心企业在开始走上科技道路。

世界TOP10公司的变化也可以看出科技主导的变化趋势。20年前世界前十大公司,主要是电信公司;10年前最大的公司是资源公司和银行公司;今天全球最大的十大公司,只有两家金融,一家能源,七家都是科技。

未来走向哪里?未来是5G、区块链、物联网的世界。现在4G联通30亿台智能手机,物联网要联通一千亿台终端。你能想像这个规模吗?

在这个形势下,中国正面临科技的竞争、全球竞争压力以及需求的变化。国家战略是推动新基建,把科技、数据和产业联合,在根本上改变基础设施。整个思维方式变了。这次新基建就是打造未来的枢纽,能赶上这班车的就是赢家。

国家战略根本意图是把疫情带来的压力转化为动力,把中国打造成一个创新国家,从制造中国变成创新中国,我们就在这个结点上。

朱民表示,在这场竞争中,中国没有别的选择,企业同样没有选择。

图文 " 吴林静