科创板新公司,玩得像个老司机:高瓴参投,境外业务疑云密布,上市前吃干抹净,与第一大供应商深度绑定且主业重叠

来源:市值风云

作者" 小鑫

流程编辑 |小白

“

以公司目前表现出来的经营水平和糟糕的信披质量,实在让投资者不敢有太多期待。

”

中国的吻合器市场目前仍然由外资主导,国内几大吻合器公司规模都不大。

行业发展过程充分体现了中国制造早期的困境:一方面技术和份额落后,一方面稍微出头的很容易被外资收购。

这当中,天臣医疗(688013.SH,下文简称“天臣”或者“公司”)是一家专注于高端外科手术吻合器的公司,英文品牌名Touchstone。

天臣是一家中资公司,也是多家中国吻合器厂商中最早在主板上市的。还有一家威克医疗未上市,于2017年被一家新三板公司收购。

那么天臣医疗究竟是一家怎样的公司呢?财务上又有哪些特点呢?

风云君带你来一探究竟。

一、长期中低速增长,招股书披露有瑕疵

天臣的吻合器产品应用范围涵盖心胸外科、胃肠外科、肝胆脾胰外科、普外科、泌尿外科等手术领域。

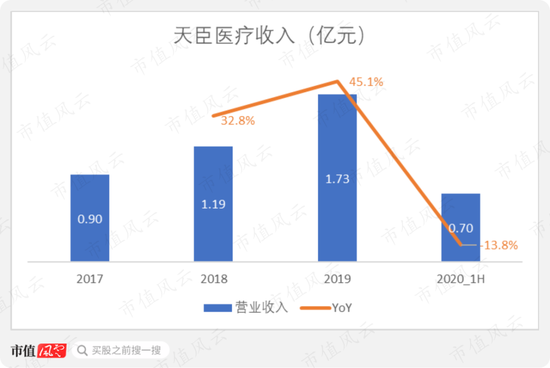

2019年,公司收入1.73亿元,最近2年的增速分别为32.8%、45.1%。

天臣成立于2003年,历史上曾经多次和投资人签署对赌协议,包括2014年12月、2018年11月、2018年12月3次上市对赌条款。

不过这3次公司都没能上市,投资方也都放弃执行协议。

2014年12月须上市的对赌条款中,还附带了一条2012年主营收入不低于4000万的条款。

从最终的触发生效情况看,对赌协议是由条件1(上市条款)触发的,由于在2012年并未触发,风云君推测2012年收入应该超过了4000万。

假设2012年收入4000万,那么2012-2019的复合年化增速就是23%。可见,天臣早期的增长更慢。

(来源:6月3日问询函回复)

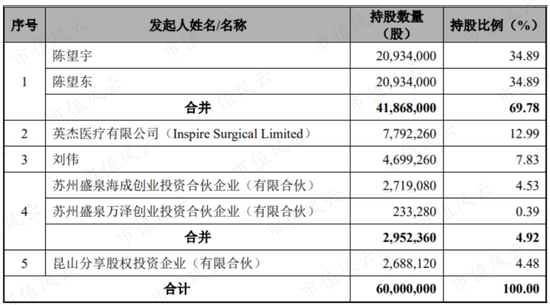

目前,创始人兄弟陈望宇、陈望东各持有天臣34.89%的股份,合计达69.78%,是公司的共同实际控制人。

高瓴参投的英杰医疗持有12.99%的股份,是第二大股东。

不过在公司的招股书中,并没有披露上述对赌协议,甚至连2007-2016年之间的股权变动情况也都没有披露。

这次科创板IPO,天臣选择的上市标准是:预计市值不低于10亿元,净利为正且营收不低于1亿(2018年已经满足),或最近两年净利为正且累计不低于5000万(2019年满足)。

其中市值是否达到10亿在新股配售询价阶段可以确定。

在医疗器械行业中,市盈率是一个重要的估值指标。2017-2019年,天臣的净利润分别为1106万、2019万、3899万元。

按照2018年的净利,那么10亿估值对应49.5倍市盈率;按照2019年净利,则对应25.6倍估值。

很明显,以2019年的利润规模上市更稳妥。

二、增长拆解:境内增速连续两年下降,海外降价促销收入翻倍

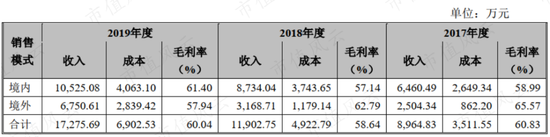

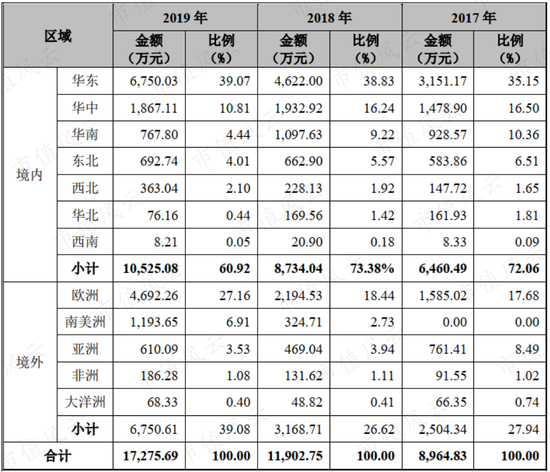

2019年,天臣的收入为1.73亿元,境内外收入大致6:4。

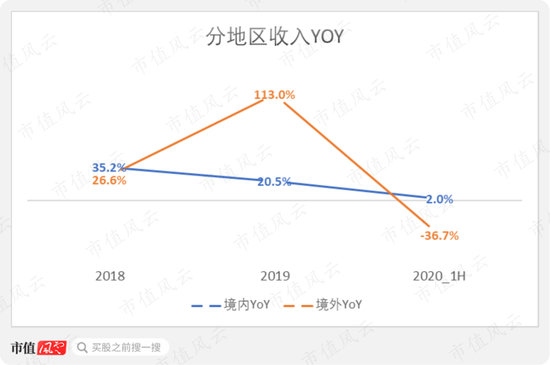

最近两个完整年度,境内收入增速从35.2%降至20.5%,今年上半年仅增长了2.0%;境外收入增速2018年仅有26.6%,2019年却大增113.0%,翻了一倍还多。

这是怎么回事呢?

天臣表示2019年为了拓展境外市场,下调了对部分区域新增客户的售价。

从毛利率也能明显看出来,2017、2018年境外销售毛利率都是要高于境内的,而2019年境外毛利率硬生生被拉低到57.94%,低于境内的61.40%。

这就难免有上市前冲业绩的嫌疑了。

而且从公司选择的上市标准来看,确实也有动力这么做。毕竟境外业绩即使有水分,也较难查,这点风云君下文会详细再说。

从具体的销售区域来看,南美洲收入增长了267.6%,欧洲增长了113.8%,是贡献最大的两个境外区域。

那么具体是哪类产品降价了呢?

三、管型吻合器是王牌产品

我们先来看看公司的产品组合。

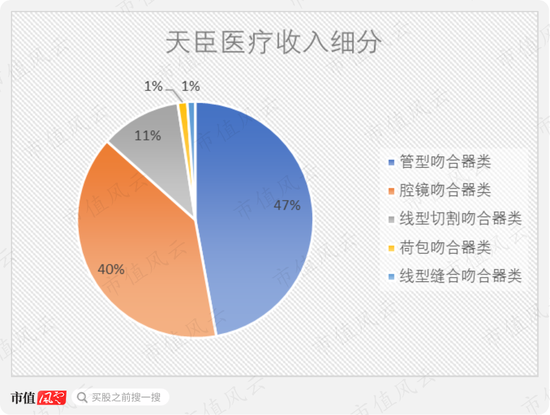

天臣最主要的三类产品分别是管型吻合器、腔镜吻合器、线型切割吻合器,分别占到2019年总收入的47%、40%、11%。荷包吻合器和线型缝合吻合器占比分别只有约1%。

下文我们主要分析贡献收入最多的三类产品。

其中,管型吻合器、线型切割吻合器都属于开放吻合器,腔镜吻合器独成一类。两个类别的主要区别是腔镜吻合器用于微创外科手术,开放吻合器则用于传统手术。

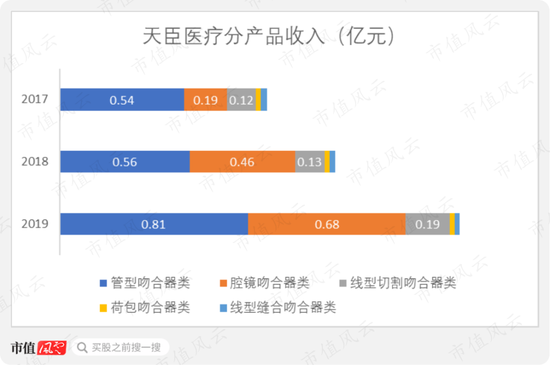

从增长来看,2017-2019年,管型吻合器的CAGR为23.0%、腔镜吻合器的CAGR达到91.4%,线型切割吻合器的CAGR为24.6%,公司整体收入的CAGR则为38.8%。

只有腔镜吻合器增速高于公司整体,符合近年的行业整体特点。

(来源:星未来资本陈功:《成熟市场新机会 抢占国内吻合器市场百亿新蓝海》,单位亿元)

而体现产品竞争力最主要的指标是毛利率。

2017-2019年,管型吻合器的毛利率始终在70%左右,非常稳定,管型吻合器也是公司最具竞争力的产品。

腔镜吻合器毛利率从39.0%提高至52.3%,主要是因为规模效应带来的单位成本下降,毛利率显著低于其他产品是因为市场份额领先的竞争对手(国外巨头)为了垄断市场而采取低价策略。

线型切割吻合器的毛利率则是从48.4%降至41.4%,原因是随着国内手术术士的改变,对其需求量不断减少,公司进而调整了定价策略。

总的来说:

管型吻合器可以说是天臣的王牌产品,贡献收入多,毛利率稳;

腔镜吻合器是成长明星,增速最快,毛利率也在提高;

线型切割吻合器则属于需求变化造成的落后产能。

四、王牌产品降价最为明显

我们仍以毛利率为标准判断产品降价幅度。

2017、2018年,管型吻合器境外毛利率分别比境内高1.7、5.9个百分点,2019年反而低了4.7个百分点,仅为68.2%。

由此可见,管型吻合器无疑是境外降价促销的主力。

2017、2018年,腔镜吻合器境外毛利率分别比境内低5.8、8.3个百分点,2019年则低了10.4个百分点,降价幅度不如管型,而且这个趋势也很难讲是主动的市场行为。

线型切割吻合器2019年的境内外毛利率差从15.9个百分点缩小到了11.3个百分点,显然不属于降价范畴。

王牌产品主动降价促销,天臣显然是要力保2019年利润达标。因为即便在68.2%的毛利率水平下,公司依然能够轻松盈利。

2019年,天臣三大费用率合计为33.6%。

到2019年,管型吻合器、线型切割吻合器出口占比都超过一半,分别为51%、67%。

然而,风云君对天臣海外业务的疑惑还不止降价这一个点。

(天臣2017年给经销商的培训,来源:Touchstone International Medical Science的Facebook账号)

五、销售费用率不断下降,同行却都在上升

2019年,天臣的销售费用率为17.7%,连续两年减少,管理和研发费用率变化相对不明显。

天臣对此的解释是营收快速增长带来的规模效益。

然而我们前面也看到了,境内收入增速连续两年下降,这时候不加大投入更待何时呢?

根据天臣自己选择的可比公司,四家里面有三家的销售费用率都是逐年上升的,另外的一家(阳普医疗)2019年销售费用率比起2017年也有上升。

如果看微创外科手术器械领域的龙头康基医疗(09997.HK),销售费用率从2017年起也是不断提高的。

然而最让人费解的还不是这里。

天臣的海外销售人员主要由三部分构成:国际销售中心、天臣意大利、海外顾问。

其中:

国际销售中心负责市场开拓,开发和管理经销商;

天臣意大利主要负责意大利的销售业务,截至2019年底有4名员工;

海外顾问则是帮助开拓海外市场,并支持国际销售中心和天臣意大利的工作。

海外顾问不属于天臣员工。

(神奇顾问Osama Nasr,来源:领英)

六、神奇顾问一人贡献1/3海外新增收入

目前,天臣共有2名海外顾问,分别是位于阿联酋迪拜的USAMA NASR和位于澳大利亚的YULIN TAO。

天臣每年向2名顾问支付顾问费和业务招待费。

虽然天臣说支付的费用不与销售业绩挂钩,但是风云君还是想评估一下海外顾问的销售效率。

2019年,天臣支付给2名海外顾问的顾问费和业务招待费合计254万,同时公司整体的销售人员薪酬、业务招待费、差旅费合计1383万元,两者之比为0.18:1。

同年,2名顾问协助拓展的销售收入合计1558万,占到公司新增业务量(5373万)的29%。

而2018年,海外顾问费和业务招待费占公司整体的比例为15%,协助拓展的业务量占公司新增业务量的比例则为13%。

是什么让海外推广效率突然变得这么高呢?

降价当然是一方面,另一方面就是天臣2018年新签约的“神奇顾问”OSAMA NASR。

根据领英上的数据,Osama Nasr由强生(JNJ.N)加入天臣并担任其海外销售顾问,加入时间为2018年4月。Osama Nasr此前在强生有过14年的销售经验。

招股书中说USAMA NASR在2018年上半年开始为天臣担任顾问,看来两者应该就是同一个人。

(来源:领英)

USAMA NASR 2019年新拓展的经销收入高达1280万元,一人就贡献了当年境外业务增量(3582万元)的1/3。而当年付给他的顾问费和差旅费分别仅为178万、5万元,合计仅占到新拓展业务的14%(计算:(178+5)/1280)。

而天臣的另外一名海外顾问Yulin Tao在天臣已经工作了12年。2019年,Yulin Tao协助拓展的经销收入为277万元,支付给其的顾问费和差旅费分别为66万、4万元,合计占到新拓展业务的25%(计算:(66+4)/277)。

(来源:领英)

难道强生公司出来的人性价比就这么高?这种好事风云君咋就觉得这么不靠谱呢?

保守地说,这样的业绩也难有持续性。

今年上半年受新冠疫情影响,天臣境内收入仍增长了2.0%,海外收入却大跌36.7%。

至少目前公司还有新冠这个借口,接下来我们且看其怎么表演吧。

七、规模在国产吻合器厂商中并不突出,腔镜规模更是大幅落后

总而言之,在神奇的USAMA NASR顾问的带领下,天臣的销售费用率确实在下降。随之而来的,自然是盈利能力的提高。

2019年,天臣的毛利率、经调整营业利润率、扣非净利润率分别为60.0%、25.4%、22.6%,同比都有提高。营业利润的调整项为投资收益和个税手续费返还。

但是天臣的规模还是太小了。

2017-2019年,中国吻合器市场由68.11亿增长至94.79亿,CAGR为18.0%。

同时期,天臣境内收入从6460万增长至1.05亿,CAGR达到27.6%,高于市场整体增速。

天臣的市场份额也从0.95%提高至1.11%。

而根据高特佳的报告,2018年开放吻合器的市场规模为30亿,腔镜吻合器市场为54亿元。最近几年腔镜吻合器的增速要更快一些。

2018年,天臣腔镜吻合器的市场份额仅为0.75%,开放吻合器的市场份额略高,达到1.57%。

(来源:星未来资本陈功:成熟市场新机会 抢占国内吻合器市场百亿新蓝海,单位为亿元)

那么与同行业的公司比如何呢?

在中国的吻合器市场中,强生和美敦力(MDT.N)是占据主要份额的外国厂商,国内厂商主要有天臣医疗、瑞奇外科、法兰克曼、派尔特、威克医疗。

其中,瑞奇外科、法兰克曼都是外资背景。

根据仅有的数据,派尔特2018年的收入为2.28亿元,净利润为4084万元。

威克医疗于2017年被新三板上市的东星医疗(834478.OC)收购。2019年,东星医疗吻合器收入为1.65亿元,扣非税后净利润为4226万元。

同年,天臣的营收和净利润分别为1.73亿、4201万,比起同行并不突出。

上面风云君说了腔镜吻合器是吻合器中发展较快的细分市场。腔镜吻合器又分为腹腔镜吻合器、胸腔镜吻合器等。

单说腹腔镜吻合器,中国市场的前两名分别是强生和美敦力,3到5名的国内厂商规模基本在1.6亿左右。

天臣医疗2019年的腔镜吻合器境内收入为5629万,还远达不到国内厂商的领先水平。

(来源:康基医疗招股书)

前面风云君把天臣的腔镜吻合器定位为成长型产品,那么其竞争力到底怎样呢?

八、与最大供应商深度绑定

与开放吻合器相比,中国腔镜吻合器整体发展水平要更落后。

来看这样一张图。2018年,用于传统手术的开放吻合器市场,国产已经占到50%,单价(1500-2500元)也已经上探到进口(2500-3500元)的下沿。

而腔镜吻合器中,国产仅占15%的份额,虽然价钱要便宜得多,但是还没有得到多数医院的认可。

(来源:星未来资本陈功:成熟市场新机会 抢占国内吻合器市场百亿新蓝海,单位为亿元,时间是2018年)

这意味着国产厂商还会有机会,不过机会也是给那些有准备的公司的。

天臣的腔镜吻合器除了规模小,还有其他诸多劣势。

天臣的生产模式是采购定制化的零部件,然后自己进行组装。

最近三年,天臣的最大供应商都是宝玛医疗科技,分别占到了当年采购总额的34.23%、54.41%、50.16%,占比很高。

天臣向宝玛医疗采购的是腔镜吻合器的零部件。

从天臣每年腔镜吻合器的销售成本来看,采购自宝玛医疗的金额分别占了对应产品销售成本的95.7%、104.8%、107.8%。

天臣的腔镜吻合器几乎完全依赖宝玛医疗。

根据微信公众号“锡山发布”的资料(注:宝玛医疗位于无锡市锡山区),宝玛医疗2019年的收入超过1亿元,而来自天臣的收入就达到3503万元。

两家公司可以说是深度绑定。

另外,宝玛医疗本身就生产腔镜吻合器,今年的产能达到5万套/月,远超天臣的产能。

主要供应商和公司主业出现竞争,天臣在招股书里却只字未提。

(来源:微信公众号锡山发布)

那这样不会有很大风险吗?

天臣说市场上有其他替代供应商可以选择。但风云君还是很疑惑为什么要选一个和自己主业有冲突的供应商。

我们接着往下看。

九、从研发看产品竞争力

2019年,天臣的研发费用率为8.2%,近三年来相对稳定。公司的研发投入全部费用化。

研发成果方面,天臣的管型吻合器曾获得多项发明、专利、设计奖项。

而且在多项技术指标上,天臣的管型吻合器相比竞品有一定的优势。

而腔镜吻合器并没有获得任何奖项,其创新点是可更换不同钉仓组件和钉仓这样的使用灵活性和产品友好度。

这说明腔镜吻合器的研发也明显落后。意不意外,惊不惊喜?

(天臣医疗参与国际会议,来源:官网)

截至招股书发布,天臣共有11项注册证,涵盖各个产品类别。

在研产品中,有一款管型吻合器(CST)和一款腔镜吻合器(SELC)正处于产品中试阶段,还有2款处于技术设计阶段,1款处于立项阶段。

这5个项目中,CST和SELC将分别成为公司现有管型消化道吻合器和腔镜吻合器的升级替代产品。

这次IPO募投项目中的8715万就是用于提高其产能。

此外,IPO募资中的1.7亿还将用于诸多其他产品的研发。

比如说,电动智能吻合器、能量平台是填补公司产品的空白,血管吻合器、补片增强吻合器则是在相应领域的技术创新。

能量平台指的是微创手术外科器械中的高频电刀、超声手术刀等,与康基医疗的某些产品类似,代表着吻合器以外的一个潜在发展方向。

十、现金流表现优秀,但归母净利润基本上被分光

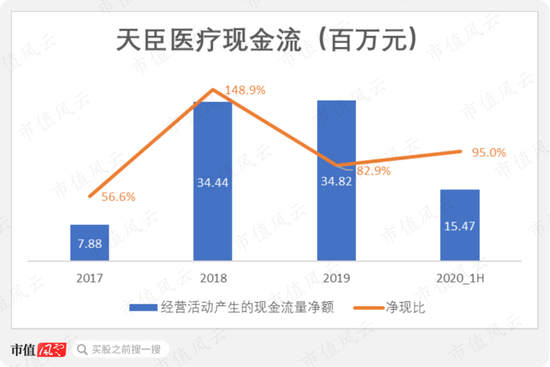

2019年,天臣医疗的经营活动净现金流为3482万元,净现比为82.9%。最近三年的净现比波动较大,主要是因为营运资本变动。

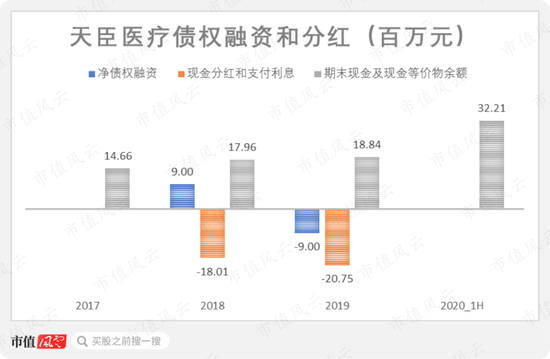

另外,2018、2019两年自由现金流连续为正,合计达到3907万元。

同时期,天臣医疗分别支付给股东1800万、2000万元的现金分红,合计达到3800万元,基本上把上一年的归母净利润全部分光,略少于当期自由现金流的累计金额。

真的是不想给上市以后的新股东,留下哪怕一点儿便宜占啊。

而天臣近三年没有进行任何股权融资,累计净债权融资也为0。

在这种情况下,公司的现金及现金等价物从2017年的1466万增长至2019年的1884万,增加了418万,其中汇率变动贡献了325万。

今年上半年,单靠经营活动现金流,公司的现金及现金等价物大幅增长至3221万,现金储备非常充足。

截至2019年末,公司的资产负债率仅为14.2%,今年上半年末进一步降至12.7%,公司没有任何借款。

结尾

回到一开始的话题,天臣医疗作为一家员工总数只有178人的小公司,不仅规模小(营收只有1.73亿),而且产品优势集中在传统的管型吻合器。

在成长性好的腔镜吻合器领域,公司产品竞争力一般,研发也明显落后。

尽管这样,公司还是有一批稳定的优质客户的。

2019年,第二大客户常德市大成医药贡献了9.82%的收入,终端医院中包括了江苏省人民医院、南京军区总医院等国内知名医院。

第三大客户是来自意大利的Carlo Bianchi。

对比2018、2017年的前五大客户,风云君发现大成医药对应的终端医院、意大利经销商Carlo Bianchi每年都出现在前五大客户中,而且合计贡献的收入比例有所提高。

最后,风云君衷心祝愿国产吻合器行业能够发展得更好。

但是以这家公司目前表现出来的尿性和糟糕的信披质量,实在让风云君打个寒颤,你到底行不行?