炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

新三板和投行业务的蒸蒸日上,使证券公司也开始重新思考架构优化,为业务开展提供更大支持。华安证券在这方面反应尤为迅速。

华安证券调整投行架构

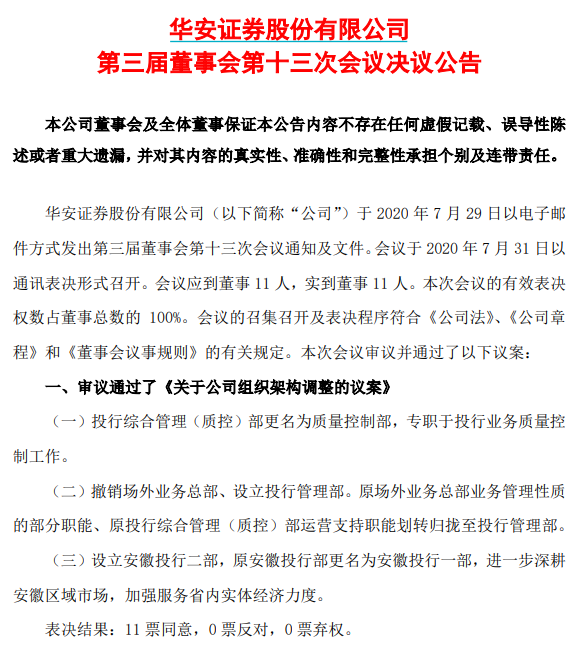

8月3日晚间,华安证券发布公告称,董事会审议通过了《关于公司组织架构调整的议案》。根据议案,该公司此次调整主要涉及场外业务和投行业务。

其中计划将投行综合管理(质控)部更名为质量控制部,专职于投行业务质量控制工作;撤销场外业务总部、设立投行管理部,原场外业务总部业务管理性质的部分职能、原投行综合管理(质控)部运营支持职能划转归拢至投行管理部。

华安证券独家回应券商中国记者称,该公司此举是为了进一步明确不同业务部门的分工,具体涉及将原有的新三板做市业务划拨至自营条线,让业务内容和专业能力更加匹配;同时将推荐挂牌、公开发行等业务,以及管理职能归拢至投行条线,以更好地实现资源调配和业务协同。

华安证券还表示,拟设立安徽投行二部,原安徽投行部更名为安徽投行一部,进一步深耕安徽区域市场,加强服务安徽省内实体经济力度。

年报显示,2019年华安证券投行业务继续贯彻“股债并举、长短结合、大小兼顾”多元化策略,保荐、债券、财务顾问等业务发展较为均衡。其中股权融资方面,全年完成1个科创板IPO项目,融资金额9.69亿元;完成6个新三板推荐挂牌项目,新三板累计定向发行5次,融资1.09亿元;报告期内,共实现投行业务收入1.91亿元,同比增长148.25%。

当天华安证券董事会还审议通过召开临时股东大会的议案,预计届时股东大会对此次组织架构调整的议案审议通过后,将正式落地实施。

年初已新设两个部门

这并不是华安证券今年进行的首次组织架构调整。

3月9日,经华安证券董事会审议通过,该公司计划新设立资本市场部和普惠金融部两个部门。

其中,设立资本市场部是为进一步提升承销能力,推动华安证券承销工作向专业化、体系化、标准化发展。事实上,华安证券近年来也一直在发力承销业务,2019年累计承销债券14只,融资金额84.7亿元,同比增长73.03%。

设立普惠金融部,则是为了落实监管部门关于普惠金融相关工作要求,结合该公司业务发展需要,目的是加大普惠金融工作力度,加强普惠金融、公益金融、政策金融工作的统筹协调。

值得注意的是,除华安证券外,同样位于安徽的上市券商国元证券也在今年上半年先后两次调整组织架构,重点集中在投行、财富管理、自营投资等业务板块。

彼时,国元证券向券商中国记者表示,此举一方面是坚持以客户为中心向财富管理转型;另一方面,则希望充分利用投行业务优势,在“投行+”模式上挖掘更大的潜力,为实体企业提供全生命周期的投融资全方位服务。同时,通过对中后台管理部门的调整,在经营管理上推行扁平化管理,增进协同,延伸业务链,实行功能、牌照共享,客户、信息资源共享。

双管齐下力推再融资

除了在组织架构上思考优化方式,华安证券还在6月17日最新披露了40亿配股预案,此时距离28亿可转债发行仅过去2个月。

公告显示,华安证券此次按照每10股配售3股的比例,向全体股东配售股份,计划募资40亿元。若以截至2020年3月31日的总股本36.21亿股为基数测算,则华安证券该次配售股份数量为10.86亿股,配股完成后,华安公司总股本预计将增加约30%。

华安证券一季报显示,除第一大股东安徽国资控股持股比例为25.1%外,第二大股东安徽出版持股比例为12.87%,第三大股东皖能股份及其一致行动人安徽能源合计持股8.19%。目前华安证券前十大股东的持股比例相对分散,没有处于绝对控股地位的股东,且现有股东持股比例较为接近。这也意味着,配股募资的方式,对于稳定华安证券目前的股权结构更为有利。

具体到募资用途方面,以融资融券,股票质押为主的资本中介业务是此次配股募资的投入大头,计划吸纳20亿元。华安证券称,资本中介业务可以产生稳定的利息收入,并能够衍生其他业务机会,更好地满足客户的综合金融服务需求,增强客户粘性,是近几年券商在重资产趋势下的重要收入和利润来源。

对比3月刚刚发行的28亿可转债来看,华安证券两次股权融资的主要投入方向大体上相互补充,但也在近两年表现尤其靓丽的自营业务上进行了重点加强,使用计划比较精打细算。

事实上,短期内连续启动股权融资计划,一方面显现出华安证券在扩充资本方面的渴求,另一方面或许也确实是可转债发行募资规模较小,难以满足其自身需求。

华安证券投行架构大调整:新三板推荐挂牌纳入投行 做市划归自营

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。