热点栏目

热点栏目报告要点:

进口利润有望提升美豆出口 两国关系成不确定因素

9月美豆天气市进入尾声

需求旺季 豆油累库速度放缓

豆油拍卖率高需求旺盛

棕榈油总体供应压力不大 对油脂形成支撑

菜油保持强势 对豆油有所支撑

策略方案

虽然美豆有一定的丰产预期,但市场的关注点更多放在需求一端,在中国持续购入大量美豆以及两国关系保持斗而不破的背景下,美豆依然保持强势,对豆油形成支撑。另外,油脂类总体库存不高,棕榈油菜油库存均处在相对低点,在下游消费旺季到来的背景下,预计豆油价格依然保持强势。总体而言,预计豆粕期价延续上行态势,可以采取逢低做多豆油期货策略。

第一部分 基本面分析

一、进口利润有望提升美豆出口 两国关系成不确定因素

USDA报告:美新豆播种面积8380万英亩(上月8380万英亩、上年7610万英亩),收割面积8300万英亩(上月8300万英亩、上年7500万英亩),单产53.3蒲(预期51.3蒲、上月49.8蒲、上年47.4蒲),产量44.25亿蒲(预期42.74亿蒲、上月41.35亿蒲、上年35.52亿蒲),出口21.25亿蒲(上月20.50亿蒲、上年16.50亿蒲),压榨21.80亿蒲(上月21.60亿蒲、上年21.60亿蒲),期末6.10亿蒲(预期5.23亿蒲,上月4.25亿蒲、上年6.15亿蒲)。虽然USDA发布的产量数据相对利空,其预测2020年美豆单产将达到53.3蒲/英亩,大幅高于上月预测的49.8蒲;美豆产量将达到44.25亿蒲,大幅高于上月预测的41.35亿蒲,这将创下历史次高纪录,但利空在报告前已有所消化,市场交易主要逻辑转为中国需求预期的增加。

数据来源:USDA 瑞达研究院

其中最主要的为两国关系的预期。从两国关系来看,最近被广泛关注的蓬佩奥在尼克松图书馆所发表的所谓新冷战宣言,措辞及其强烈激进,市场普遍担心,这是否是两国关系恶化的标志,但是如果对比随后一周美国国务院副国务卿在参议院外交关系委员会的发言以及美国国防部长在香格里拉对华视频会议的发言,都能够看出意向和蓬佩奥发言大相径庭,蓬佩奥的发言不能代表美国政府,至少不能代表现阶段的美国政府整体的态度,所以不能现在断言已经关系破裂,真的决定性判断还要在大选之后新的决策层确定,之后确定的新的方向才能出现。在美国大选结束前,为了保住主要农户的选票,两国关系可能更多的是保持一种斗而不破的状态,积极实现两国第一阶段的贸易协定。从最新的数据也可以看出,根据美国农业部周度出口销售报告显示,美国对华大豆出口销售总量同比增长19.9%,上周是同比增长13.5%。截止到2020年8月6日,2019/20年度(始于9月1日)美国对中国(大陆地区)大豆出口装船量为1415万吨,高于去年同期的1122万吨。当周美国对中国装运63万吨大豆,上周对中国装运13万吨大豆。美豆对华出口的良好,对美豆形成一定的支撑。

另外一方面影响中国需求的是是进口利润方面,根据天下粮仓数据,截至8月17日,参考现货豆粕2886元/吨,豆油6560元/吨,美湾大豆8月完税价3295元/吨,现货榨利231元/吨,9月完税价3311元/吨,现货榨利215元/吨。美西10月完税价3284元/吨,现货榨利242元/吨。美湾及美西进口毛利润均较高,而在巴西以及阿根廷已经完成超过90%以上的大豆销售的背景下,进口毛利的回升也有助于中国转向美豆的进口,从而提振美豆新豆的出口量。根据Cofeed的预测,2020年8月份国内各港口进口大豆预报到港158船1035.8万吨,9月初步预估890万吨,较上周预估持平,10月份初步预估820万吨,11月到港量初步预估800万吨,12月初步预估810万吨。按上述到港预估量,预计2019/2020年度(2019年10月至2020年9月)中国进口大豆量将达到9704.48万吨,较上年度的进口量8279.49增长1424.99万吨,增幅17.21%。

二、9月美豆天气市进入尾声

通常美豆会在6月末报告之后正式进入天气市,直至8月达到顶峰,9月中下旬进入收获季节。根据美国农业部(USDA)在每周作物生长报告中公布称,截至2020年8月16日当周,美国大豆优良率为72%,符合预估均值,之前一周为74%,去年同期为53%。当周,美国大豆开花率为96%,之前一周为92%,去年同期为88%,五年均值为94%。当周,美国大豆结英率84%,上周为75%,去年同期为64%,五年均值为79%。虽然目前来看,美豆受天气影响较小,不过直至收获前,美豆行情对天气的敏感性依然较强。且进入9月霜冻可能依然会成为影响美豆收获的潜在不利因素,美豆面临天气的风险敞口依然存在,天气溢价的可能性犹存。

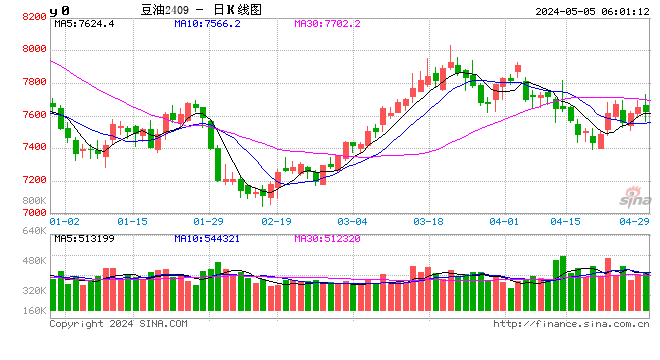

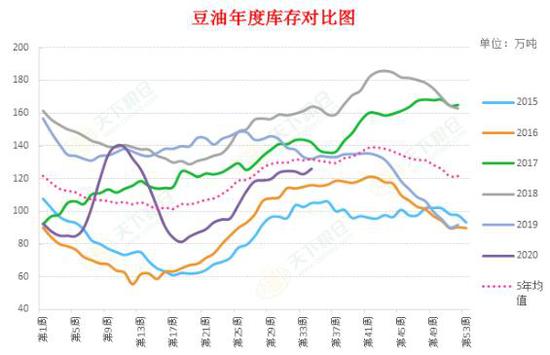

三、需求旺季将至 豆油累库速度放缓

豆油方面,从需求端来看,虽然新冠肺炎疫情导致我国上半年旅游数量降低,外出餐饮骤减,但下半年国内中秋节、国庆节、春节、元旦等节日较为集中,加之国内新冠肺炎疫情控制得当,未来几个月国内的餐饮消费预计将环比大增,这自然会继续利多国内豆油价格。从近期豆油累库的速度可以看出,截至8月14日当周,国内豆油商业库存总量122.685万吨,较上周的124.28万吨减少了1.595万吨,降幅在1.28%,较上月同期的118.99万吨,增3.695万吨,增幅为3.11%。较去年同期的135.32万吨降12.635万吨,降幅9.34%,五年同期均值135.481万吨。而未执行合同则是连创新高,达到261万吨。棕榈油以及菜油库存也是接近历史同期的低点,在传统中秋节以及国庆节将至,中下游包装油双节前备货旺季高峰来临,全国主要油厂散装油成交总量进一步上升,截至8月14日,全国主要工厂的散油成交量增至214320吨,较上周的199300吨增长7.5%。其中豆油现货共成交57420吨,远月基差共成交156900吨;相比之下,上周共成交199300吨,其中豆油现货共成交46300吨,远月基差共成交153000吨。

数据来源:天下粮仓 瑞达研究院

四、豆油拍卖率高需求旺盛

另外,为了稳定油脂市场价格,缓解供应紧张的担忧情绪,中储粮自6月24日开始进行大豆原油拍卖,截至发稿,已经进行了9次,累计拍卖大豆原油12.28万吨,其中成交率100%的有7次,仅有1次拍卖成交率不足50%。大豆原油拍卖成交率高企显示了豆油需求旺盛,但中储粮每次的拍卖数量有限,拍卖总量并没有有效放大,如果后市拍卖继续保持高成交状态,那么将给豆油价格提供上行动能。

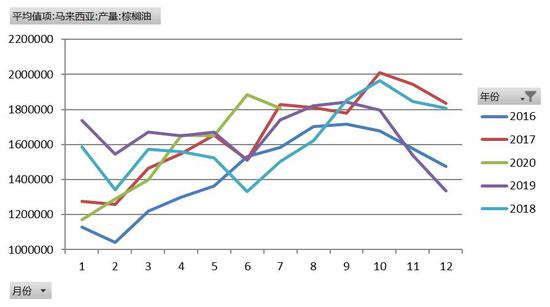

五、棕榈油总体供应压力不大 对油脂形成支撑

棕榈油方面,根据MPOB数据显示,马来西亚7月毛棕油产量180.7万吨月比降4.14%(预期175-183,6月189,去年7月174),出口178.2万吨月比增4.19%(预期174-182,6月171,去年7月149),库存169.8万吨月比降10.55%(预期166-167,6月190,去年7月238),进口5.3万吨,较上月4.88万。棕榈油产量下降不及预期,导致库存下降程度也较预期偏低,不过出口量依然在好转,加上库存水平处在偏低位置,对棕榈油的压力有限。另外,MPOA首席执行官Nageeb Wahab在一次会议上称:“在新冠肺炎疫情之前,我们工人已经短缺36,000名,这一短缺已经导致我们无法实现10%-25%的潜在产量,减产预期加重。同时,市场也传言印尼减产的消息,经求证,基本证实6-7月印尼部分地区产量下滑明显。上游企业有超卖现象,近期在产地抓紧补货,造成产地价格偏强。马来和印尼低产预期增强,支撑棕榈油价格向上突破。

数据来源:wind 瑞达期货研究院

从国内方面来看,虽然随着进口利润的好转,棕榈油的进口量有所增加,不过库存总体依然维持在相对低位,截至8月14日当周,全国港口食用棕榈油总库存36.44万吨,较前一周的35.36万吨增3.05%,较上月同期的36.32万吨,增0.12万吨,增幅0.3%,较去年同期52.77万吨,降16.33吨,降幅30.95%。棕榈油总体的库存压力不大,对国内油脂价格形成支撑。

数据来源:wind 瑞达期货研究院

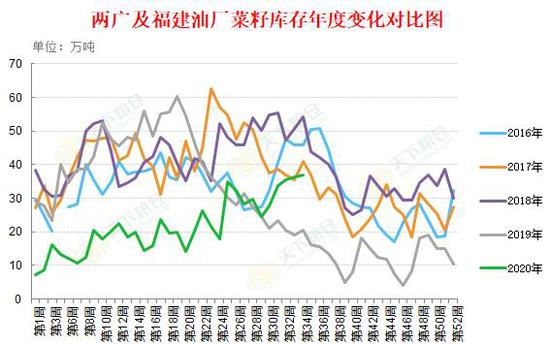

六、菜油保持强势 对豆油有所支撑

菜籽方面,截止8月14日当周,国内沿海进口菜籽总库存增加至36.3万吨,较上周的35.4万吨增加0.9万吨,增幅2.54%,较去年同期的29.8万吨,增幅21.81%。其中两广及福建地区菜籽库存增加至36.3万吨,较上周35.4万吨增幅2.54%,较去年同期20.4万吨增幅77.94%。中加关系紧张导致菜籽进口不畅,但陆续还有一些加籽船到,不过集中在少数几家民营油厂和外资油厂。根据Cofeed统计,8月有24.7万吨加籽到,9月有24万吨加籽到。预计需要中加紧张关系缓解后,国内企业才会大量买入新的加籽船,目前只有少数民营企业及个别外资还有菜籽到港。5月28日凌晨加拿大法院公布第一个判决,孟晚舟未能获释,将留在加拿大参加后期的相关听证,加上加拿大跟随美国对香港实施国安法进行无端制裁,中加关系紧张局面未缓和,及中澳关系也不乐观,后续菜籽进口量或继续受影响,进口量不会太大,但也不会中断。菜籽的供应紧张,传导至菜油方面,导致菜油价格持续高位,菜豆价差偏高,豆油对菜油有较高的替代作用,提振豆油的走势。

数据来源:天下粮仓 瑞达期货研究院

第二部分 投资策略

虽然美豆有一定的丰产预期,但市场的关注点更多放在需求一端,在中国持续购入大量美豆以及两国关系保持斗而不破的背景下,美豆依然保持强势,对豆油形成支撑。另外,油脂类总体库存不高,棕榈油菜油库存均处在相对低点,在下游消费旺季到来的背景下,预计豆油价格依然保持强势。

策略:做多Y2101合约

(1)资金管理:本次交易拟投入总资金的10%-20%,建仓后持仓金额比例不超出总资金的20%。

(2)持仓成本:持仓成本控制在6550-6650元/吨之间。

(3)风险控制:若期价跌至6500元/吨之下,则需要对全部头寸作止损处理。

(4)持仓周期:本次交易持仓预计1——2个月,视行情变化及基本面情况进行调整。

(5)止盈计划:当期价向我们策略预期方向运行,上方目标看向6870-6930元/吨。

(6)风险收益比评估:帐户总资金为1000万元,持仓不高于200万元,预期风险收益约比为1:3。

瑞达期货1队