原标题:巴菲特大笔加仓银行股,A股的银行有“钱途”吗?

巴菲特最近又出手了,华尔街都直呼看不懂!7月20日-31日,巴菲特旗下伯克希尔大笔买入美国银行,加仓17亿美元,美国银行成为巴菲特第二重仓股,仅次于苹果。

要说老爷子今年的操作可谓是毁誉参半,前半年银行股和航空股亏得一塌糊涂,最惨的要数达美航空,巴菲特刚刚割肉就开始疯狂反弹,让老爷子一度割到了地板上。

但这些都是小打小闹,人家第一重仓股苹果下半年站上了1.9万亿美元市值,巴菲特持仓约1000亿美元,也就是说今年7个月光在苹果身上就赚了300亿美元,可谓是一扫阴霾,打了翻身仗。

可以说2020年苹果是巴菲特的大救兵,截至目前老爷子已经摆脱亏损,今年整体股票持仓浮盈约6亿美元。

但是让人没想到的是,明明是科技股帮他打了翻身仗,怎么一扭头又去加仓银行股了,要知道美国现在破产企业很多,失业人员也不少,银行坏账一大堆,现在进银行真的可以吗?

关于此,目前行业内主要有3点推测:

1、巴菲特此举是为了摊低成本,毕竟美国银行大跌30%,巴菲特持仓的市值折损约100亿美元,目前的意图可能是低位加仓,摊低成本。

2、巴菲特偏好美国银行,说明美国银行相比较其他银行质地更好。二季度美国银行营收和每股收益均超过市场预期,另外美国银行的资本充足率达到11.6%,高于监管要求的9.5%。结合巴菲特一季度减持1100万股高盛和180万股摩根大通来分析,巴菲特此举也有调仓换股的意图,把资金用在最好的金融标的上面。

3、巴菲特可能看到了疫情的曙光,目前相当多的资金都投入疫苗研发,疫苗问世只是时间问题,比如昨晚,美国卫生部长表示疫苗可以在年底前问世。一旦疫情被终结,经济开始复苏,美国银行这样的低估值标的必然被追捧。

面对巴菲特的操作,逍遥只能说你大爷永远是你大爷!一时半会的得失,人家根本不放在眼里,活了将近90岁,什么场面没见过,War,金融风暴,大风大浪过后,股市还不是继续涨?

说到这,肯定很多朋友问了,咱们的银行股都在地板上了,能不能买点?

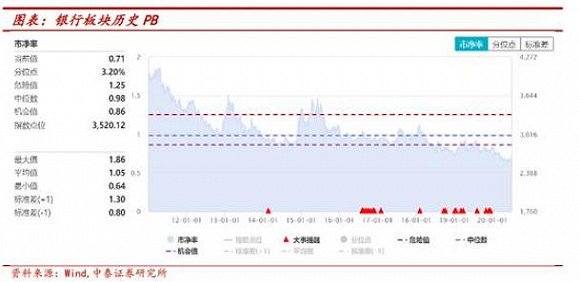

从银行板块的市净率看,上市的银行一共36家,其中28家都是破净的,其中华夏银行和交通银行的市净率甚至不到0.5。银行板块整体PB在0.7左右,历史估值百分位在3%附近。

当前银行PB估值相对沪深300、上证综指、中小板指、创业板指分别为0.5、0.5、0.17、0.1,与其估值差再度拉大至历史差值最大。

这样的低估值还能再跌到哪里?等待银行的也许并不是底在哪里,而是什么时候能涨?

因为现在的故事太多了,什么要求银行让利,银行裁员降薪之类的,但是危机过后,银行赚钱还不是妥妥的,根据2020一季报,纵观28个行业的ROE,银行排第三,仅次于食品饮料和农林牧渔。

银行股还有几个特点,第一稳健,第二还能作为打新的船票,第三还有分红,相当于理财。

从历史规律来看,巴菲特的前瞻性一般比普通人要早个一年半载。巴菲特买的美国银行当前市盈率10倍,市净率0.6,我们的银行大多数是5倍PE,市净率0.6,况且我们的经济增速远超美国。

巴菲特都买银行股了,各位有何看法?