文 / 地产频道

出品 /节点财经

最近几个月,北京鸿坤伟业房地产开发有限公司(简称“鸿坤地产”)过得不太好。

因借款合同纠纷,鸿坤地产被北京东方瑞智企业管理有限公司告上法庭,该案9月21日已开庭审理。这是鸿坤地产2020年9月参加的第三次庭审。天眼查数据显示,此前鸿坤地产已经十余次被列为被执行人。

比如2020年5月,由于355万元执行标的,鸿坤地产被北京法院列为被执行人;据中国执行信息公开网,同年8月,因为参股公司环渤海创新产业基金的相关纠纷,鸿坤地产被列为“被执行人”,执行标的为55821899元。

另外,2020年5月,鸿坤地产旗下多只债券的中债隐含评级从“AA-”被下调至“A+”。在下调之前,旗下“18鸿坤01”债券出现短期被集中报卖的现象,5月8日至5月25日,18天里被集中报卖12次。

鸿坤地产的资金危机并非毫无苗头。早在2019年7月,国信证券就在其房地产行业报告中指出,2019 年大致有十余家债券到期偿付压力较大的房地产公司,其中就包括鸿坤地产。上述报告称,相关公司的短期债券回售金额较大容易引发兑付危机。

纵观鸿坤地产的发展历史,在中国房企爆炸的前十年,公司一直较为低调。2015年5月,优客工场创始人、万科前高级副总裁毛大庆在去职万科5个月后,宣布加盟鸿坤集团并担任高级合伙人、执行董事,才让这家房地产公司正式走入大众视野。

这家受毛大庆所青睐的房地产公司,目前正承受不小的资金问题和信用危机。它究竟为何沦落至此?

/01/

千亿目标

鸿坤地产的主力产业,位于北京南五环外西红门。2002年,其创始人赵彬从湖南来到北京,通过招拍挂在彼时还是一片庄稼地的西红门拿下一块200万平方米的土地,这是鸿坤地产创业故事中的重要一步。

如今,这片土地已经从道路、水电、交通等均不便利之地,变成了一个覆盖商业综合体、社区商街、产业园等的综合都市圈。

据官网介绍,鸿坤地产背靠的鸿坤集团成立于2002年,旗下拥有鸿坤资本、鸿坤产业、鸿坤文旅和鸿坤地产四大业务板块,鸿坤地产的主营业务涵盖房产开发和物业经营两个业务板块。财报显示,最近三年,鸿坤地产房产开发收入占主营业务收入95%以上,其余主要为物业经营收入。

鸿坤地产在环京地区有着庞大的体量和深耕传统,早期以较低成本在北京拿地,是公司此前保持不错利率的关键。不过,随着越来越多大型房企将北京作为重点战场,北京土地市场供应减少、地价高涨、拿地日益困难,鸿坤地产也开始面临“走出去”的难题。

2010年,鸿坤地产开启“大北京”战略,尝试走出北京,向张家口、涿州、廊坊、香河、武清等环京地区发展。

面临碧桂园等房企巨头的挤压,中小体量的鸿坤地产在资金、开发实力无法匹敌的情况下,选择了“城郊包围城市”的发展路线。比如,在天津地区,鸿坤在拿地时,更多选择武清、静海、蓟州等天津外围区域,这些郊区地块限制没有市中心的地块多,竞争也没有市区的地块激烈,总价相对较低,资金压力较小。

2018年4月,鸿坤集团旗下物业板块申请挂牌新三板,其背后神秘的组织架构因此曝光。公告显示,作为地产二代,彼时25岁的赵伟豪已经在2017年成为鸿坤系实际控制人。赵伟豪是创始人赵彬、吴虹夫妇之子。

在2017年的鸿坤集团年会上,鸿坤管理层曾称,希望在2023年达成四个千亿目标,其中就包括地产板块千亿销售目标。新目标下,鸿坤地产开始招兵买马,前龙湖副总裁、明星职业经理人袁春2017年加入,担任鸿坤地产总裁。

不过,到2018年下半年,市场就传出了袁春离职的消息。到2019年10月,袁春正式和鸿坤集团作别,这让鸿坤地产的千亿梦增添了变数。

实际上,早在2017年,鸿坤地产就提出全国化布局,公司尝试将开发布局从京津冀向南蔓延。不过,从后来的实践来看,想要真正落实全国化战略,对鸿坤地产来说并不容易。

从数据来看,2017年鸿坤地产仅在河北承德新增了1宗土地;2018年权益土储规划建面比2017年减少了128.06万平方米;2019年公司主要通过并购在滁州、宿州和唐山获取3块土地。截至2020年6月底,鸿坤地产拥有土储18块地,规划建面270.27万平方米,其中有9块地是在2016年之前拿的,最早一块可追溯到2011年。

可见,虽然鸿坤地产希望走出京津冀,但公司目前的土地储备依然主要集中在天津远郊和环京,18块地中有13块地在京津冀圈中。评级报告透露,截至2019年年底,鸿坤地产的土地储备权益规划建面积为249.36万平方米,仅可满足公司一年半左右的开发需求。

鸿坤地产的拿地步调有所放缓,对公司的销售情况带来明显影响。2016年到2019年,鸿坤地产的签约金额分别为108.96亿元、147.13亿元、170.5亿元及172.2亿元,销售增速由35%降至1%。

走到2020年,新冠肺炎疫情对房地产行业的影响进一步冲击了鸿坤地产的业务发展。报告显示,2020年上半年鸿坤地产的房地产收入为27.6亿元,相比2019年同期的37.8亿元有明显减少。上半年公司的租赁费用收入为7618万元,2019年同期该项收入为9839万元。

数据来源:鸿坤地产债券报告

截至2020年6月底,鸿坤地产建设项目有45个,新开工项目7个,签约金额仅有46.14亿元,签约面积为44.1万平米。

/02/

盈利承压

近年来,鸿坤地产的盈利能力并不尽如人意。

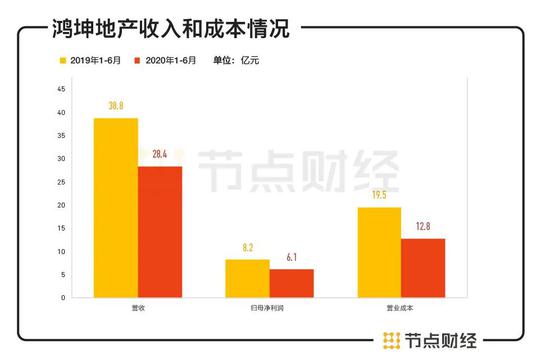

上交所债券信息披露平台显示的公司债券年度报告显示,截至2020年6月末,鸿坤地产营收为28.4亿元,同比减少26.9%;归母净利润为6.1亿元,同比减少25.5%。

数据来源:鸿坤地产债券报告,节点投研所

2019年,鸿坤地产营收为96.66亿元,同比增加18%;归属母公司的净利润由10.36亿元下降至8.58亿元,同比下降了17.23%。报告称主因是权益法核算的长期股权投资收益较2018年年末有明显下降。

在公司营收规模增长近乎停滞的同时,鸿坤地产的负债却在不断攀升:截至2017年末、2018年末、2019年末、2020年6月末,鸿坤地产的资产负债率分别为79.12%、79.38%、80.26%和 79.47%,资产负债压力明显,这提高了公司合规等多方风险。

同时,短期债务的高占比,又给其带来了巨大的现金流考验。截至2019年年末,鸿坤地产账上非受限货币资金有34.68亿元,同比下降24%,其自有资金不足以覆盖短期债务,还需58亿经营性现金流来补充偿债资金。

到2020年上半年,公司现金流承压的情况依然没有较大改善。

截至2020年6月末,鸿坤地产的总资产为652.6亿元,总负债为518.63亿元,与2019年年底几乎持平。其中,流动负债为395.45亿元,占比高达76%;非流动负债为123亿元,其中长期借款有60亿元,应付债券有51亿元。近年来,随着鸿坤地产银行借款和债券融资规模快速攀升,其财务杠杆水平已飙升至历史最高位。

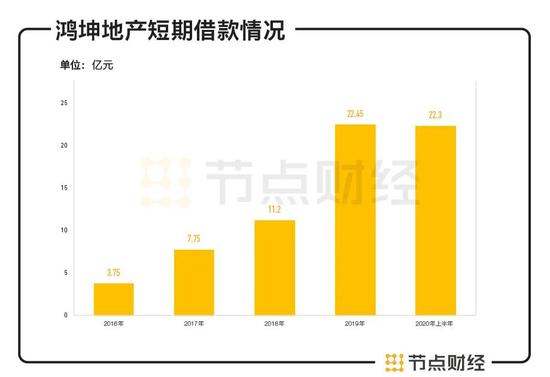

数据来源:鸿坤地产债券报告,节点投研所

截至2020年上半年,鸿坤地产期末现金及现金等价物余额为26亿元。而其短期借款有22.3亿元,一年内到期的非流动负债有23.51亿元。这意味着,光是短期借款和一年期非流动负债两项,鸿坤地产就有19亿元资金缺口,短期偿债压力不小。

数据来源:鸿坤地产债券报告,节点投研所

除了借款和债券融资,鸿坤地产还有3次租赁融资,4次应收账款融资,27次股权质押以及7次信托融资。在银行授信方面,继2019年鸿坤地产银行授信额度锐减约92亿元后,2020年上半年,其授信额度再减少8.84亿元。授信额度缩减后,公司不得不在信用维护方面更加谨慎。

国内未上市中小房企融资渠道狭窄,鸿坤地产作为体量规模排名在百名开外的房企,在融资方面同样承受不小压力。为了缓解资金问题,近几年发债已经成为其一大重要手段。

鸿坤地产的发债通道包括国内市场和美元等渠道:2019年9月,鸿坤地产发行1.1亿美元境外公募债券,该笔债券为期3年,投资者有权决定在发行第2年后将债券回售给发行人;2020年5月,鸿坤地产母公司宣布发行5500万美元公募债券,该笔债券将与其2019年10月发行的1.5亿美元债券合并,两次债券发行规模累计为约2亿美元。

相比碧桂园等房产巨头,鸿坤地产的发债成本明显偏高。2020年上半年,包括正荣地产、碧桂园等在内的多家房地产公司均尝试通过发债来弥补销售疲软的压力。比如,正荣地产6月发行了两次美元债,年化利息大致在8.3%到8.35%;碧桂园上半年发布了5亿多美元的境外债,票面利率为5.4%;5月,时代中国发行了2亿美元的优先票据,票面利率为6%。

图片来源:wind,平安证券研究所

相较而言,鸿坤地产5月底发布的这笔5500万美元的公募债,票面利率居然高达14.75%。通常来说,高利率发债是企业纾解债务压力的“下策”,少用的境外发债被派上用场,可见公司偿债压力之大。

/03/

鸿坤地产的挑战

鸿坤亿润投资合伙人王焕此前在采访中表示,十年前开发商只要能拿到地就肯定能赚钱,甚至捂一些地,不用开发也可以赚到钱。但在房地产存量时代,卖房子钱没有那么好赚了。为此他认为要“转换思路,充分利用地产商所拥有的平台,比如既定客群产生的新流量与价值,来运营资产。”

早在十年前,鸿坤集团就开始在主营地产业务之外进行金融投资业务的尝试,希望借此开拓多元收入渠道。2007年,鸿坤集团成立全资子公司亿润投资;2014年,鸿坤投资参股中民投,赵彬还担任中民投第一届董事局投资决策委员会常务副主席。

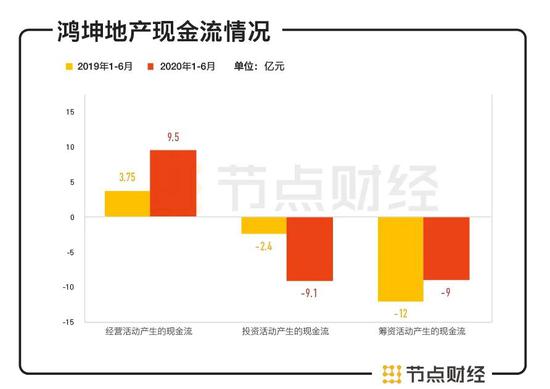

不过,从目前业绩来看,公司的投资业绩并不理想。截至2020年上半年,鸿坤地产投资活动产生的现金流量净额为-9.1亿元,相比2019年上半年的-2.5亿元亏损攀升明显,这一投资亏损程度大概是其房地产营收的三分之一。

数据来源:鸿坤地产债券报告,节点投研所

除了盈利不稳、负债高企、投资成果不佳等问题外,鸿坤地产还有几方面值得担忧:

首先,鸿坤地产近两年的筹资能力明显减弱。其筹资性现金流净额持续为负,从净流入转为净流出。债券半年报显示,2018年、2019年、2020年上半年,鸿坤地产的筹资性现金流分别为-12.69、-52.57亿元、-9亿元。这意味着,公司的融资规模远不及偿还债务的速度。

其次,公司受限资产压力不小。截至2019年年末,鸿坤地产受限资产规模为201.85亿元,占公司总资产的31.24%。公司受限资产规模较大,意味着公司如果不能按时、足额偿还银行借款或其他债务,有可能导致受限资产被其债权人冻结甚至处置,将对公司声誉以及正常经营造成不利影响,进而可能对其债券造成不利影响。

另外,鸿坤地产土地储备主要集中京津冀区域,整体区域分布一般,且部分环京区域执行严厉的限购政策,未来将面临较大去化压力。

最后,鸿坤地产最近五年的存货增长较为缓慢。对于房地产企业来说,如果销售额可以衡量其当下的销售地位,存货则是其未来可变现的重要资产,存货规模将极大影响未来销售情况。截至2020年上半年,鸿坤地产的存货为303亿元。

数据来源:鸿坤地产债券报告,节点投研所

根据2020年风财讯房地产企业存货排行榜,截至2020年9月,国内共有31家上市房企存货超过1000亿元,存货规模超3000亿元的有10家,分别是中国恒大、碧桂园、万科、绿地控股、保利发展、融创中国、中海地产、华润置地、龙湖集团和招商蛇口。鸿坤地产目前的存货规模大概接近港股上市房企阳光100中国,后者在上述排行榜位列第81位。

数据来源:2020年风财讯房地产企业存货排行榜

总而言之,近年来鸿坤地产财务杠杆高居不下,债务攀升,同时规模却没有得到提升,但债务压力和流动性问题开始显现。在头部房企越来越集中的格局下,公司的突围压力较大。对这家房企来说,向外融资吃力,内生资金缓慢,均导致公司的资金链条不断绷紧,而当下的信用打击无疑是雪上加霜。

从鸿坤地产近几年规模增长近乎停滞的情况来看,其2017年提出的销售额千亿目标似乎显得有些遥远。