上投摩根科技前沿灵活配置混合(001538)——源自分散配置和选股能力的中风险-高收益 原创

智君科技

基金五维分析

上投摩根科技前沿灵活配置混合(以下简称“科技前沿”)成立于2015年7月。现任基金经理李德辉与2016年11月接管至今,经历了17-18年一轮牛熊转换,他守住了回撤,并在2019年后业绩爆发,近一年累计收益高达87.2%。该基金的五维核心特点为:

图表 1 五维分析图

收益与风险

该基金在偏股混合基金中处于高收益、中风险。

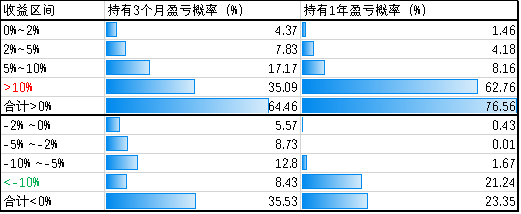

收益:在偏股混合型中近1年处于前10%,近三年处于前5%波动:在偏股混合型中处于前30%左右,最大回撤在50%左右夏普:在偏股混合型中近1年处于前5%,近三年处于前5%牛市和熊市均能跑赢大盘,熊市回撤率接近大盘过去三年中持有3个月以上大概率盈利,获利10%以上概率为35%;持有10个月获利10%以上为63%,处于同类基金领先水平。

持仓配置

该基金在资产配置上有一定的择时。行业上配置趋于分散,前十大集中度低,持有时间长

股票比例在18年底最低至60%,后逐步加仓至80%以上主要集中在医药生物、电子、机械设备、电器设备等,长期看减持了电子,短期看减持了非银金融。前十大重仓权重股平均4-6%,集中度低调仓不频繁,前十大股持有时间较长 1-2年,每期新进1-2只绩效归因

该基金的超额收益主要来自于选股能力

该基金选股能力强,择时能力一般。最近一年看,收益主要来自医药生物、电器、电子、机械设备,非银较弱。超额收益中按行业板块看,以选股效益为主,配置效应为辅。超额收益按风格因子看,65%的收益来自于个股选择,行业因子占25%,风格因子占10%

基金经理

成长型基金经理,基金管理稳定,选股不断开拓

金麒麟基金经理,近3年管理收益约120%从17年开始逐步接管了三只基金,合计规模近50亿。2020年初新发基金,规模超20亿。独立在管5只(含1只A/C类),各个基金收益相近,公正对待。接管和新发基金无更换经理或多经理共同管理的记录。选股以行业龙头股为主。其中3只老基金的持仓配置相似,新发基金偏重消费和港股。基金公司

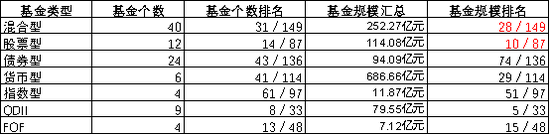

公司偏重权益投资,有多个明星基金经理,多款高评级基金产品

公司混合型基金规模排名在前1/5,股票型基金规模在1/10公司共四星以上基金经理4人公司共有四星以上基金产品19只五维分析详情

1 、中等风险-高等收益

该基金在收益与风险上有两个最显著的特征:用中等风险获取高等收益;在16-18年牛熊转换中跟紧沪深300,在19年后业绩爆发。

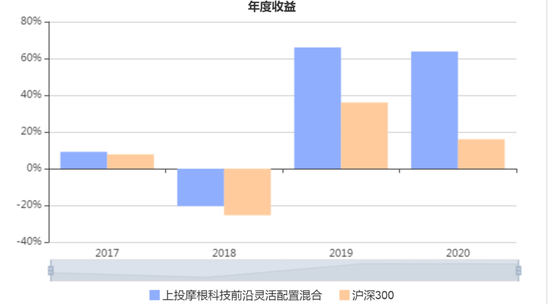

首先可以看到,该基金在17-18年走势与沪深300相似。17年该基金收益略高于沪深300,18年下跌也小于沪深300,基本上在17-18剧烈而短暂的一轮牛熊转换中,能够跑赢指数,管住风险。在19年和20年收益都在60%以上。对投资者来说,在过去3年中,任意时间买入并持有该基金3个月以上,收益在5%以上的概率超过50%,获利10%以上为35%。若坚持1年以上,则获利超过10%的概率为63%。因此赚钱成为大概率事件。

图表 2 近3年收益走势:始终走在指数上方

图表 3 年度收益:17-18年跟住大盘,19年和20年收益远超指数

图表 4 近3年盈利预测:高收益概率大,持有越长盈利越强

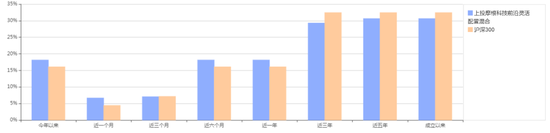

关于风险,分为基金收益波动率和历史最大回撤两个维度。该基金的波动率与沪深300持平。而各周期的最大回撤也与沪深300基本持平,互有高低。

图表 5 近3年波动率:风险波动率与沪深300持平,处于市场平均水平

图表 6 净值回撤:各阶段回撤与沪深300持平

因此,该基金用接近沪深300指数的中等水平的风险,获得了远高于沪深300指数的高收益。

2、 行业分散、持股分散且持有期长

实事求是的讲,该基金在股-债资产配置上有较为明显的择时,但并没有在熊市期间体现为较高的超额收益。原因在于该基金在17年配置了过高比重的电子行业。虽然在18年不断降低股票仓位和电子行业仓位,但由于电子行业回撤远大于沪深300,因此基金整体表现仅与指数齐平。但平心而论,该基金在17年和18年都跑赢了指数,而17年沪深300指数又是表现最好的一年,难度不可谓不大。

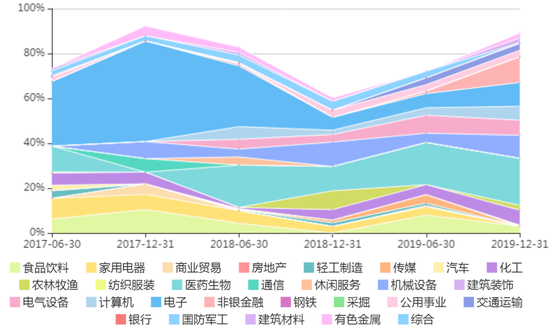

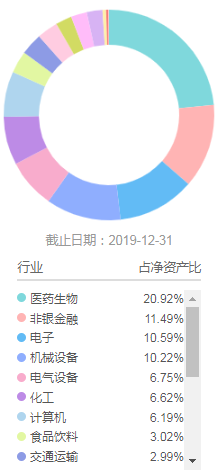

而在19年以后,该基金吸取前一轮牛熊转换的经验,不断开拓选股能力圈,加速加大行业的分散配置。即使在19年白酒行情、科技行情和20年医药行情下,该基金坚持对多热门行业的分散配置,从而换取持久而稳定的回报。

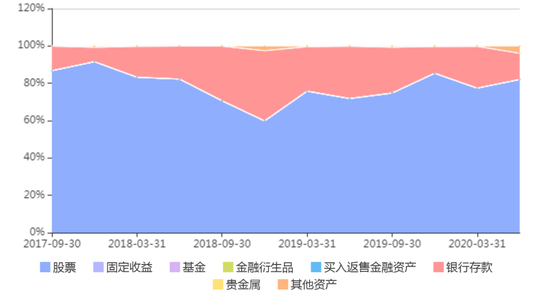

图表 7 大类资产配置:18年底股票比例最低,之后逐步回升

图表 8 股票行业配置:早期行业以电子为主,当前为医药生物、电子、机械设备、电器设备

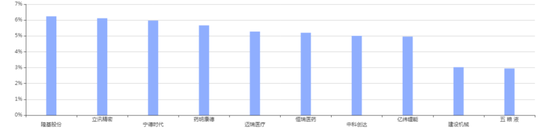

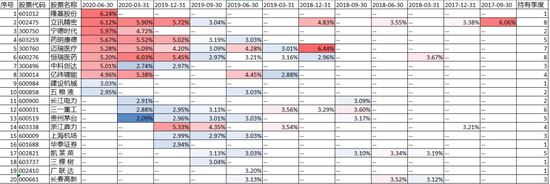

从持仓股票来看,该基金配置了多个细分行业的龙头股票,其中包括隆基股份、立讯精密、宁德时代、药明康德、迈瑞医疗等,覆盖医药生物、电子、机械设备、电气设备、化工、计算机等多个行业。从多期数据看,该基金重仓股票一般都持有1-2年之久,但同时每季度还会新增1-2只重仓股票。可以看出该基金既对绩优股坚定长期持有,同时又能够不断拓展自己的选股能力圈。图表 9 当前重仓股:隆基股份、立讯精密、宁德时代、药明康德、迈瑞医疗等

图表 10 前10大重仓股:持股周期长、换手低,但每季度有新进重仓股

因此,该基金在经历一轮牛熊转换后,加大行业配置和持股的分散度,严格控制风险;同时通过精选个股而非重仓行业去赢取持久而稳定的收益。在个股选择方面既能坚持长期持有看中的股票,同时每期又不断挖掘新的投资机会,风格日益成熟。

3 、选股能力强

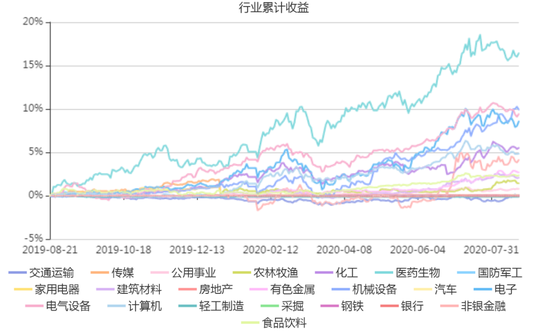

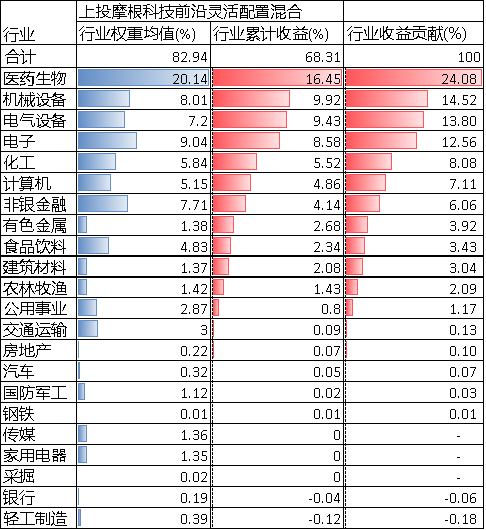

从行业收益来看,医药生物贡献最大,其次是机械设备、电气设备、电子和化工,并且这几个行业的收益贡献都大于权重占比,说明不仅仅选对了行业,还精选了个股。

图表 11 行业贡献时序图:收益主要来自医药生物、机械设备、电气设备、电子和化工

图表 12 行业贡献表:前5大行业的收益贡献大于行业权重

Brinson分析把基金相对于沪深300的超额收益分解为配置效应和选股效应两部分。配置效应就是通过超配或低配行业指数获得超额收益;选股效应就是假设当行业权重与指数的一致时,通过选出行业中的表现更好的股票获得超额收益。

可以看到,超额收益中3/4来自于选股,1/4来自于行业配置。在前几名的行业中,除了医药生物行业选股和配置各占一半外,其余都是选股贡献远大于配置贡献。而该基金配置食品饮料较少,因此该行业对超额收益贡献为负。

图表 13 选股和配置效应分解:超额收益中选股效应大于行业配置效应

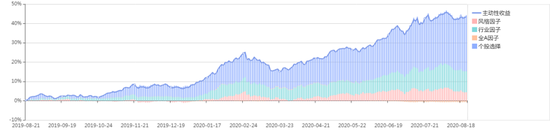

按照Barra的多因子模型框架去拆分收益,我们得到相似的结论,即该基金的超额收益主要由出色的选股能力贡献。

图表 14 超额收益的多因子分解:超额(主动)收益中依次是个股选择、行业贡献、风格因子贡献

4、成长而稳定的基金经理

基金经理李德辉博士毕业于上海交通大学生物医药学博士,可以说是生物医药领域的专家。他不满足于单一行业的研究,而是不断拓展股票研究的领域,探索新的投资机会。他从2016年开始在上投摩根基金管理基金,目前管理5只基金,其中3只基金是承接的老基金,另有一只2020年1月的新发基金。

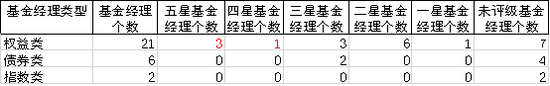

李德辉经历了16-18年快速的牛熊转换,并且在此期间一直领先沪深300指数。而且自管理满3年,开始参与智君评级以来,一直稳定的保持4星的高水准。

图表 15 基金经理星级:管理基金时间不长,但表现稳定

李德辉对旗下管理的几只基金并没有厚此薄彼,几只基金都保持着较大的规模和很好的收益。其接管的3只老基金目前持仓配置基本一致,而新发基金则侧重消费类股票和港股。

图表 16 在管基金:在管基金规模都是10亿以上

图表 17 在管基金走势:在管全部基金走势接近,不存在烂基金

图表 18 行业配置比较:在管基金中科技前沿(001538)、卓越制造(001126)、智选30(370027)行业配置相似

5、偏重权益的基金公司,旗下星光熠熠

上投摩根基金公司是一家中外共同组建的,具有鲜明特色的基金公司。上投摩根偏重权益类投资,其混合型和股票型基金规模在市场前1/10左右。

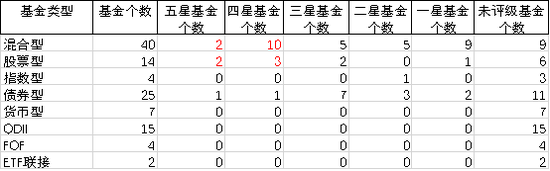

旗下优秀的基金经理众多,李德辉就是其中当之无愧的明星基金。上投摩根的混合型基金中,4星以上基金多达12只,其中两只5星基金都为李德辉管理,一只为本基金,另一只为上投摩根智选30混合。

图表 19 基金公司基金:权益排名前1/10,债券前1/2

图表 20 基金公司基金经理星级:四星以上基金多

图表 21 基金公司基金产品星级:四星以上基金多,二星以下也有,需挑选

写在最后

从收益与风险、持仓配置、绩效归因、基金经理和基金公司五个维度看,该基金用中等风险博得高水平收益;风险管理日益完善,投资组合日趋分散;坚持绩优股,不断挖掘好公司;选股能力超强;基金经理处于成长上升期;基金公司管理水平优异。