可参与蚂蚁集团IPO战略配售(最高比例可达基金资产的10%)的华夏创新未来18个月封闭运作混合基金正在发售中。作为吸引全市场关注的年度重磅基金,华夏创新未来掌舵基金经理周克平也吸引了大家的目光。被称为“科技后浪”的周克平其管理的两只基金(华夏复兴混合、华夏科技创新)在其任职一年半时间内均实现收益翻倍,且截至8月31日任职年化回报均超86%。

如此优异的业绩是如何炼成的?周克平投资科技领域究竟有什么秘籍密?一起来了解一下这位“科技后浪”的投资经。

周克平现任华夏基金股票投资部高级副总裁,本科毕业于华中科技大学集成电路专业,后保送北大光华管理学院,具有“科技+金融”的复合背景。在任职公募基金经理之前,周克平曾在华夏基金专户、社保、QFII和年金部门任TMT研究员、投资经理助理。年金和社保相关经历培养了其严控回撤、追求者绝对收益的投资风格,QFII业务的经理又让其突破纯A股思维,具备国际前瞻视野。这期间的周克平对电子、通信、计算机、传媒、光伏、新能源车等主题有深入跟踪研究,让其对科技成长股投资更具研究优势。所以,周克平这名科技后浪,更懂科技。

周克平认为,科技成长投资的本质是投资企业建立壁垒的过程,而不是去All in某个风口行业。他希望通过不断努力,寻找对股东,对员工,对社会都创造价值的公司,分享他们建立壁垒的成长过程,一起创新未来。

精选6大赛道 把握科技主线机遇

周克平坦言,在具体操作中他基本不做择时的,大多数时间都是满仓操作。他自上而下部分很少来自择时,收益来源是行业和股票,以自下而上选股为主。

周克平认为,在中国人均GDP从1万美金迈向2万美金的过程中,叠加全球科技创新和中国本土国产化的两大趋势,以及中国本身最大的市场的规模效应,会有大量行业有一生一次的成长性机会。通过复盘了70年代之后的美国,90年代之后的韩国,70年代之后的日本,60年代之后的欧洲。发现年化收益率最高的行业主要集中在三类:科技、医疗、消费。所以周克平也将精力是聚焦在这三大领域。此外,同时,他再根据能力圈,优化到六条主要的赛道:先进制造、新能源、云计算SaaS、现代服务业、生物医药、传统行业效率提升。

1、先进制造赛道:复盘发现,GDP由大到强的过程中,先进制造都是一个增长很大的行业,在韩国、日本都有这样的特征。他们都在各自经济转型的过程中,诞生了世界级的先进制造企业:东芝、松下、富士康、台积电、鸿海、三星等。这条赛道包含了5G、消费电子、芯片、国防军工的原材料等。

2、新能源赛道:光伏和新能源汽车是周克平长期看好的,他认为能源结构的转型是未来重要的方向,特别是以特斯拉为代表的智能电动车,会经历渗透率从10%到50%的快速增长期。

3、云计算SaaS赛道:周克平在云计算投资范围特别窄,主要投云计算中的SaaS。他认为这个行业就是科技中的白酒,商业模式比互联网还好,因为用户粘性更高。如果科技领域我只能投一个行业,那他一定会投这条赛道。

4、现代服务业赛道:这是科技+服务业结合的领域。比如说零售是一种传统服务业,叠加了科技就变成电商。餐饮是很传统的服务业,叠加了科技就变成了外卖平台。教育是传统的服务,叠加了科技就变成在线教育。这个行业的商业模型很简单,收入端是受M2影响,永远能够涨价的,类似吃饭的价格、学费的价格等;成本端受科技的摩尔定律影响,能够实现效率的提高。那么在收入端和成本端之间会有一个gap(差异),就变成了公司的价值。

5、生物医药赛道:人口老龄化带来的长周期需求,带动创新药、创新器械、和医疗服务的需求提升。

6、传统行业效率提升赛道:这条赛道和现代服务业类似,把科技在传统行业运用得很好。比如在房地产产业链中的建筑、建材行业,也需要面对建筑工人的老龄化问题。那么就需要通过科技手段,提高效率。

聚焦四类资产 动态把握科技企业发挥机遇

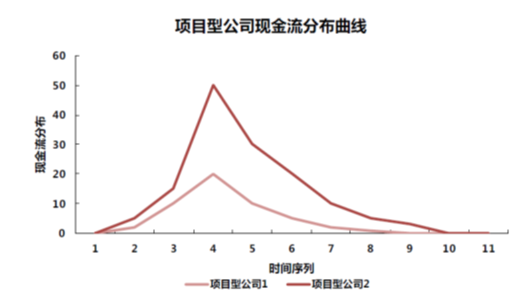

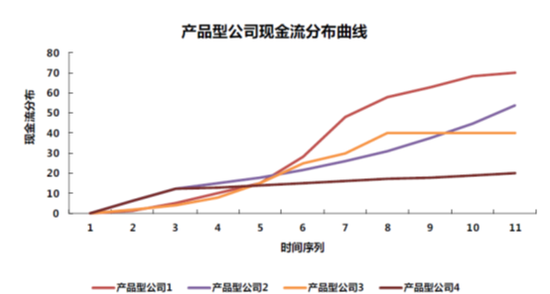

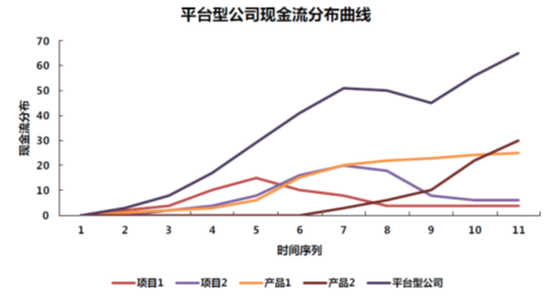

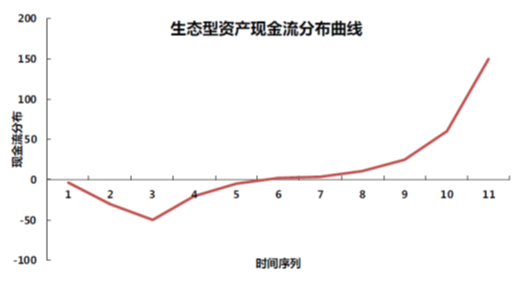

在个股选择上,周克平根据企业的生命周期、创新、现金流分布,将公司分为四大类资产:项目型、产品型、平台型、生态型。项目型资产现金流不稳定,爆发力强,容易暴涨暴跌。周克平的组合中,项目类资产占比较小,主要以现金流更稳定的产品型、平台型和生态型资产为主。周克平认为这四大类资产,也是一个企业不断进化的生命周期。他希望希望找到那种能从项目型公司,持续进化成生态型公司的企业,这是一个不断百里挑一筛选的过程。

在周克平看来,成长投资和价值投资的区别在于投资企业的生命周期不同。价值投资是找到已经构建完成壁垒的企业,成长投资是去找正在建立壁垒过程的企业。比如说苹果,巴菲特是5000亿美元市值之后买的,已经有了很强的壁垒。从苹果500亿美元到5000亿美元这个阶段投进去的,就是成长投资。

在周克平眼中,四类资产分别如下:

项目型资产:现金流分布波动较大,适合组合投资。典型案例包括:手游、影视、芯片设计、创新药、早期的苹果产业链。这类公司的爆发力很强,但是持续性很弱。这类公司不是他最喜欢的,但会用组合投资的方式来投。在赔率比较高的时候,用一个组合去投。

产品型资产:现金流分布曲线可预测性强,适合长期投资。典型案例包括消费和家电里的品牌类企业。比如说漫威就是一个产品型公司,因为有强大的IP群,每一部电影的票房就比较稳定。游戏里面的体育类游戏,像NBA、FIFA,销售也会比较稳定。周克平比较喜欢三类产品型公司:具有提价能力的,类似教育、高端白酒;渗透率曲线不断提升,类似当年的智能手机,现在的智能电动车;能够不断延展下游应用,类似英伟达这种公司,过去GPU芯片下游应用主要是游戏,现在也能用到无人驾驶等领域。

平台型资产:现金流分布曲线持续性强,适合长期投资。行业发展到成熟阶段,会出现平台型公司,这些公司往往具备较强壁垒和可延展性,是制造业的最终形态。平台型公司的本质是一系列项目和产品型公司的集合。比如前面说的漫威是产品型公司,但是把漫威收购的迪士尼就是平台型公司。像白电行业有两家龙头,但是这两家的类型是不一样的,一家是产品型公司,另一家是平台型公司。平台型公司的特点是抗风险能力强很多,稳定性强很多。中国未来会出现大量的平台型公司,这类公司是周克平投资组合中的重点。

生态型资产:现金流分布曲线持续性强,后期存在指数效应。周克平认为服务业发展到后期会出现生态型公司,生态型公司的壁垒极高,成长性也很好。这类公司有一个很鲜明的特点:一次获客,永久销售,不断交叉销售,并且可以生态赋能。我们看到的大型互联网和软件公司,都属于平台型公司。这是周克平最喜欢的一类资产,也是最稀缺的资产,A股目前的平台型公司极少。

“6大赛道+4类资产”,让周克平的科技投资逻辑清晰而深入。根据周克平介绍在他的投资的组合中,有60%-70%的仓位集中在6大赛道中的产品型资产以上的公司,还有20-30%仓位会投高赔率的项目型公司。此外,周克平也对于组合进行动态管理,根据景气度和估值,决定行业配置比例。一个行业如果景气度拐点向下,估值又比较高,就会减配;一个行业如果景气度拐点向上,估值又比较低,我们就会增配。景气度是看未来12-24个月的周期,作为中观视角帮助决策,但是六大赛道是决定未来3-5年的投资周期。即便短期行业的景气度不好,周克平也不会把里面的公司全部清仓,他希望赚取企业长期成长,不断进化的钱!

综上,不难看出,周克平所管基金在其任职期内获得年化86%的收益率的秘密。周克平管理的华夏创新未来18个月封闭基金现在也正在发售,除了可以参与蚂蚁集团股票战略配售,更是重点关注关注新一代信息技术、高端装备、新材料、新能源、节能环保、生物医药以及新兴服务等领域的投资机会。这一次,周克平会不会再创辉煌?值得期待。现在投资者上支付宝搜华夏新发,即可购买这只基金。