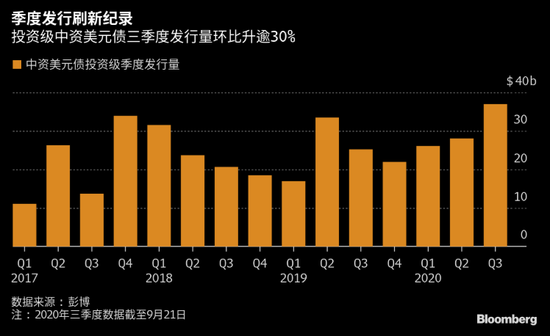

来源:彭博

中国企业境外投资级美元债发行量本季已达370亿美元,环比增逾三成

考虑到期情况,国泰君安国际预计未来几个季度的发行还将维持高位

受低廉的融资成本刺激,中资企业发行的投资级美元债金额本季度创纪录新高,在除日本以外的亚洲市场中的份额进一步提升。

虽然三季度尚未结束,彭博汇总的数据显示,境外投资级中资美元债发行量已达370.4亿美元,较二季度攀升逾三成,已刷新季度历史新高,而由于亚洲非日本地区的投资级美元债总体发行环比下降,中资企业所占新发债券份额升至约三分之二。

“大多数投资级发行人的美元债成本已降至年初以来的最低水平,为中国借款人提供了一个不错的发行窗口,”中银国际控股执行董事吴琼表示,对成本非常敏感的金融机构和央企的许多发行人在3月美元流动性紧缩后曾推迟了美元债发行计划,而目前都在抓住黄金窗口期发债。

彭博汇总的数据显示,三季度募集金额居前的发行人包括国家电网、宁德时代、中国化工集团、工商银行等。

与中美10年期国债利差处于纪录高位不同,彭博巴克莱指数显示,中国投资级债券与美国国债的平均利差已回落至3月初的水平。由于美联储9月会议预计近零利率持续至2023年底,而中国央行持续货币政策正常化的进程,境外美元债的融资成本对中国发行人来说或继续保有吸引力。

扬州市城建国有资产控股集团8月发行的三年期美元票据票息为3.02%,其境内评级为AA+,而8月以来AA+三年期城投债的收益率估值都在3.6%以上。

国泰君安国际债务资本市场部副主管陈怡吟指出,近两个月BBB或BBB-评级的城投美元债发行利率持续走低,成本优势推升城投海外融资意愿上升。而经过3月的流动性冲击后,投资机构也更加重视单券流动性、基本面资质等因素,投资级债券整体相对高收益债更受认可。

而考虑到包括城投、央企、金融机构在内的不同类型的发行主体明后年均是到期高峰,陈怡吟预计,今年四季度到明年二、三季度,中资美元债投资级发行量还会维持在较高水平。她表示,可能会有更多的投资级中资企业在境外尝试首次发行美元债,尤其是具有新经济产业背景的企业可能在政策鼓励下进行境外融资。