【今日直播】

博时荣享回报混合基金经理 蔡滨:如何抓住企业成长机遇?

安信平稳双利三个月持有混合拟任基金经理庄园,安信平稳双利三个月持有混合拟任基金经理张明,分享主题:新股添新机,好花季季红

星石投资产品管理部副总监、策略师 汪岑公募REITs产品发行在即,五大要点解读

富国蓝筹精选、富国沪港深业绩驱动、富国全球科技互联网基金经理宁君:港股基金怎么投?

原标题:【安信策略】整固之后,复苏牛将挑战新高——十论“复苏牛”之九

来源:陈果A股策略

投资要点

安信策略在今年市场底部坚定看多,提出“复苏牛”判断并持续发布系列报告,伴随着全球流动性泛滥,中外经济和金融数据持续超预期,企业盈利复苏预期上修,中国金融改革步伐不断加快提升市场风险偏好,A股包括上证综指等主要指数都已创下2019年以来新高。复苏牛的逻辑正不断获得验证。

安信策略在7月12日发布周报《短期积极转中性》,提出市场在经历7月上旬过快上涨后,短期在面临外部不确定环境下,需要面临一个阶段的震荡整固,同时中期维持看多,牛市未完待续。市场在过去一个月确实持续震荡,本周三创业板指一度回落至2578点,创2896点调整以来新低。

我们认为,中期来看,“复苏牛”三个核心逻辑:全球流动性泛滥、中国复苏趋势占优,A股配置吸引力占优都还没有破坏。近期市场担忧的两大因素:流动性收紧和大选前中美关系的不确定性,我们认为出现了好于市场预期的迹象。同时,中美疫苗的渐行渐近也将有利于市场复苏预期提升,进入对后疫情时代的展望,我们认为市场在未来一段时间将主要呈现出“震荡向上”的格局,在此趋势下A股复苏牛有望挑战新的高度。在此逻辑下,顺周期板块会有补涨和修复性质的表现,同时我们也需要注意复苏依然是缓慢的,风格未必是一边倒的,我们认为非供给侧改革行业中的周期成长股、军工、云计算、苹果链、白酒、家电、保险、券商等都会有一定表现机会。

■风险提示:

1.海外疫情超预期,2.全球经济低预期,3.政策推进低预期等。

正文

本周市场风险偏好明显下降,成交金额大幅萎缩,市场延续震荡格局。本周上证指数,中小板指,创业板指涨跌幅分别为0.18%,-0.78%,-2.95%,其中上证指数连续三周上涨而创业板指连续两周下跌。从行业指数来看,本周房地产(2.87%),银行(2.85%),交通运输(2.37%),食品饮料(1.66%)、建筑装饰(1.41%)等行业表现较好,有色金属(-7.52%),医药生物(-5.44%),休闲服务(-5.08%),国防军工(-3.11%),建筑材料(-2.65%)等行业表现靠后。

安信策略在今年市场底部坚定看多,提出“复苏牛”判断并持续发布系列报告,伴随着全球流动性泛滥,中外经济和金融数据持续超预期,企业盈利复苏预期上修,中国金融改革步伐不断加快提升市场风险偏好,A股包括上证综指等主要指数都已创下2019年以来新高。复苏牛的逻辑正不断获得验证。

安信策略在7月12日发布周报《短期积极转中性》,提出市场在经历7月上旬过快上涨后,短期在面临外部不确定环境下,需要面临一个阶段的震荡整固,同时中期维持看多,牛市未完待续。市场在过去一个月确实持续震荡,本周三创业板指一度回落至2578点,创2896点调整以来新低。

我们认为,中期来看,“复苏牛”三个核心逻辑:全球流动性泛滥、中国复苏趋势占优,A股配置吸引力占优都还没有破坏。近期市场担忧的两大因素:流动性收紧和大选前中美关系的不确定性,我们认为出现了好于市场预期的迹象。同时,中美疫苗的渐行渐近也将有利于市场复苏预期提升,进入对后疫情时代的展望,我们认为市场在未来一段时间将主要呈现出“震荡向上”的格局,在此趋势下A股复苏牛有望挑战新的高度。在此逻辑下,顺周期板块会有补涨和修复性质的表现,同时我们也需要注意复苏依然是缓慢的,风格未必是一边倒的,我们认为非供给侧改革行业中的周期成长股、军工、云计算、苹果链、白酒、家电、保险、券商等都会有一定表现机会。

1.市场环境:经济+流动性组合实质依然偏友好

近期与投资者交流,相当多投资者担心货币政策边际收紧对市场的影响,这在本周金融数据公布后分歧进一步上升。

我们对货币政策的理解是,修正市场过度宽松预期,但流动性依然维持适度宽松。今年5月以来央行实际上已经开始执行货币正常化政策,在当前无风险利率回到接近疫情发生前的水平后,利率进一步上升的空间有限,而央行也开始通过逆回购和MLF续作稳定市场流动性预期,而更重要的是宽信用并没有发生实质变化,金融数据有季节性效应,社融数据实际上依然维持强势,只是市场预期过高,并非政策收紧。

展望未来一个阶段,在全球疫情得到有效控制之前,出口、制造业乃至消费服务业等部门的恢复预计都是缓慢的,经济+流动性组合对股市依然偏友好。

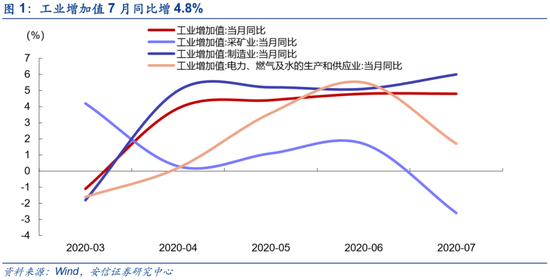

7月经济数据显示复苏在延续,但已有趋缓迹象。中国7月规模以上工业增加值同比增4.8%,预期5.2%,前值4.8%。南方洪灾及低温天气或许对生产数据形成短期扰动。

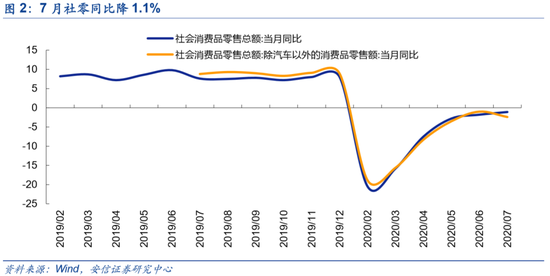

值得注意的是,需求端恢复也有趋缓迹象。消费方面,7月社零同比降1.1%,预期增1.2%,前值降1.8%。其中,除汽车以外的消费品零售额同比下降2.4%。投资方面,中国1-7月固定资产投资同比降1.6%,预期降1.6%,1-6月降3.1%;其中制造业投资依然疲弱,累计同比降10.2%,房地产开发投资恢复最快,累计同比上升3.4%,仍是支持投资的重要力量,基建投资累计同比降1.0%。

流动性层面,我们认为当前流动性环境对股市依然偏友好。7月末,广义货币(M2)余额212.55万亿元,同比增长10.7%,增速比上月末低0.4个百分点,而社融存量增速12.9%环比较前值继续走高0.1个百分点,持续创2018年2月以来增速新高。同时,“M2-M1”剪刀差缩窄,反映实体经济逐步修复,需求持续向好。从信贷结构上看,中长期贷款维持高增速,短贷和票据融资显著回落,信贷结构好于预期。此外,我们认为央行已经向市场发出了稳定流动性预期的信号。央行本周共进行5000亿元逆回购操作,净投放4900亿元。

最后,近期疫苗持续出现新进展,俄罗斯首款新冠疫苗“卫星V”已获国家注册,中国首个新冠疫苗专利获批、新冠疫苗有关国家技术标准发布,美国国立卫生研究院院长弗朗西斯·柯林斯则预计在美国政府投资的6种疫苗中,至少有一种将在今年年底前获得成功。展望未来,中美疫苗问世预期有利于复苏预期加强,疫苗问世是有望使得市场进入后疫情时代的标志性事件,逻辑上在疫苗正式出来前市场就可能会走向新的高度。

另一方面,也需要注意,实际上疫苗也不等于迅速走向强复苏,只是加快修复。疫苗接种也需要相当长时间,过程中市场也依然会担心出现病毒变异等有效性问题,外需和消费服务业复苏也很可能是缓慢的。市场很可能会在复苏预期下演绎一轮行情,但最终还是要观察数据,在这个过程中,很难出现实质的政策收紧。从结构上看,复苏预期也会推动顺周期板块估值修复或者说合理补涨。阶段补涨之后,A股的中长期逻辑还是转型升级,中长期主线最终还是消费与科技。

2. 风险偏好:中美出现积极信号

影响短期市场风险偏好的一个因素在于市场对大选前特朗普采取极端措施的担忧,最近一个阶段,在美元弱势背景下,人民币并未走强,北上资金出现了流出,我们认为与此担忧有关,值得注意的是,这些趋势本周都出现了边际改善。同时,我们也观察到中美磋商过程中确实开始出现了一些积极信号。

美方对贸易磋商表态积极

白宫经济顾问库德洛周四表示,特朗普政府对中国在达成第一阶段贸易协议购买美国商品的承诺方面取得的进展感到满意,暗示该协议将通过初步审查。库德洛在白宫对记者说,中国“现在确实在选择进口我们的商品——顺便说一句,这对美国农业和农业部门是一个巨大的福音。”他称,美国贸易代表莱特希泽对于贸协进展也感到满意。

TikTok获得更多交易时间

当地时间14日,特朗普签署行政令,要求字节跳动公司在90天之内出售或剥离该公司在美国的TikTok业务。与之前45天的要求相比延长了一倍,且截止日被推迟到美国大选投票以后。这一新行政令为字节跳动公司敲定可能的交易或者以拖待变赢得了时间。

十多家美国跨国公司反对微信和TikTok禁令行列

据美国科技网站Appleinsider报道,包括苹果(Apple)在内的多家美国大公司呼吁特朗普政府终结一项将在美国禁止微信(WeChat)和TikTok的行政命令。这些美国公司认为,该行政命令会对试图在中国开展贸易的美国企业造成损害。在与白宫官员的电话会议中,十多家美国跨国公司强调了特朗普政府的禁令生效后,它们将面临的潜在问题。这些跨国公司包括苹果公司,以及福特、高盛、英特尔、默克、大都会保险、摩根士丹利、宝洁、联合包裹运送服务、沃尔玛和迪士尼等公司的代表。我们认为,禁令旨在向美国民众展示特朗普政府对华的强硬姿态,在美国多家跨国企业的反对下,未来该禁令的适用范围或将缩小,甚至可能最终被取消。

我们认为,如果市场对中美之间的担忧进一步缓解,疫情控制良好、引领全球经济复苏且率先实施货币政策正常化的中国资产将继续吸引全球资金流入,人民币汇率有望进一步走强,北上资金有望进一步大幅流入A股。

3. 市场内部特征观察:稳住阵脚,准备进攻

从换手率来看,本周主要指数换手率均有所回落并有所分化,上证综指、上证50、沪深300、万得全A换手率回落至90%分位以下,中小创换手率回落至60%分位以下。本周上证综指,中小板指,创业板指,上证50,沪深300,中证500,万得全A的流通市值换手率分别为1.33%,4.71%, 5.28%,0.62%,0.95%,2.05%,1.70%,分别较前周变动-0.32,-0.90,-1.51,-0.10,-0.23,-0.47,-0.43个百分点,分别处在86%,59%,45%,88%,85%,74%,83%分位数水平,当前市场强势个股数量占比77.7%,较上周上升2个百分点,达到近1年高位,而超买个股与超卖个股之差占比10.7%,较前周下降5.4个百分点。创业板来看,强势个股数量占比79.9%,较上周上升0.8个百分点,同样达到近1年高位,超买个股与超卖个股之差占比9.3%,较前周下降5.8个百分点。

我们认为,最近一个月,市场的核心情绪指标都已经经历显著调整,显示市场内部进过近期震荡整固,已经稳住阵脚,做好了上行的准备。

增量资金方面,八月权益类基金发行继续保持火热,上半月发超千亿份,预计全月的发行规模将超过今年6月。新基金市场行情分化:多数基金公司降低募集目标并延长认购天数,但头部基金公司产品依旧表现强势。新发基金中具有锁定期的占比提高,有望带来更多有效资金。

中期来看,“复苏牛”三个核心逻辑:全球流动性泛滥、中国复苏趋势占优,A股配置吸引力占优都还没有破坏。近期市场担忧的两大因素:流动性收紧和大选前中美关系的不确定性,我们认为出现了好于市场预期的迹象。同时,中美疫苗的渐行渐近也将有利于市场复苏预期提升,进入对后疫情时代的展望,我们认为市场在未来一段时间将主要呈现出“震荡向上”的格局,在此趋势下A股复苏牛有望挑战新的高度。在此逻辑下,顺周期也会有补涨和修复性质的表现,同时我们也需要注意复苏依然是缓慢的,风格未必是一边倒的,我们认为非供给侧改革行业中的周期成长股、军工、云计算、苹果链、白酒、家电、保险、券商等都会有一定表现机会。

风险提示:1.海外疫情超预期,2.全球经济低预期,3.政策推进低预期等。

安信策略:市场将呈现出“震荡向上”的格局 有望挑战新的高度

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。