原标题:一分钟读懂陆金所IPO招股书 来源:雪球

#陆金所赴美上市#北京时间10月8日,中国平安旗下金融科技平台陆金所控股正式提交IPO招股书,拟于纽交所上市,股票代码为“LU”,承销商包括高盛、美银证券、瑞银、汇丰、平安证券(香港)等。

陆金所控股主营业务分零售信贷和财富管理两大块,零售信贷主要基于“平安普惠”展开,财富管理基于大家熟知的“陆金所”展开。

陆金所控股本次IPO的重点摘要数据如下:

1.发展规模:管理贷款余额达5358亿元,客户资产规模达3783亿元

截至2020年6月30日,陆金所控股管理贷款余额5194亿元,位列市场第二(OW数据),累计借款人数1340万;在财富管理业务方面,陆金所控股管理客户资产规模3747亿元,位列市场第三(OW数据),活跃投资者人数1280万。

截至2020年9月30日,陆金所控股管理贷款余额达5358亿元,同比增长21.4%;管理客户资产规模达3783亿元。

2.营收利润:今年上半年收入逆势增长,2017-2019年净利复合增长率达48.65%

2017年、2018年和2019年陆金所控股的总收入分别为278.2亿元、405.0亿元和478.3亿元,年化复合增长率达31.1%。

2017年、2018年和2019年陆金所控股的净利润分别为60.3亿元、135.8亿元和133.2亿元,年化复合增长率为48.65%;净利率分别为21.7%、33.5%和27.8%。

2020年上半年,陆金所控股的总收入为256.8亿元;净利润为72.7亿元,净利率为28.3%。

3.用户结构:近7成用户为小微企业主,平台超75%资产由投资超过30万元的客户贡献

零售信贷方面,近7成用户为小微企业主,99.3%的借贷资金来自第三方。财富管理业务方面,平台超75%资产由投资超过30万元的客户贡献,资产100万以上的客户占比达到46.7%,高净值客户占比较大,用户留存率达95%。

4.融资渠道:多样畅通,信用敞口风险占比仅为2.8%

公司与49家银行和5家信托公司有着良好的合作关系,公司的融资渠道一直以来都比较多样和畅通。

自2017年以来,由第三方提供担保的贷款比例从75.4%增长到了95%左右。截至2020年上半年,公司自身的信用敞口风险占比仅为2.8%。平安普惠已与50多家金融机构建立资金合作关系,零售信贷业务中由第三方提供资金的贷款占比从2017年的51.8%已上升到2020年中的99.3%。

5.网贷转型:P2P占比降至12.8%,客户留存率超9成

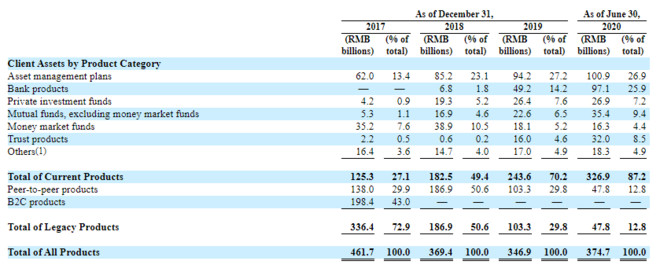

陆金所控股的网贷存量资产由2017年的3364亿元降至2020年上半年的478亿元,业务总占比从2017年的72.9%降低到当前的12.8%。投资于现有产品的客户资产规模从2017年的1253亿元增长到2019年的3269亿,占比从2017年27.1%提升至当前87.2%,复合增长率达39.4%。“去网贷”过程中,财富管理平台客户留存率与活跃投资者增长均保持持续增长。2017年至2019年,陆金所投资者留存率每年都在90%以上,活跃投资者复合增长率达到14.1%。

6.逾期率:未受疫情持续影响,二季度后恢复到疫情前水平

陆金所控股截至2020年6月30日的无抵押贷款DPD30+逾期率为3.3%,有抵押贷款DPD30+逾期率为1.4%,受疫情影响相比2019年皆有所上升。

二季度以来已经恢复到疫情前的水平,截至2020年9月30日,一般无抵押贷款的30天以上逾期率下降至2.5%,而有抵押贷款的30天以上逾期率下降至0.9%。7月,8月和9月的1到89天一般无抵押贷款利率稳定在0.5%。

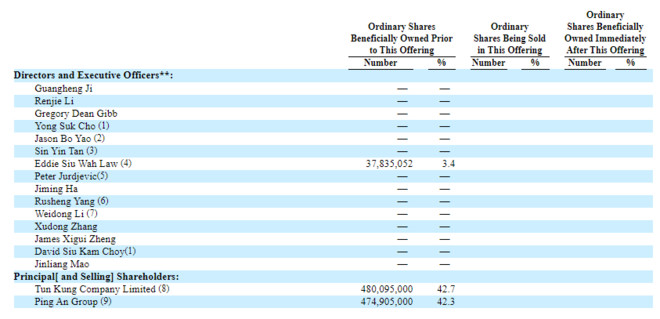

7.股东结构:平安集团持股42.3%,多家明星机构投资

IPO前,平安集团持有公司42.3%的股份,TunKungCompanyLimited持有公司42.7%的股权。

公司于2018年11月和2019年12月完成了总计14.11亿美元的C轮融资,投资方包括春华资本、卡塔尔投资局、SBIHoldings、摩根大通、瑞银、高盛等多家明星投资机构,据悉此轮融资估值达394亿美元。

8.融资额:陆金所此次IPO暂未定价,融资额度暂未确认,招股书披露的1亿美元仅是例行披露的占位符,不代表本次IPO的实际融资额。

9.与平安的关系:陆金所归属于平安集团旗下的科技业务,成立以来一直独立发展,2020年上半年陆金所来自平安的收入仅占总收入的3.4%。另外,陆金所与平安在业务、分销渠道和产品能力方面有诸多合作,通过与平安集团生态系统的合作,可以潜在地接触到平安集团大约2.1亿金融服务客户,后续发展也存在诸多动力。