来源: 睿哲固收研究

摘要

精达股份拟发行规模为7.87亿元的可转债,扣除发行费用后全部用于高性能铜基电磁线转型升级项目、新能源产业及汽车电机用扁平电磁线项目以及补充流动资金。

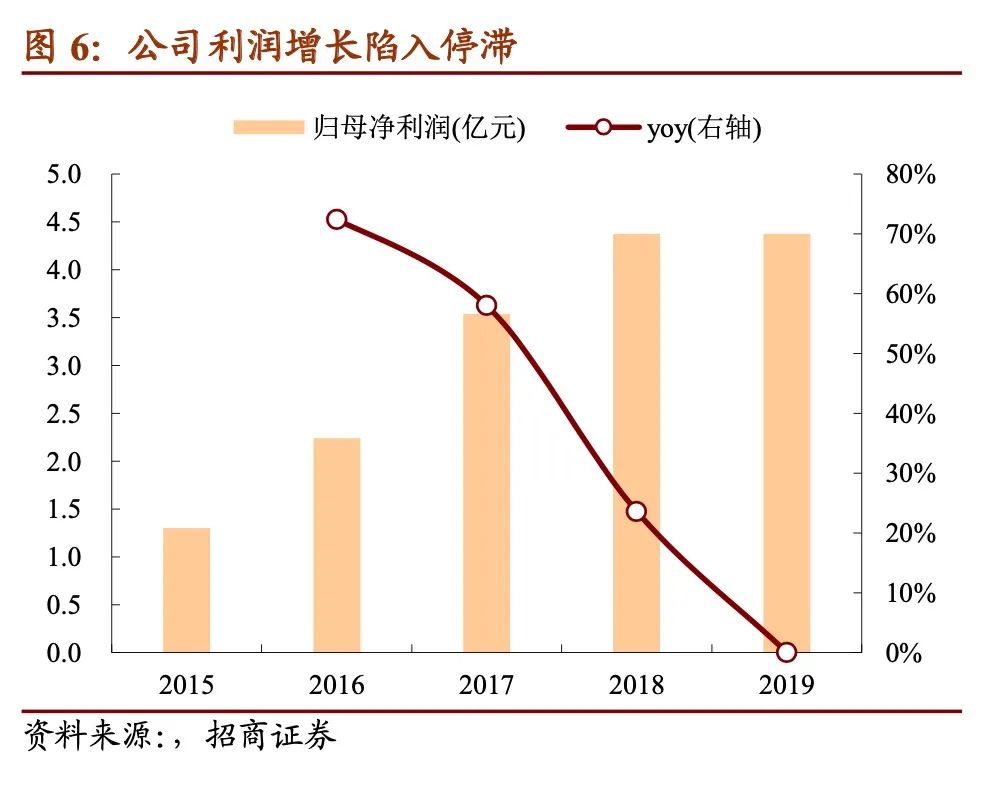

电磁线细分行业龙头,扩产新能源车领域的扁形漆线、带来增量。公司为电磁线行业龙头,2019年底产能突破20万吨、市占率12%,主要产品包括漆包线(72.23%)、汽车与电子线(16.73%)、特种导体(4.81%)、裸铜线(3.27%),广泛应用于下游工业电机、电力设备、家用电器、汽车电机、通讯及航天航空等领域。公司近年由于产能增长的放缓,2019年公司实现营业收入/净利润分别为119.97亿元/4.38亿元,同比增长0.84%/0.07%,均有所放缓。公司产品定价模式为“原材料价格+加工费”,因此毛利率等盈利能力保持相对稳定。目前漆包线行业进入成熟期、需求增长显著放缓,落后产能不断出清,订单向包括公司在内的优势企业靠拢,行业集中度提升。其他领域方面,扁形漆包线为车中驱动电机重要构成,公司在其中技术积累较早,受益于新能源车行业的快速发展,此部分将成为漆包线行业未来新的增量。而本次募集资金将进一步增加公司在泛用漆包线、用于新能源汽车的扁形漆包线方面的产能,预计新增产能超过6万吨,将成为公司新的发展方向、为公司带来利润增量。

估值处于上市以来低位。从估值来看,公司最新收盘价对应PE(TTM)为17.4X,估值处于历史较低位置,同行业可比公司冠城PE(TTM)22.6X、露笑PE(TTM)109.4X,与同行业可比公司相比估值较低。公司当前总市值不到100亿、规模不大,过去1年股价波动率为43%,股价弹性尚可,但当前大股东质押比例超过90%、应当注意质押风险。

平价保护较好、债底保护尚可。精达转债到期补偿利率设置偏高,附加条款并无亮点。以对应公司发行公告日收盘价测算,转债平价为101.32元,平价保护较好;在本文假设下纯债价值为88.55元、YTM为2.45%,债底保护较好。

综合考虑本次转债条款、正股股价与基本面,建议申购本期转债。本次转债评级AA、发行日平价101.32元,当前市场中可比标的杭电(最新收盘价107.80元、转股溢价率21.59%)、长城(最新收盘价106.31元、转股溢价率24.99%),白电(最新收盘价115.13元、转股溢价率 14.87%),预计本次转债上市首日价格在115元左右;本次转债仅设置网上,假设原股东优先配售60%,则留给公众投资者的额度为3.15亿元,进一步假设网上750万户申购,则中签率在0.004%左右,建议一级市场可以申购,二级市场也可择机参与。

风险提示:募投产能进度不及预期,大股东质押风险

正文

1)T-1日(2020年8月18日):原股东股权登记日,配售代码“704577”,配售简称为“精达配债”,每股配售0.4090元面值可转债;

2)T日(2020年8月19日):网上申购,代码为“733577”,申购简称为“精达发债”,下限为10张、1000元,上限为1万张、100万元;

3)简称为“精达转债”,债券代码为“110074”。

【可转债条款分析】

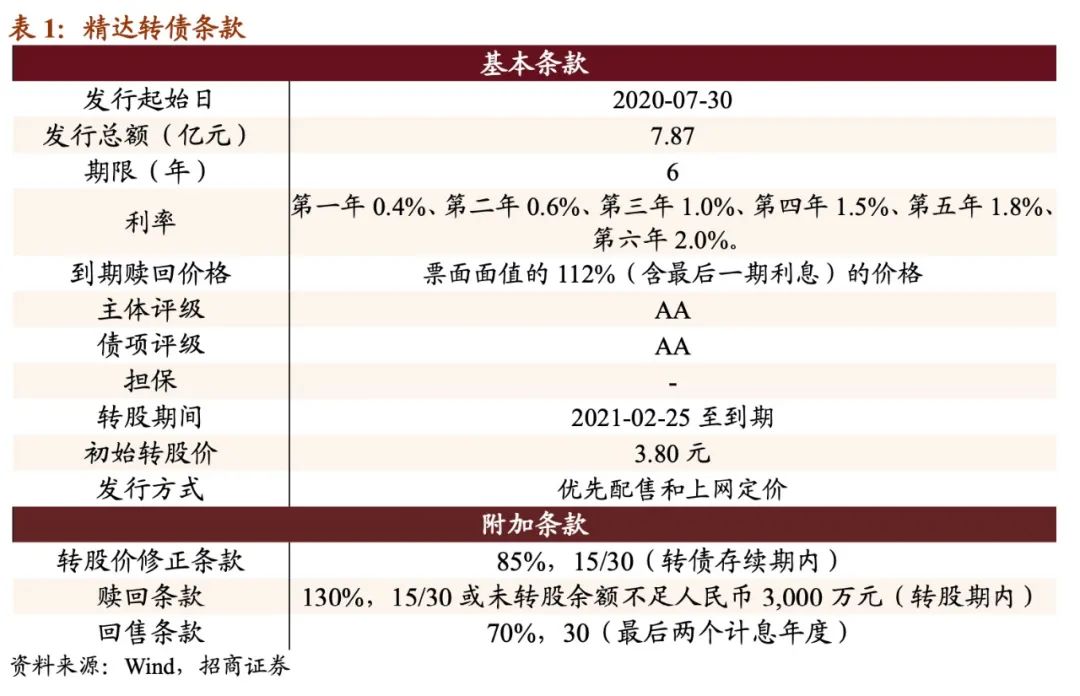

公司本期可转债发行规模为7.87亿元,发行期限6年。初始转股价为3.80元,按初始转股价计算,共可转换为20,710.53万股精达股份A股股票。转债全部转股对公司A股总股本的稀释率为10.78%,对流通股(非限售)的稀释率为10.78%,对流通股稀释率尚可。转股期从2021年2月25日起至可转债到期日(2026年8月18日)结束。

利率条款来看,可转债6年票面利率分别为0.4%、0.6%、1.0%、1.5%、1.8%、2.0%,属于近期发行转债的平均票面利率水平;到期赎回价格为112元,略高于市场平均。

信用评级来看,联合信用对主体与债项分别给予AA、AA的评级。增信方面,本次可转债无担保。

就转债的附加条款来看,各项条款设置中规中矩,1)转股价修正条款(15/30,85%);2)有条件赎回条款为(15/30,130%);3)回售条款(30,70%)。

综合来看,公司本次发行利率低于行业平均,附加条款并无亮点。公司发行公告日收盘价为3.85元,对应平价为101.32元。本次发行的精达转债评级为AA、期限为6年、8月14日6年期AA级中债企业债YTM为4.5712%、中证公司债YTM为4.5992%,综合以上本文取YTM为4.5852%,测算转债纯债价值为88.55元,债底保护尚可;到期收益率为2.45%,低于同期限国债收益率。

【正股基本面】

电磁线细分行业龙头,股权质押比例较高。截至2020年第1季度,公司主要股东包括特华投资、华安财产保险、铜陵精达铜材,分别持有公司13.02%、9.16%、8.61%的股权,李光荣先生控制以上三家企业进而为公司的实际控制人。质押方面,公司大股东合计质押28.58%的股权,占其持有股权的90.66%,质押比例较高。

公司主营业务为电磁线研发、制造和销售,主要产品包括电磁线的品种漆包线(圆通线、圆铝线)、汽车与电子线、特种导体等,被广泛运用于工业电机、电力设备、家用电器、汽车电机、通讯及航天航空等领域,国内市场覆盖国内珠三角、长三角和环渤海等经济发达地区,国际市场覆盖巴西、印度和马来西亚等27个国家和地区。公司为国内最大特种电磁线制造商,近三年电磁线产销量均突破20万吨,国内电磁线市占率约为12%,另外漆包圆铜线与漆包圆铝线产量均为国内第一,规模领先同行。同时公司为电磁线行业国家标准起草单位,参与电线电缆行业“十二五”和“十三五”规划的编制,被工信部认定为“国家技术创新示范企业”与“制造业单项冠军示范企业”。公司下游客户包括格力、美的、日立、东芝、松下、三菱、飞利浦、爱默生、A.O.史密斯等优质客户,公司与其签订了长期销售合同并建立了稳定合作关系。

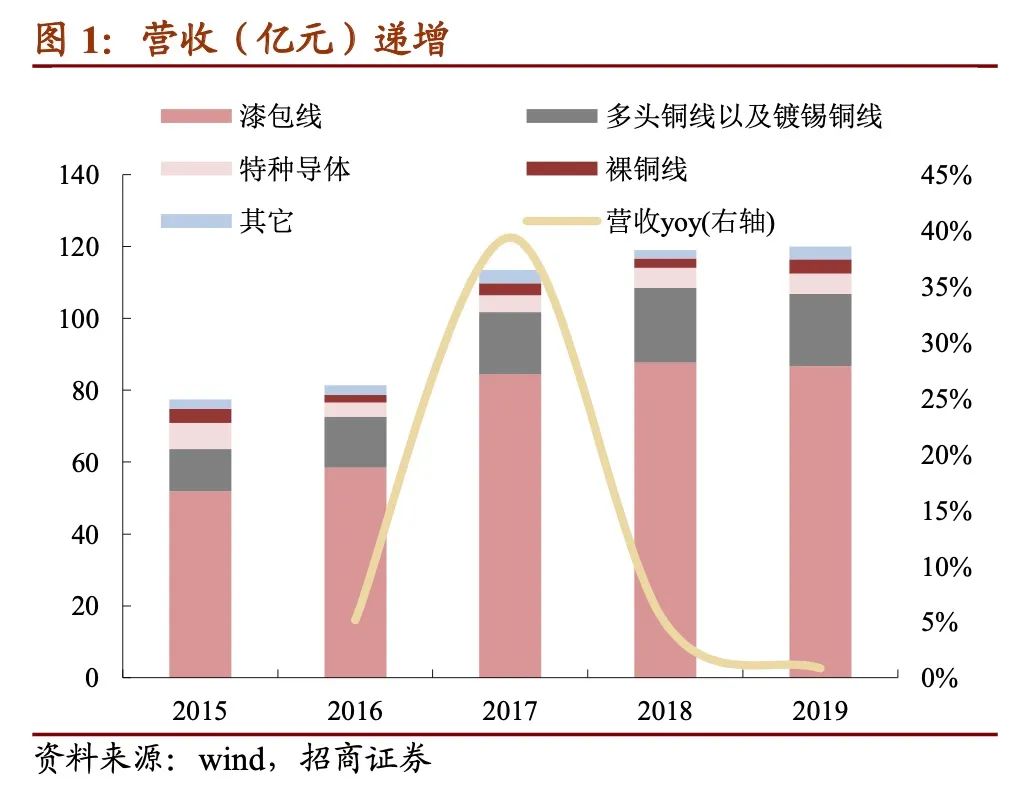

营收方面,2019年公司实现营业收入119.97亿元,其中漆包线86.66亿元,汽车电子线(多头铜线以及镀锡铜线)20.07亿元,特种导线5.78亿元亿元,裸铜线3.93亿元,其它3.53亿元。漆包线主要用于电机和家用电器等,而汽车与电子线主要用于汽车发电机、网络电缆等,相关行业均保持稳定发展。近年新能源车行业发展较快,其对大功率驱动电机需求较大,将为漆包线行业带来增量市场。

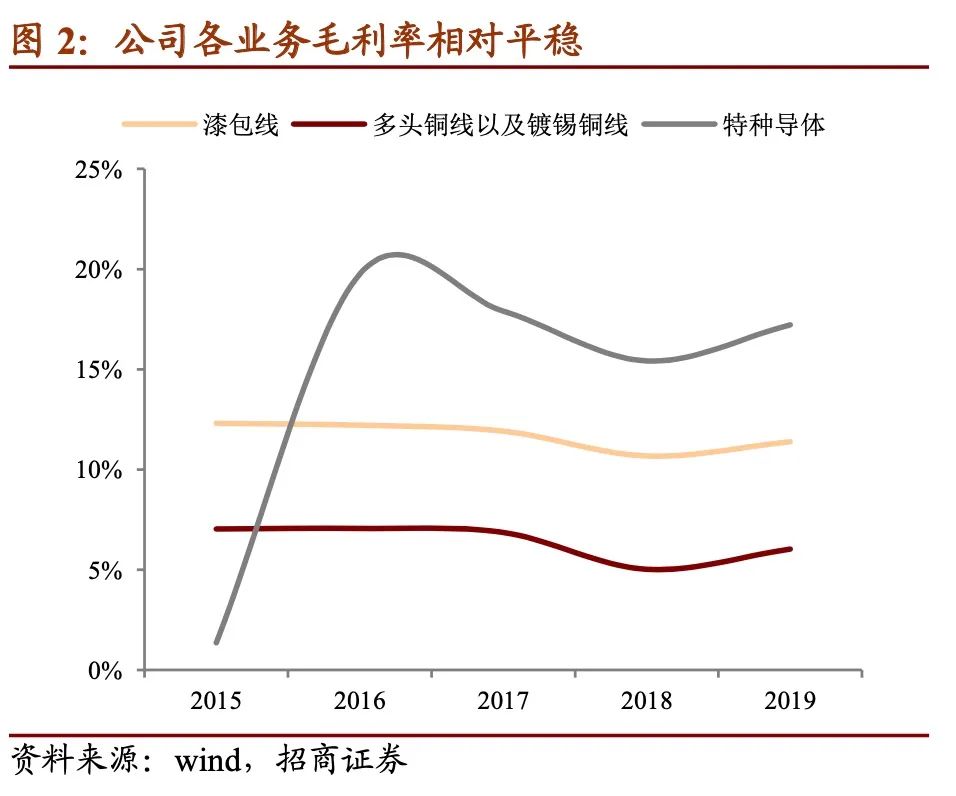

公司各业务毛利率相对平稳。近年公司漆包线产品毛利率维持在10%-12%,2018年稍有下滑,2019年回升。公司产品定价模式均为“原材料价格+加工费”,因加工费相对稳定,当上游原材料(铜、铝等有色金属和绝缘材料)价格上涨,将导致公司产品毛利率下降。公司通过此定价模式将成本变动压力向下游客户转移,并通过毛利率较高的加工费获利。2018年铜价上升、导致公司毛利率小幅下降,2019年铜价回落、公司毛利率略有上升,整体来看公司毛利率水平较为平稳。分产品来看,汽车与电子线毛利率维持在5%-7%,因相关产品加工工艺简单,加工费较低,导致毛利率低于漆包线;特种导体毛利率维持在15%-18%,其原材料包括镀银线、镀镍线、镀锡线等,被用于通信、导体和航天领域,生产工艺复杂,导致加工费较高,使得其毛利率高于其它产品。

电磁线圆线需求增长放缓,行业集中度提升。我国为世界漆包线生产、销售、使用第一大国,产能约占全球一半。根据统计,2015年末我国漆包线需求量约为160万吨,而2020年末漆包线需求量约为180万吨。漆包线行业属于资金密集型行业,原材料采购占用资金大,规模化生产要求高,随着供给侧结构性改革推进,落后产能不断出清,行业向包括公司在内的优势企业集中。根据统计,目前我国漆包线生产企业中产量前10位的企业产量总和超过行业总量的1/3,而浙江、广东和安徽三省电磁线产量分列全国前三位,三省产量合计约占全国产量的近7成。目前行业已步入成熟阶段,增长速度趋缓。

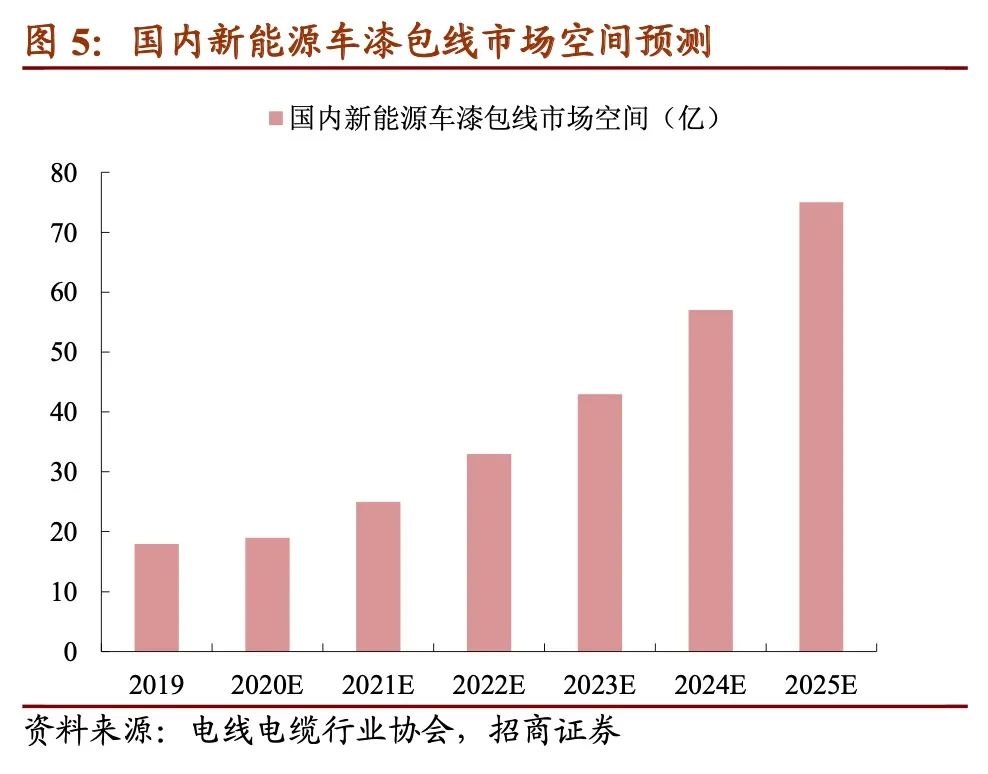

新能源车行业高速发展,车用漆包线需求增大带来增量市场。近年国内外新能源车行业均保持高速发展,随着更多优质车品牌步入该领域,行业发展将不断加速,并为新能源车中大功率驱动电机所需要的扁形漆包线贡献增量。扁形漆包线相对广泛使用的圆形功能性更强,技术壁垒更高,公司自2017年开始布局研究,目前已能为日电装等大客户批量供货,但供应缺口仍然较大,本次募集公司将新增3万吨扁形线产能。根据预测,2025年国内新能源车销量如能达到500万辆,而则能为对应的漆包线市场提供约75亿元的增量,公司作为行业龙头或将获益,提升营收规模。

过去三年产能扩张缓慢限制公司利润增长,未来公司将加快在扁型。近年公司漆包线产能保持在每年20万吨以上,而汽车与电子线产能保持在每年5万吨以上,均为行业领先水平,但近年来产能规模增长缓慢,虽然产线利用率饱满,但产能增长缓慢对公司收入、利润增长已经形成一定压制。本次转债募集资金中的高性能铜基电磁线转型升级项目将对现有5万吨铜基电磁线生产线进行改造升级,新增3万吨高性能铜基电磁线产能;另一项目“新能源产业及汽车电机用扁平电磁线项目”建成后将新增每年3万吨高性能铜基电磁线产能,以及另外3万吨扁平电磁线产能,帮助公司进入新一轮发展周期。

【转债募投项目分析】

本次可转债发行规模为7.87亿元,扣除发行费用后全部用于高性能铜基电磁线转型升级项目、新能源产业及汽车电机用扁平电磁线项目以及补充流动资金。

高性能铜基电磁线转型升级项目。该项目拟对现有5万吨铜基电磁线生产线进行改造升级,同时新增3万吨高性能铜基电磁线的生产能力。该项目由公司控股子公司广东精达负责实施,项目建设期为2年。项目建设地点拟选址于佛山市南海区狮山镇松岗松夏工业园。经测算,本项目建成达产年实现销售收入17.1亿元(含税),达产年税后净利润6,961万元。

新能源产业及汽车电机用扁平电磁线项目。该项目将给公司新增年产3万吨新能源产业及汽车电机用扁平电磁线的生产能力,由精达股份实施,项目建设期2年。项目建设地点拟选址于全资子公司铜陵精迅现有场地内,不涉及新增用地。经测算,本项目建成达产年实现销售收入18.9亿元(含税),达产年税后净利润5,853万元。